Гра на виживання: що відбувалося з індустрією майнінгу у 2022 році

Парадоксальне зростання хешрейту біткоїну на тлі обвалу та стагнації його вартості, перехід Ethereum на Proof-of-Stake і перше масштабне банкрутство майнінгової компанії.

Згадаємо, чим ще запам’ятався 2022 рік в індустрії.

- Частка публічних компаній в обчислювальній потужності мережі сягнула 25%.

- Зростання складності майнінгу, зниження цін та енергетична криза обвалили прибутки майнерів.

- Індустрія зіткнулась з першим великим банкрутством та загрозою наступних.

- Ethereum відмовилася від майнінгу з переходом на алгоритм Proof-of-Stake.

Хешрейт біткоїну досяг нових максимумів попри ведмежий ринок

Від початку року хешрейт першої криптовалюти зріс приблизно на 58% – з 172,8 EH/s до 272,4 EH/s у листопаді. Після цього показник несуттєво скорегувався.

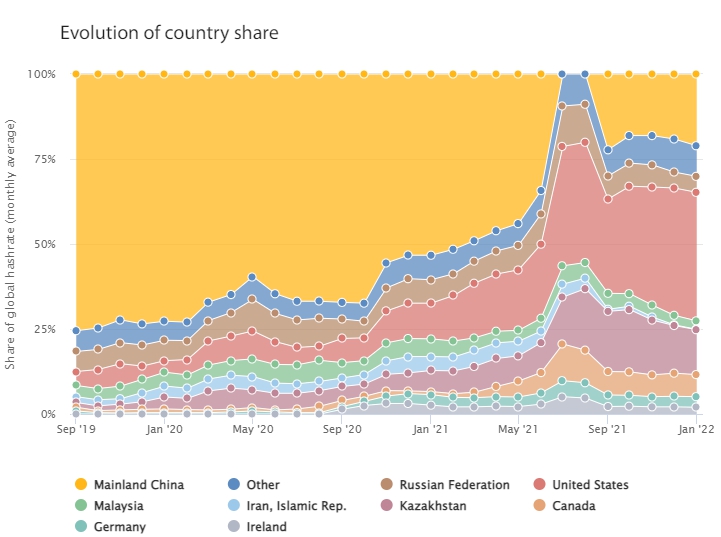

Лідером за часткою обчислювальної потужності залишилися США, їхній показник збільшився до 37,8%, згідно з даними Центру альтернативних фінансів Кембриджського університету (CCAF).

Попри висновки попереднього дослідження організації, владі Китаю не вдалося повністю заборонити майнінг в країні. Вже у вересні 2021 року експерти CCAF зафіксували повернення у мережу релевантного хешрейту, доля якого сягнула 21,1%.

На третьому місці рейтингу опинився Казахстан – 13,2%. Поза трійкою лідерів залишилася РФ (4,7%), поступившись Канаді (6,5%).

Фахівці організації представили географічне розташування сил станом на січень 2022 року. Можна тільки припускати, як наступні події та тенденції вплинули на міграцію хешрейту.

Майнери на території США та Канади активно нарощували потужності. Казахстан зіткнувся з серйозним відтоком представників індустрії через проблеми з енергопостачанням та ймовірними змінами до податкового законодавства. Мова йшла про релокацію з країни до 30% обладнання.

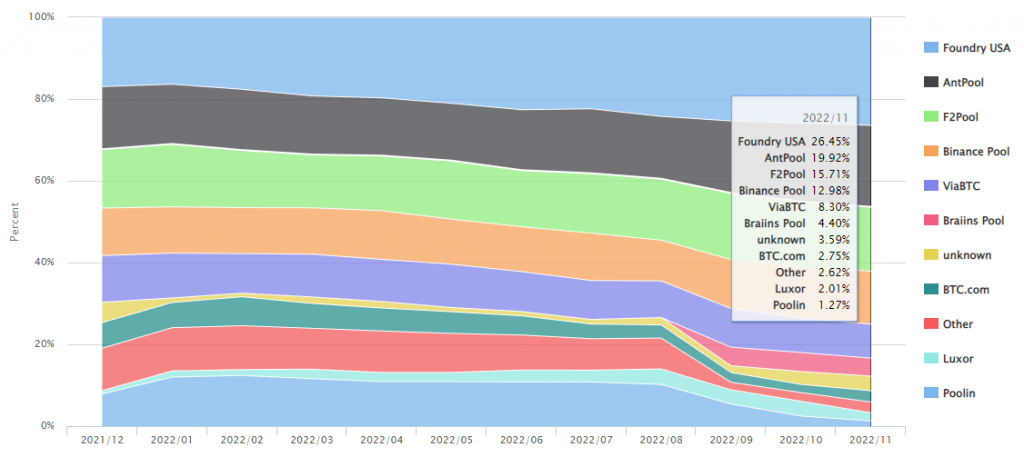

У розрізі пулів лідером залишилася Foundry USA, яка за рік збільшила свою частку у хешрейті біткоїну з 17% до 26,45%. Структура продовжила домінувати попри фінансові проблеми у материнської компанії Digital Currency Group.

Слідом розмістилися AntPool, F2Pool і Binance Pool. Ці платформи також збільшили потужності. Наприклад, частка AntPool з січня зросла на майже 5%. Внаслідок чого під контролем головної четвірки пулів опинилися 75% хешрейту біткоїну.

Парадоксальне зростання обчислювальної потужності мережі на тлі ведмежого ринку аналітик Hashrate Index Джаран Меллеруд пояснив інвестиціями публічних майнерів в обладнання під час тогорічного бичачого тренду. Частка подібних гравців у хешрейті за 12 місяців збільшилась з 10% до 25%.

Засновник Capriole Investments Чарльз Едвардс висловив альтернативну думку. Експерт впевнений, що максимум хешрейту під час несприятливих ринкових умов пояснюється негласною участю у майнінгу великих нафтогазових компаній.

Разом зі зростанням мережі нових рекордних показників сягнула кореляційна складність майнінгу. Наприкінці листопада метрика сягнула рекордного рівня – 36,95 Т.

Майнери зіткнулися з проблемою обслуговування кредитів

Зростання складності, зниження вартості біткоїну та збільшення тарифів через енергетичну кризу серйозно вплинули на прибуток майнерів протягом року. Доходи гравців сектору до листопаду скоротилися до $461 млн ($1,2 млрд у січні).

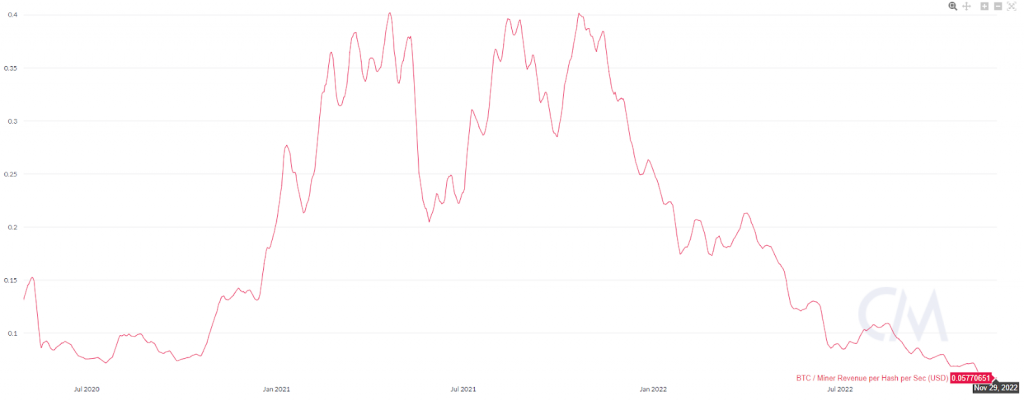

Того ж місяця хешпрайс оновив історичний мінімум поблизу показника $0,058 за 1TH/s. Метрика демонструє прибуток майнерів у розрахунку на витрачену одиницю обчислювальної потужності.

На початку літа публічні майнери ліквідували значну частину збережених резервів у криптовалюті. Попри це, в Arcane Research назвали їхнє фінансове становище стійким.

У вересні індустрія майнінг-зіткнулася з першим великим банкрутством. Заяву про неплатоспроможність подала приватна компанія та провайдер інфраструктури Compute North.

Вже у жовтні Core Scientific, яка торгується на біржі, попередила про ризик вичерпання фінансових резервів до кінця року і можливе банкрутство. У грудні компанія звернулась до суду за захистом від кредиторів згідно з Главою 11 для реорганізації бізнесу.

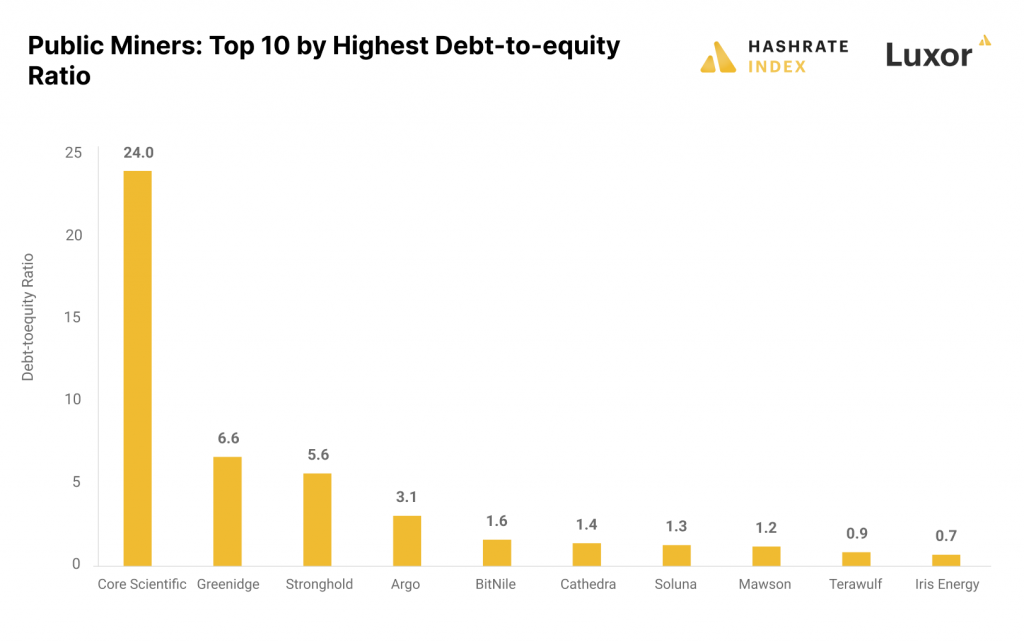

У Hashrate Index відзначили, що проблеми фірми цілком зрозумілі. Фахівці проаналізували співвідношення боргового навантаження та ліквідних активів у найбільших публічних майнерів. У Core показник залишився значно вищим, ніж в інших – 24.

Британська Argo Blockchain також заявила про можливу зупинку операцій через нестачу фінансування. У неї відповідний показник склав 3,1. Згідно з метрикою, потенційно у зону ризику потрапляють Greenidge та Stronghold.

Під час бичачого ринку 2021 року компанії активно брали кредити для придбання обладнання, у більшості випадків – під заставу. У Bloomberg оцінили обсяг обладнання, яке опинилося під загрозою ліквідації боргів, у $4 млрд.

Згідно з даними агентства, найбільшими кредиторами були NYDIG, Celsius Network, BlockFi, Galaxy Digital і Foundry. Протягом року деякі майнери почали повертати десятки тисяч установок без можливості обслуговувати зобов’язання.

Події розгорталися на тлі стрімкого падіння цін на обладнання – понад 80% протягом року. Згідно з Hashrate Index, у січні пристрої з енергоефективністю понад 38 J/TH коштували приблизно $101, а до кінця року показник знизився до $18. У Foundry підтвердили цю оцінку.

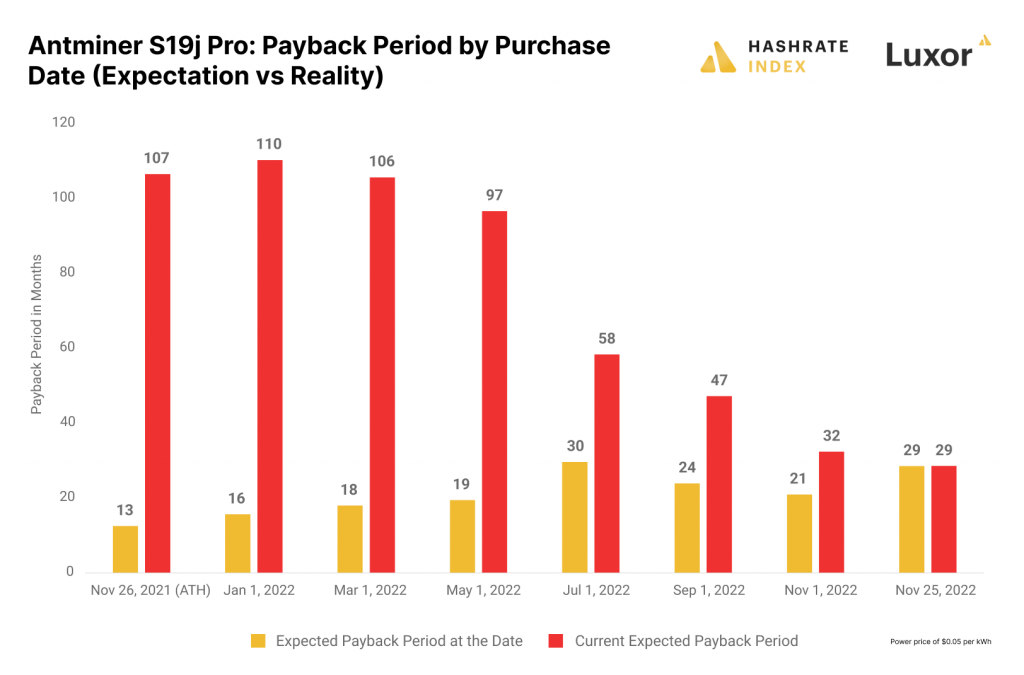

Терміни окупності придбаних за найвищими цінами установок у нинішніх ринкових умовах зросли у рази. Експерти підрахували, що для повернення вартості придбаних у січні Antminer S19j Pro зараз знадобиться близько 9 років.

Intel вийшла на ринок майнінгових ASIC

Ведмежий ринок завдав удару по виробниках майнінгового обладнання. У третьому кварталі Canaan відзвітувала про чистий прибуток у розмірі $8,6 млн. Показник знизився на 90% у відношенні до попереднього періоду.

При цьому голова та CEO компанії Наньген Чжао підкреслив, що зниження прибутків обумовлено корекцією цін за контрактами – заплановані фізичні обсяги продажів фірма виконала.

Протягом 2022 року Canaan встигла представити дві нові лінійки біткоїн-майнерів. У флагманів 12 серії заявлена енергоефективність склала 35 J/TH, у топових пристроях 13 серії – вже 25 J/TH.

У квітні MicroBT презентувала лінійку Whatsminer M50. Релевантна характеристика провідного майнера M50S склала 26 J/TH.

Bitmain запропонувала розширити пропозицію моделей серії S19. Її флагман забезпечує енергоефективність у 21,5 J/TH.

На думку аналітиків, перехід на більш ефективне обладнання стало одним з факторів зростання хешрейту біткоїну у 2022 році. При цьому використана потужність мережі впала за період з ~9500 МВт до ~8400 МВт, згідно з Hashrate Index.

На тлі цього у сектор виробників обладнання для майнінгу, де домінують вищеперераховані китайські компанії, увійшов новий потенційно великий гравець – американська Intel.

У лютому корпорація представила чип Bonanza Mine для видобутку першої криптовалюти. Презентація була суто технічною, однак експерти звернули увагу на заявлену енергоефективність – всього 55 J/TH.

Одним з перших замовників чипа була GRIID Infrastructure. Остання в документах для SEC розкрила, що планує отримати від Intel прилади з набагато вищими характеристиками – 26 J/TH.

У квітні Intel підтвердила, що показник відповідає другому поколінню пристроїв під назвою Blockscale.

У липні корпорація оголосила про постачання чипів першим клієнтам. Серед них – Argo Blockchain, Block і HIVE Blockchain. Остання отримала перші 262 установки у листопаді.

Ethereum перейшла на Proof-of-Stake. Альткоїни не змогли прийняти всіх майнерів

15 вересня розробники активували масштабне оновлення The Merge у мережі Ethereum. Блокчейн перейшов на алгоритм консенсусу Proof-of-Stake (PoS).

Згідно з 2Miners, хешрейт мережі на той момент складав близько 740 TH/s. Частина майнерів другої за капіталізацією криптовалюти очікувано перейшла до альткоїнів, які можна видобувати за допомогою GPU.

Від цього отримала переваги мережа Ethereum Classic, потужності якої підскочили з 55 TH/s до 290 TH/s. На тлі міграції також зріс хешрейт монет на кшталт Ravencoin, Ergo або Beam.

Однак згодом майнери почали відключати обладнання від нових мереж. Вочевидь, для багатьох видобуток альткоїнів був недостатньо вигідним для того, щоб покривати витрати. Вже до кінця вересня ЗМІ повідомили про різке зниження цін на графічні процесори у Китаї.

Хешрейт Ethereum Classic з жовтня стабілізувався у діапазоні 150-130 TH/s з тенденцією до зниження. Подібний тренд продемонстрували й інші мережі, де спостерігався наплив гравців після The Merge.

Хоч і з деякими проблемами, але все ж таки активований форк Ethereum PoW відштовхнув майнерів. На піку потужності 15 вересня мережа сягнула 68 TH/s, наприкінці року показник впав нижче 19 TH/s.

Висновок

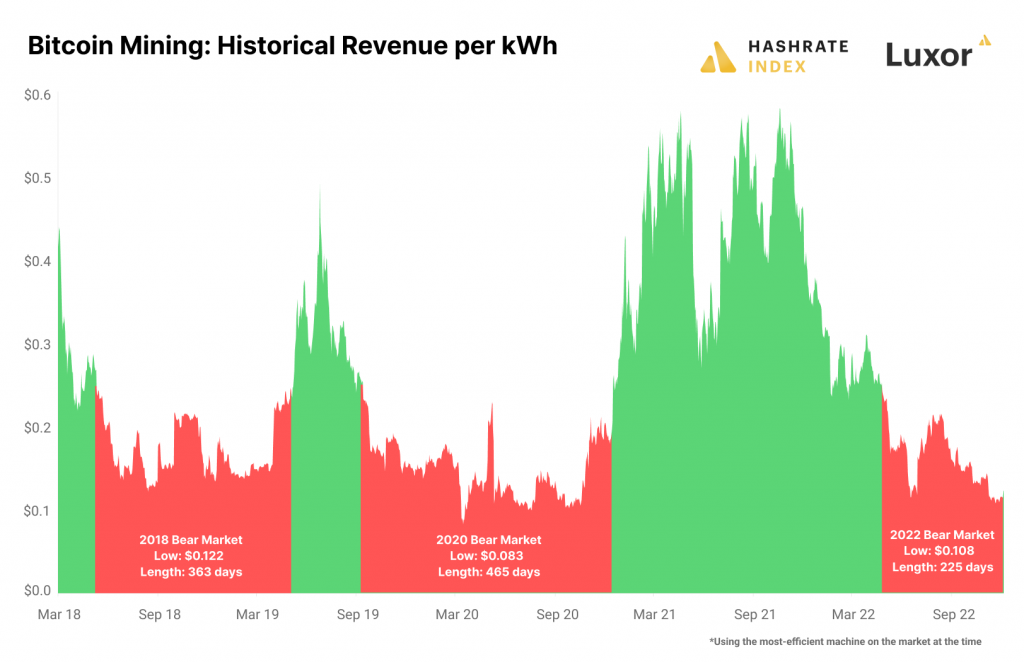

На думку експертів Hashrate Index, нинішня криптозима не стала для біткоїн-майнерів важчим випробуванням, ніж попередні. Наприклад, під час ведмежого тренду 2020 року прибуток на 1 кВт·ч знижувався до $0,083. Станом на момент написання мінімум зафіксований на позначці $0,108 (при цьому незавершений цикл триває вдвічі менше).

Аналітики вважають, що північноамериканські майнери збільшать частку в хешрейті першої криптовалюти. Регіональні гравці отримуватимуть багатотисячні партії сучасного обладнання та розвивати інфраструктуру.

Вага публічних компаній у в сукупному показнику, ймовірно, також зростатиме. Однак цей процес сповільниться — з початку року акції фірм, що торгуються на біржі, втратили до 90% вартості. Це ускладнить їм доступ до фінансування.

Втім, для деяких компаній криптозима стала можливістю придбати активи конкурентів (CleanSpark, Crusoe, Foundry та інші) з суттєвим дисконтом або з мінімальними витратами збільшити хешрейт внаслідок знижок від виробників обладнання (як TeraWulf). Це неминуче призведе до консолідації галузі сильними гравцями.

За прогнозами багатьох експертів, ведмежий ринок закінчиться весною 2023 року. На це, зокрема, вказує тривалість попередніх аналогічних періодів. Індустрія матиме час підготуватися до чергового халвінгу біткоїну, який станеться у 2023 році.

Читайте біткоїн-новини ForkLog UA у нашому Telegram — новини криптовалют, курси та аналітика.