Експерт заявив про завищену передбачувану волатильність Ethereum

Широкий спред між індексами передбачуваної волатильності (DVOL) Ethereum і біткоїна може бути «необґрунтованим», оскільки очікування від спотового ETH-ETF занадто завищені. Про це пише CoinDesk з посиланням на звіт Amberdata.

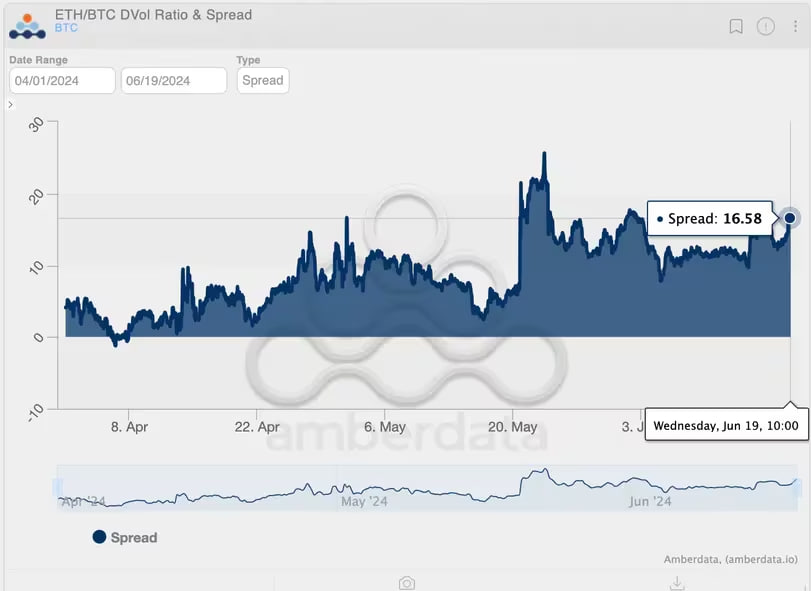

Розрив між 30-денними DVOL двох найбільших криптовалют збільшувався з квітня на користь ефіру. За даними аналітиків, зараз показник становить близько 17%.

Це означає, що останні два місяці інвестори на ринку опціонів очікують сильнішого коливання котирувань ETH, а не цифрового золота.

Директор з напрямку деривативів Amberdata Грег Магадіні зберігає скептичний настрій щодо продовження цієї тенденції:

«Багато холодної води вилили на наратив про приплив BTC-ETF з огляду на припущення, що фонди просто торгують базисом біткоїна, а не беруть на себе прямі ризики ETF».

На його думку, більша частина ажіотажу навколо спотових Ethereum-ETF, імовірно, пов’язана з очікуваннями великих припливів інституційних коштів, який стався після запуску аналогічного продукту на базі біткоїна.

Згідно з SoSoValue, з моменту дебюту в січні спотові фонди на базі першої криптовалюти в США залучили сумарно $14,81 млрд.

Ціна біткоїна зростала разом із надходженням коштів у ETF. Але зараз динаміка застопорилася, оскільки більша частина припливів в інструменти обумовлена арбітражними стратегіями на кшталт Cash & Carry або базисної торгівлі. Подібні факти можуть пом’якшити бичачий наратив від біржових фондів, зазначив Магадіні.

«У довгостроковій перспективі я все ще вірю в Ethereum. Ймовірно, зараз присутня можливість торгувати тільки в умовах „негайної“ відносної волатильності цін», — попередив він.

Іншою ознакою «занепокоєння» ринку щодо нових ETF є відкритий інтерес (ВІ) до ф’ючерсів на ETH і BTC на Чиказькій товарній біржі (CME) — $1,6 млрд і $10 млрд відповідно. Значний розрив вказує на те, що Ethereum ще не отримав широкого інституційного визнання як цифрове золото.

«Відповідь на питання [про постійну підвищену волатильність ETH] прийде, коли ми побачимо фактичні притоки та обсяги ETF. Якщо вони будуть схожі на ВІ на CME до ф’ючерсів на біткоїни та ефір, я думаю, що останній не отримає сильного позитивного ефекту, який зафіксувала перша криптовалюта [після запуску фондів]», — сказав Магадіні.

Загальний стан ринку

За даними Santiment, майже всі основні криптовалюти увійшли в зону «недооціненості».

🐂 The lower a cryptocurrency's 30-day MVRV is, the higher the likelihood we see a short-term bounce:

— Santiment (@santimentfeed) June 19, 2024

Bitcoin: -4.0% (Mild Bullish)

Ethereum: -4.3% (Mild Bullish)

XRP: -3.5% (Mild Bullish)

Dogecoin: -16.7% (Very Bullish)

Toncoin: -0.6% (Neutral)

Cardano: -12.6% (Very Bullish) pic.twitter.com/zHGg4t3qo1

«Що нижчий 30-денний MVRV, то вища ймовірність, що ми побачимо короткостроковий відскік», — припустили аналітики.

Дослідники також зазначили, що падіння біткоїна відбулося, незважаючи на зростання індексу S&P 500.

📊 Bitcoin's plummet has come in spite of the S&P 500 continuing to roll. This split between sectors has been a surprisingly rare occurrence ever since the dust settled following the FTX collapse in late 2022. In most circumstances, crypto has seen a relief bounce to catch up. pic.twitter.com/Y0JxShFtGu

— Santiment (@santimentfeed) June 18, 2024

Розбіжність фондового і криптовалютного ринку була досить рідкісним явищем після того, як індустрія оговталася після краху FTX наприкінці 2022 року, зазначили в Santiment. У більшості подібних випадків цифрові активи демонстрували відскік, щоб надолужити згаяне.

Технічний аналітик Ali звернув увагу на накопичення китами понад 700 000 ETH на суму $2,45 млрд протягом останніх трьох тижнів.

#Ethereum whales have bought over 700,000 $ETH in the past three weeks, totaling approximately $2.45 billion! pic.twitter.com/sfmXnkqD49

— Ali (@ali_charts) June 15, 2024

На момент написання біткоїн торгується близько $65 100, за тиждень просівши на 6,1%.

Котирування Ethereum перебувають на рівні $3540, втративши за сім днів 2,7%.

Нагадаємо, у K33 Research зазначили, що значний приплив коштів у BTC-ETF, який спостерігався, більшою мірою відображає попит, а не арбітраж між спотовим і ф’ючерсним ринками.

Раніше аналітик Ali звернув увагу на ознаки сплеску волатильності та серйозного ризику.