У Glassnode пояснили розбіжність біткоїна та Ethereum після халвінгу

Порівняно гірша динаміка Ethereum щодо біткоїна після халвінгу пов’язана з ротацією капіталу. Подробиці в новому огляді розкрили в Glassnode.

Після четвертого в історії зменшення нагороди майнерам удвічі курс цифрового золота зазнав найглибшої з часів краху FTX 11% корекції до мінімальних за два місяці $57 000. Після цього відбулося швидке відновлення. Подібна динаміка загалом відповідала поведінці після халвінгу в минулому.

Загалом, 60-денні періоди після уполовинювання нагород майнерам мають тенденцію до волатильного боковика з невеликим зниженням у діапазоні від -5% до -15%.

Ethereum пішла за біткоїном і також повернулася на позитивну територію.

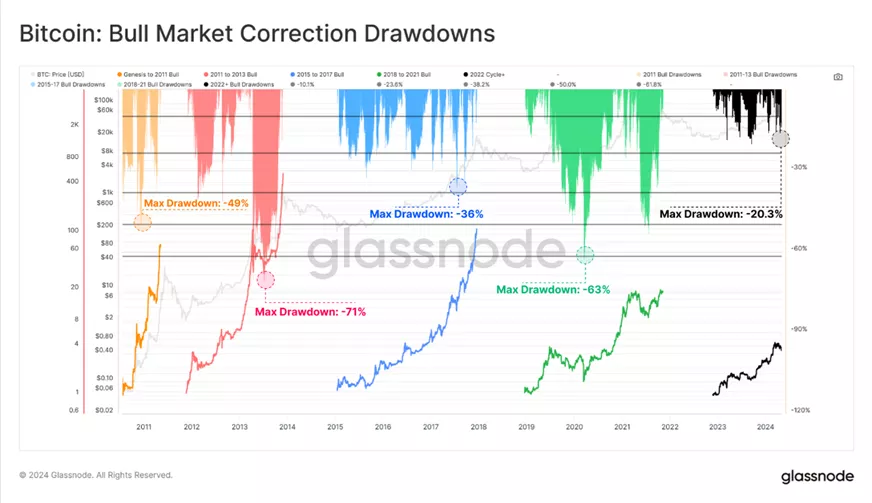

Якщо відштовхуватися від рівня $73 000 (ATH), то відкат першої криптовалюти досяг 20,3% — найбільше значення з моменту колапсу FTX у листопаді 2022 року. Водночас поточний висхідний макротренд, як і раніше, залишається одним із найстійкіших в історії, а його корекції досі були порівняно неглибокими, зазначили фахівці.

Аналітики вказали на високу схожість у структурі просідань між поточним і бичачим ринком 2015-17 років (позначений синім кольором). Як пояснення спорідненості з цим періодом, для якого була характерна відсутність деривативів, експерти навели значне скорочення левериджу з циклу 2020-22 років і запуск ETF у США.

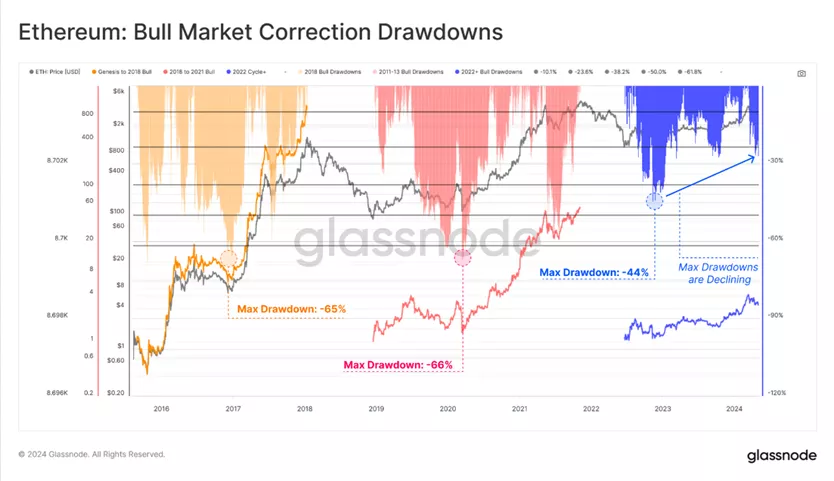

Для ефіру справедливі схожі зіставлення, але з помітно дрібнішими корекціями після краху FTX.

Фахівці звернули увагу, що найбільше просідання Ethereum за весь цикл склало 44%, тоді як у біткоїна — 21%. Це підкреслює відносно недостатню ефективність другої за капіталізацією криптовалюти за останні два роки, яка проявляється також у динаміці ETH/BTC, додали вони.

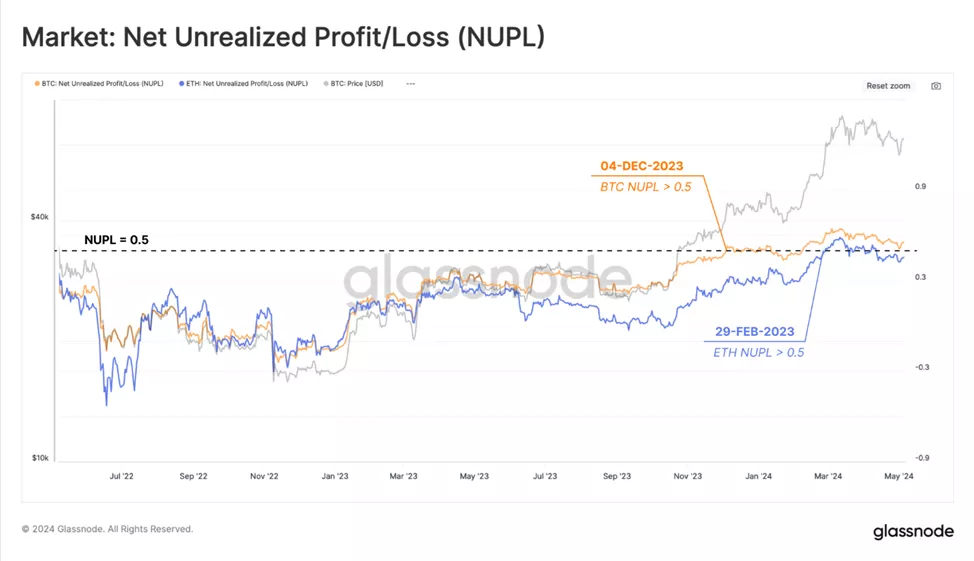

На наступному етапі в Glassnode порівняли два активи в контексті метрики NUPL, яка співвідносить прибутковість учасників ринку із середньою собівартістю активу ончейн.

На тлі ажіотажу і ралі, пов’язаного зі схваленням спотових біткоїн-ETF, нереалізований прибуток власників цифрового золота зростав істотно швидше, ніж в інвесторів у другу за капіталізацією криптовалюту. У результаті NUPL першого перетнула порогове значення 0,5 і увійшла у фазу ейфорії на три місяці раніше, ніж індикатор другого.

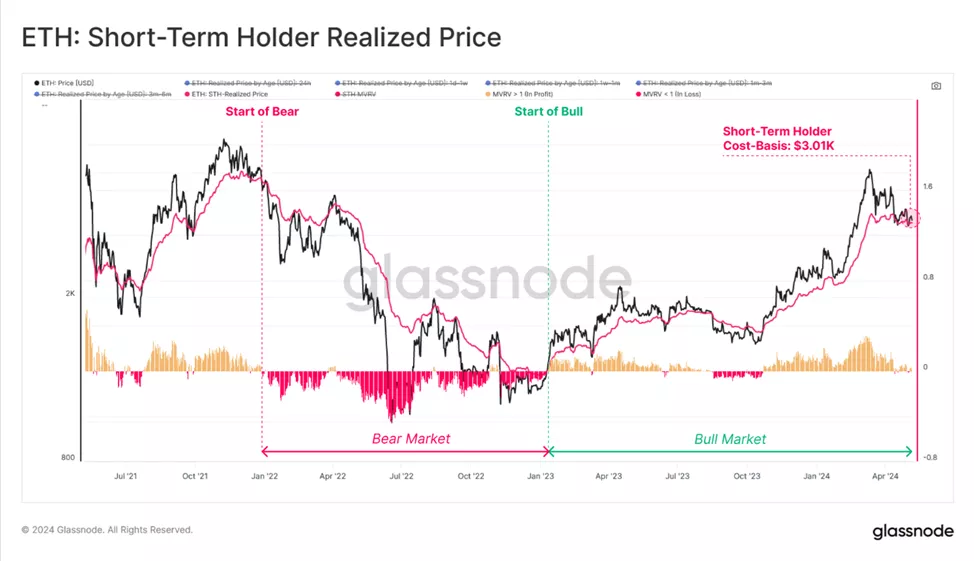

На момент написання «собівартість» Ethereum у спекулянтів трохи перевищує $3000, що близько до поточної ціни. Це говорить про ризики формування панічних продажів у разі посилення волатильності. У біткоїна премія вища, середній рівень придбання короткостроковими інвесторами становить $59 800.

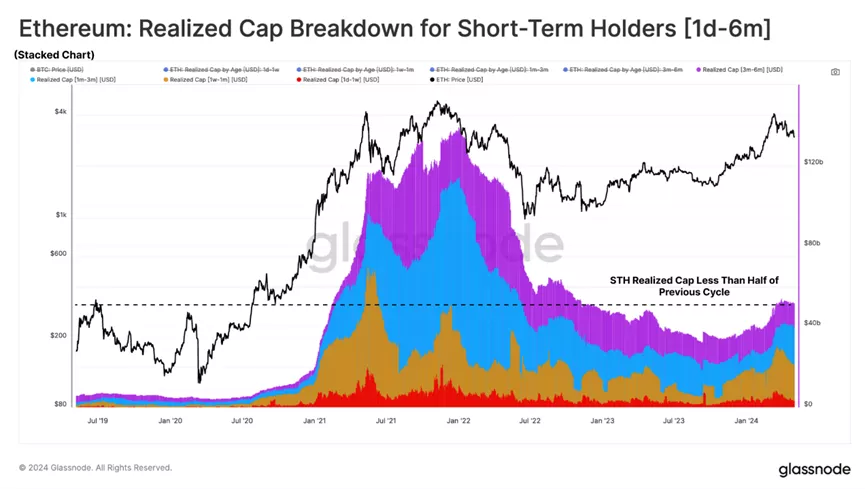

Метрика реалізованої капіталізації демонструє недостатній приплив свіжого капіталу в другу за капіталізацією криптовалюту. Якщо обсяг переданого ончейн «багатства» біткоїн-спекулянтами в доларовому вираженні наблизився до ATH, то в Ethereum ледь піднявся з мінімумів.

Згідно з аналітиками, це багато в чому пояснює «відставання» динаміки активу. Як причину вони пояснили перемикання уваги на ETF, тоді як аналогічні продукти на базі другої за капіталізацією криптовалюти чекають фінального рішення SEC у травні.

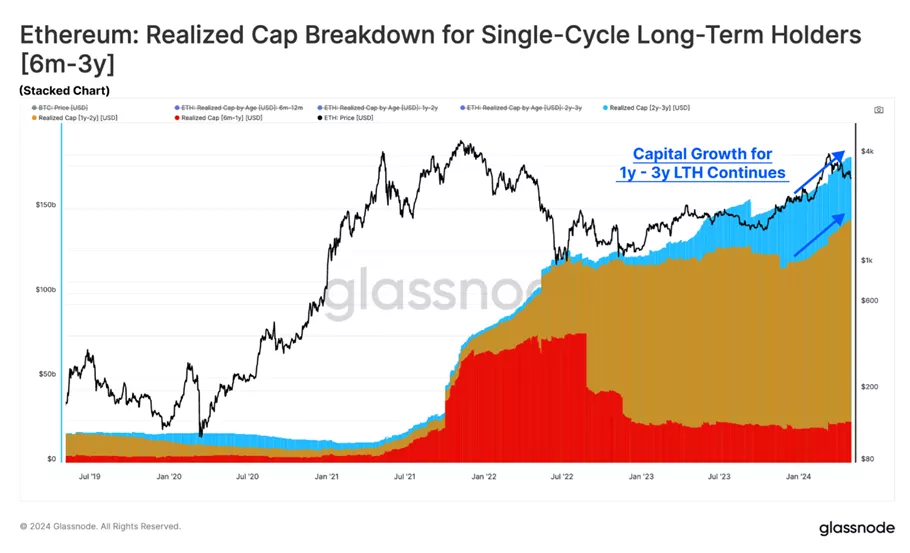

Розбіжність спостерігається і в поведінці довгострокових власників. Якщо в біткоїні ходлери, особливо власники монет «віком» від двох до трьох років, скористалися ралі на очікуваннях і запуску ETF для фіксації прибутку, то в Ethereum їм доводиться «терпляче чекати підвищення цін».

Нагадаємо, у Standard Chartered заявили, що біткоїн оформив локальне дно на $56 500 після рішення ФРС і позитивних сигналів у звіті щодо зайнятості в США. До цього експерти банку приєдналися до табору скептиків, які сумніваються у схваленні спотових ETH-ETF у травні.

Раніше ForkLog повідомив, що очікування трейдерів Ethereum-опціонами стали менш оптимістичними, тоді як у контрактах на біткоїни почали зростати ставки на зростання до $100 000.