Коли чекати на ралі біткоїну? Розбираємо дані індикаторів та думки експертів

Матеріал опубліковано виключно для ознайомлення і він не є інвестиційною рекомендацією. ForkLog UA не несе жодної відповідальності за інвестиційні рішення читачів.

25 жовтня ціна біткоїну вирвалася з затяжного флету, подолавши рубіж у $20 000. Багато учасників ринку, ймовірно, міркують: чи це повноцінний розворот чи так званий хибний пробій?

Ми проаналізували найактуальніші ончейн-індикатори, зібрали думки експертів та з’ясували, коли очікувати відновлення ціни першої криптовалюти.

- Політика ФРС продовжує впливати на ринки, зокрема й на криптовалютний. Проте кореляція потрохи знижується, тому не включений розрив статистичного зв’язку біткоїну з традиційними ризиковими активами.

- Багато ончейн-індикаторів сигналізують про досягнення дна ведмежої фази ринку криптовалют. Деякі з них вже декілька місяців знаходяться в зоні перепроданості.

- Серед оптимістично налаштованих експертів переважає прогноз про початок активного відновлення ринку ще до кінця 2022 року.

Фундаментальні фактори очікуваного ралі

Взаємозв’язок із традиційним ринком

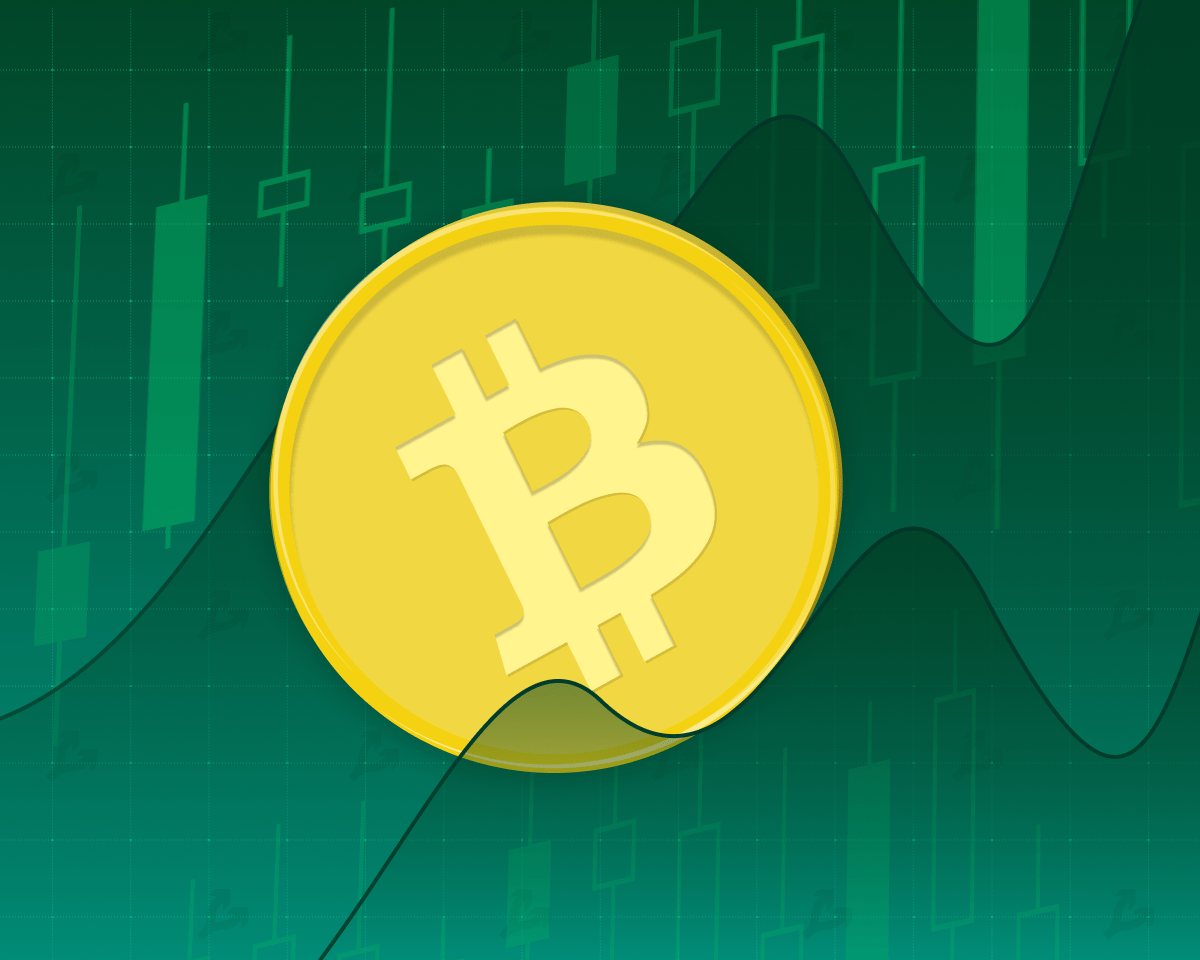

У минулому передувала думка про біткоїн як захисний актив. Дійсно, до січня 2020 року та протягом відносно спокійного 2021 року перша криптовалюта досить часто негативно корелювала з “барометром американської економіки” — індексом S&P 500.

На початку 2022 року ставка ФРС почала стрімко зростати. Спрямована на зниження інфляції політика “дорогих грошей” здійснила значний тиск на глобальні ринки.

Біткоїн не став виключенням — з початку року його ціна впала на 56%, а від історичного максимуму на межі $69 000 — на 70%. Котирування S&P 500 у 2022 році знизилися на понад 20%.

На тлі впровадження більш жорсткої монетарної політики США інвестори почали сприймати цифрове золото більше як ризиковий актив, як акції чи сировинні товари. Багато хто прагнув “вийти в кеш”, а частина гравців вбачала “тиху гавань” в облігаціях з високим рейтингом та дорогоцінних металах.

У третьому кварталі ситуація дещо змінилася: перша криптовалюта подешевшала всього на 1%, продемонструвавши кращу динаміку порівняно з фіатними валютами (крім долару США), провідними фондовими індексами, золотом та нафтою.

За спостереженнями аналітиків CoinGecko, дещо знизилася й кореляція криптовалютного ринку з індексом S&P 500 — з 0,92 до 0,85. Експерти LookIntoBitcoin припустили, що біткоїн здатний розірвати зв’язок з традиційними ризиковими активами. Це може статися, оскільки інвестори розуміють, що більша частина загроз походить від урядів та фіатних валют.

Ще один позитивний момент: Tesla в своїй звітності за третій квартал повідомила, що продовжує утримувати на балансі першу криптовалюту вартістю $218 млн.

Засновник трейдингової платформи Eight Global Міхаель ван де Поппе вбачає в цьому потужний сигнал.

🔥 – BREAKING: $TSLA didn’t sell their $BTC in Q3 2022 and still hold 11,000 #Bitcoin

— Michaël van de Poppe (@CryptoMichNL) October 19, 2022

You should hold too.

На його думку, якщо вже найбільший виробник електрокарів не поспішає продавати цифрове золото, то й іншим учасникам ринку слід залишатися холоднокровними.

Ончейн-аналіз

Багато індикаторів сигналізують про досягнення дна ведмежої фази ринку криптовалют.

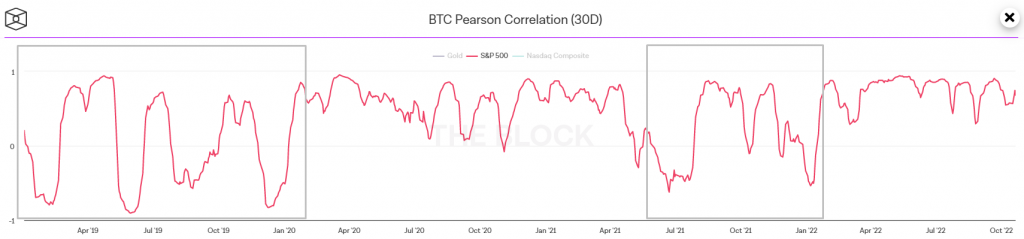

Ще в липні мультиплікатор П’юелла впав до відміток середини грудня 2018 року, коли біткоїн торгувався трохи вище $7000.

Аналогічний сигнал демонструє довгострокова метрика RHODL Ratio, нинішні значення якої співпадають із відмітками початку 2019 року — дном ведмежої фази попереднього ринкового циклу.

Індикатор Reserve Risk досяг найнижчих показників за всю історію спостережень. Це означає, що у довгострокових інвесторів майже відсутня мотивація до продажу цифрового золота.

“Низькі значення Reserve Risk вказують на те, що монети накопичуються (ходлери ходлять), незважаючи на падіння ціни”, — пояснили в Arcane Research.

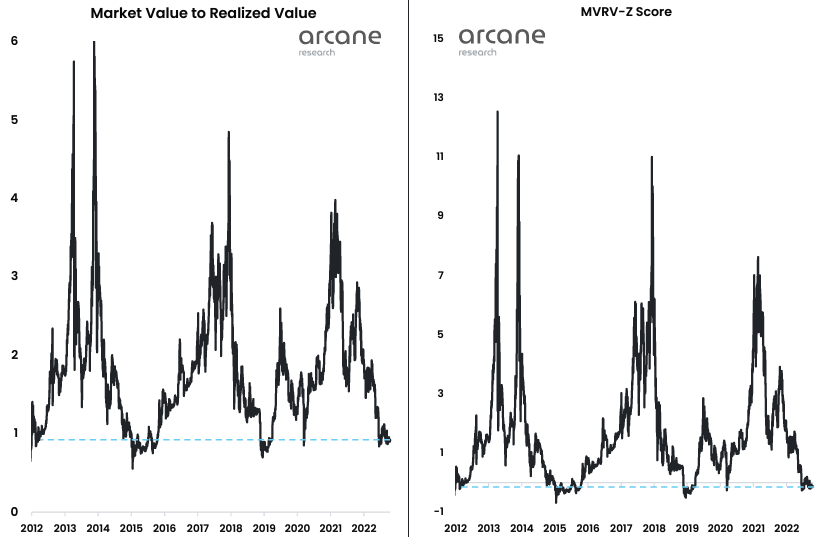

Індикатор MVRV вказує на те, що реалізована капіталізація біткоїну вище ринкової. Раніше такі ж низькі значення співпадали з екстремумами попередніх ведмежих фаз.

На думку дослідників, нинішні значення індикаторів “відображають дуже привабливу точку входу для інвесторів, які готові до нової хвилі закріплення біткоїну”.

Ще один важливий ончейн-фактор: загальний обсяг втрачених біткоїнів, а також цифрового золота на гаманцях довгострокових криптоінвесторів досяг п’ятирічного максимуму.

Зростання значень метрики передбачає зменшення активної ринкової пропозиції біткоїну. Це говорить про оптимістичні перспективи для ціни першої криптовалюти за умови попиту, що зростає або не змінюється.

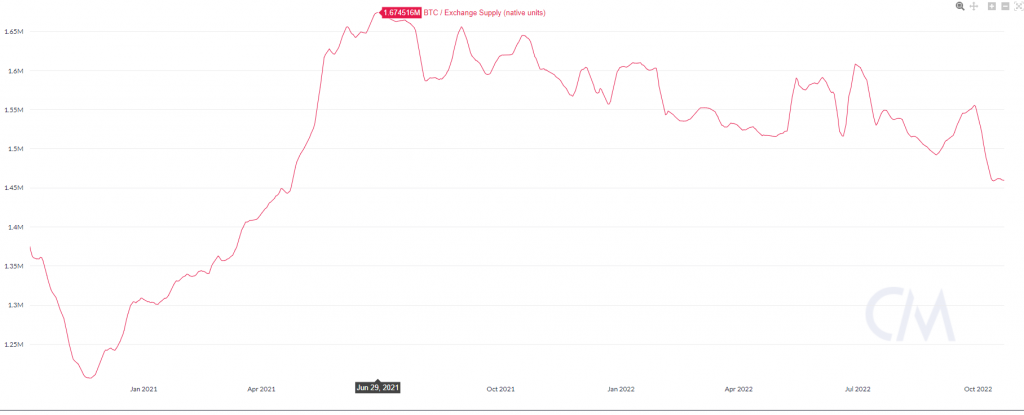

На тлі зростання вищезазначеної метрики зменшуються біткоїн-баланси централізованих бірж. Спадний тренд спостерігається з червня 2021 року, вказуючи на зниження потенційного тиску ведмедів на ціну активу.

Крім цього, неактивна протягом останніх шести місяців пропозиція біткоїну знаходиться на історичному мінімумі (18,12%).

#Bitcoin supply that was moved in the last 6-months is approaching all-time-lows, currently at 18.12% of circulating supply (3.485M $BTC).

— glassnode (@glassnode) October 18, 2022

Historically, very low volumes of mobile supply typically occur after prolonged bear markets.

Dashboard: https://t.co/KYdlMcwDv6 pic.twitter.com/rXIu2sukU9

“Історично дуже низькі обсяги мобільної пропозиції зазвичай бувають після тривалих ведмежих ринків”, — пояснили в Glassnode.

Здавалося б, вже нічого не заважає початку ралі — біткоїн у глибокій перепроданості, активна пропозиція знижується, ходлери дотримуються власної стратегії. Але є вагома перепона — ринкові настрої.

Криптовалютний індекс страху та жадібності вже більше місяця вказує на тривожні настрої інвесторів.

Аналітики QryptoQuant вказали на продовження ведмежого тренду.

За їхніми спостереженням, інвестори, які придбали біткоїн після 2020 року, наразі зіткнулися зі збитками. Тож довгостроковий індикатор SOPR навряд чи відновить висхідний тренд найближчим часом.

З іншого боку, нинішня ситуація являє собою потенційно сприятливий період для купівлі цифрового золота на довгострокову перспективу. Наприклад, з використанням стратегії усереднення доларової вартості (DCA).

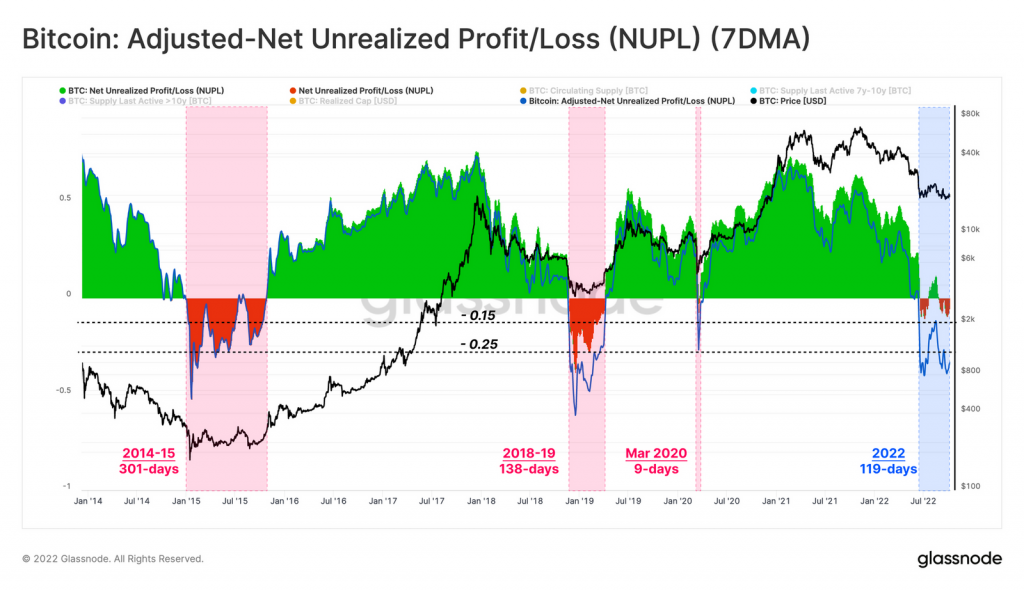

За спостереженнями аналітиків LookIntoBitcoin, індикатор Net Unrealized Profit/Loss (NUPL) знаходиться в зоні негативних значень протягом останніх чотирьох місяців. Виходячи з попередніх циклів капітуляції інвесторів, наразі підійшли строки для накопичення першої криптовалюти.

“Купівля біткоїну поблизу цих рівнів, коли NUPL у зоні капітуляції, історично демонструє відмінне співвідношення ризику та прибутку для стратегічного інвестору, орієнтованого на довгострокову перспективу”, — вказали експерти.

NUPL перебуває під нульовою відміткою вже понад 100 днів. Протягом минулих ведмежих фаз у 2014-2015 та в 2018-2019 роках цей строк складав 301 та 138 днів відповідно. Шок на тлі пандемії в березні 2020 року (9 днів) можна вважати виключенням.

Спеціалісти LookIntoBitcoin також розглянули тривалість ведмежих фаз після халвінгів. У 2013 році цей строк склад 779 днів, у 2017 році — 891 день. В межах нинішнього спадного тренду він перевищив 900 днів.

У Glassnode впевнені, що для закінчення фази, що триває наразі, може знадобитися ще декілька місяців.

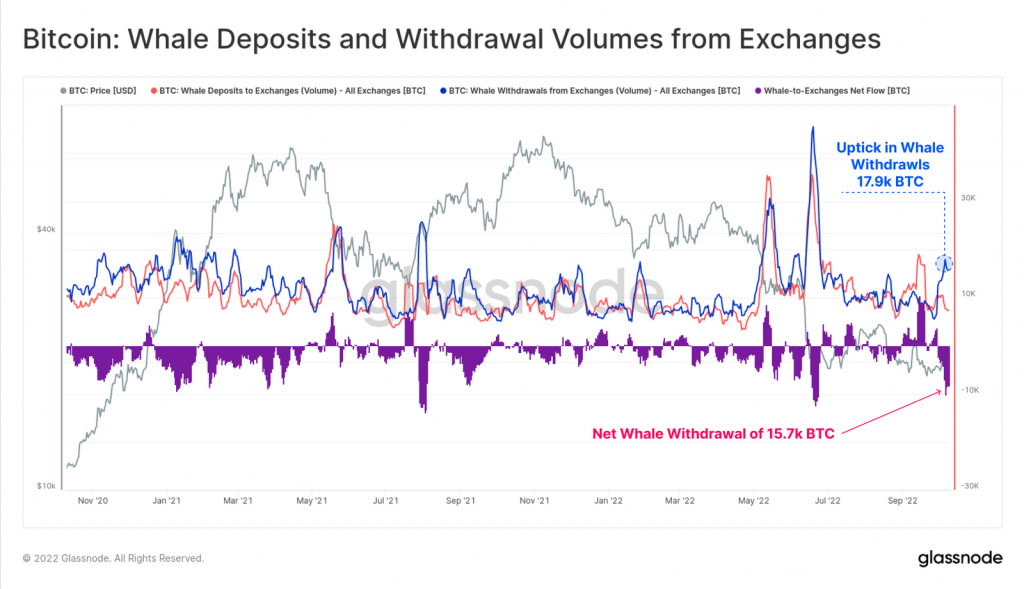

Експерти звернули увагу на найбільший з червня 2022 року відтік активів з бірж, які належать китам (15 700 BTC). Поведінка крупних учасників ринку, як правило, вказує на напрями цінових трендів, підкреслили вони.

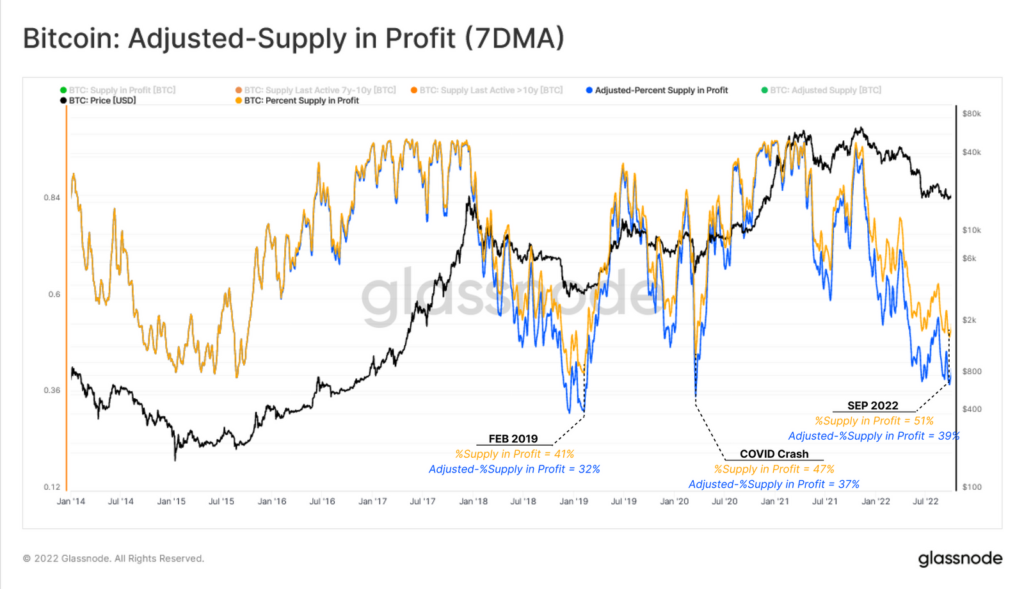

За метрикою сукупної пропозиції, що знаходиться в прибутку, ринок наблизився до циклічного дна. З поправкою на неактивні більше семи років 3,7 млн BTC ця частка становить 39%. У 2019 та 2022 роках розворот відбувався за показників 32% і 37% відповідно.

Майнінг

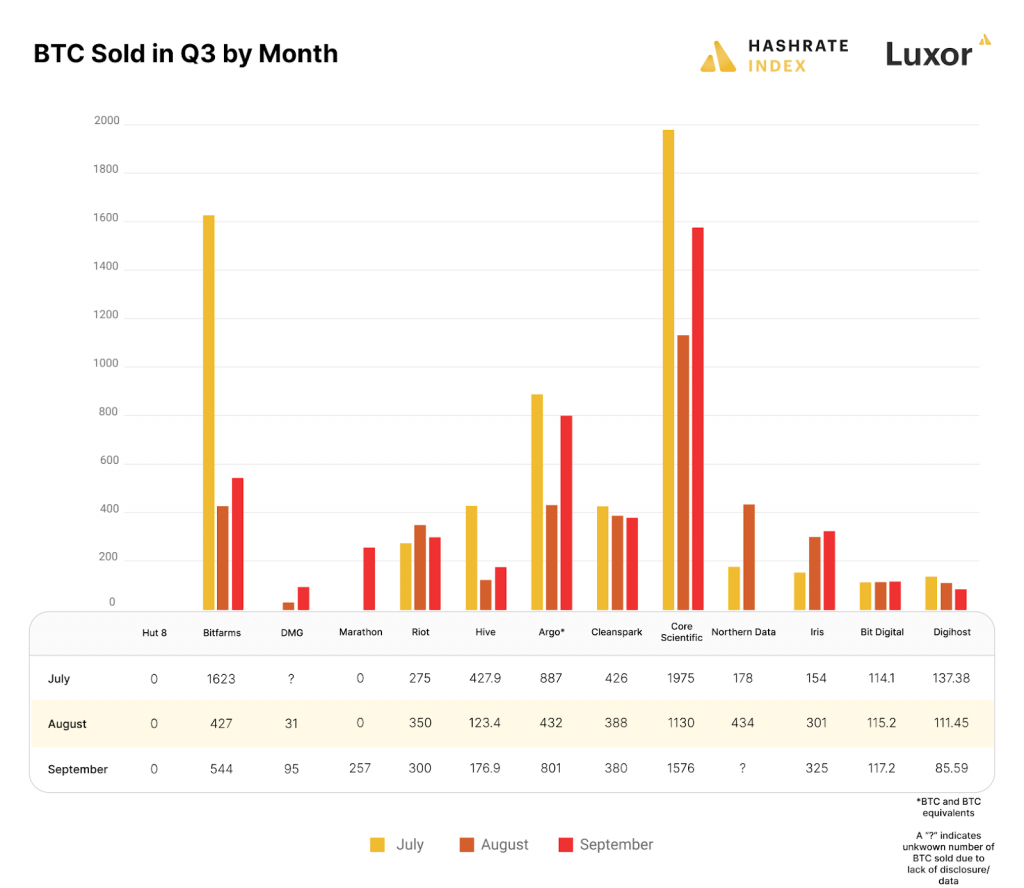

Протягом III кварталу ситуація на ринці продовжувала здійснювати тиск на фінансову стійкість майнерів, зазначили експерти Hashrate Index. Втім, темпи реалізації видобутих біткоїнів сповільнилися.

У червні великі гравці ліквідували загалом 23% біткоїн-резервів, реалізувавши 14 600 BTC. У липні фірми продали 5767,9 BTC за загального видобутку в 3478 BTC.

У серпні та вересні 2022 року публічні майнінгові компанії продали менше біткоїнів, ніж видобули. Це сталося вперше з травня.

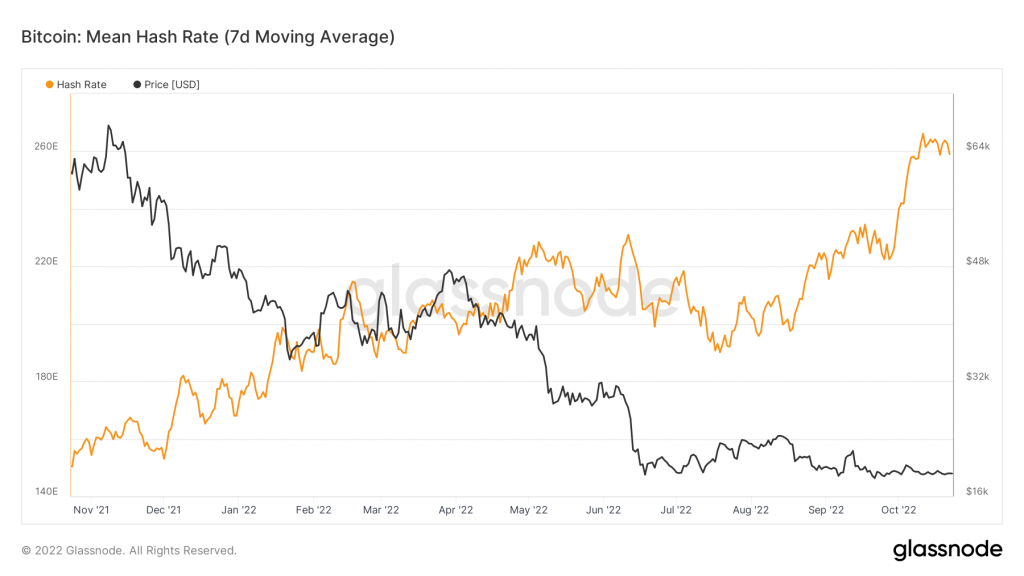

У США, де публічні майнери проводять найбільший обсяг операцій, вартість видобутку 1 ВТС порівняно з минулим роком зросла в деяких штатах більш ніж в два рази. Причинами стали зростання хешрейту та тарифів на електроенергію.

Наслідки збільшення обчислювальної потужності мережі — зростання складності видобутку цифрового золота. Це, в свою чергу, негативно впливає на рентабельність майнінгу. Стагнуючий ринок лише ускладнює ситуацію.

Багато біткоїн-майнерів працюють на межі беззбитковості навіть із передовим обладнанням на кшталт Antminer S19j Pro, підкреслили в Hashrate Index.

Спеціалісти Glassnode зазначили, що хешпрайс досяг рекордно низьких рівнів на відмітках $66 500 за 1 EH/s.

The #Bitcoin Hash Price has reached an all-time-low of $66,500 per Exahash.

— glassnode (@glassnode) October 24, 2022

This means that $BTC miners are earning the smallest reward relative to hashpower applied in history, and likely puts the industry under extreme income stress.

Live Chart: https://t.co/RQzSsh9FnF pic.twitter.com/ExfpR5sOOq

Таким чином, подальше падіння ціни біткоїну на тлі зростання хешрейту та складності загрожує капітуляцією майнерів. Остання зазвичай передує консолідації та розвороту тренду.

Волатильність

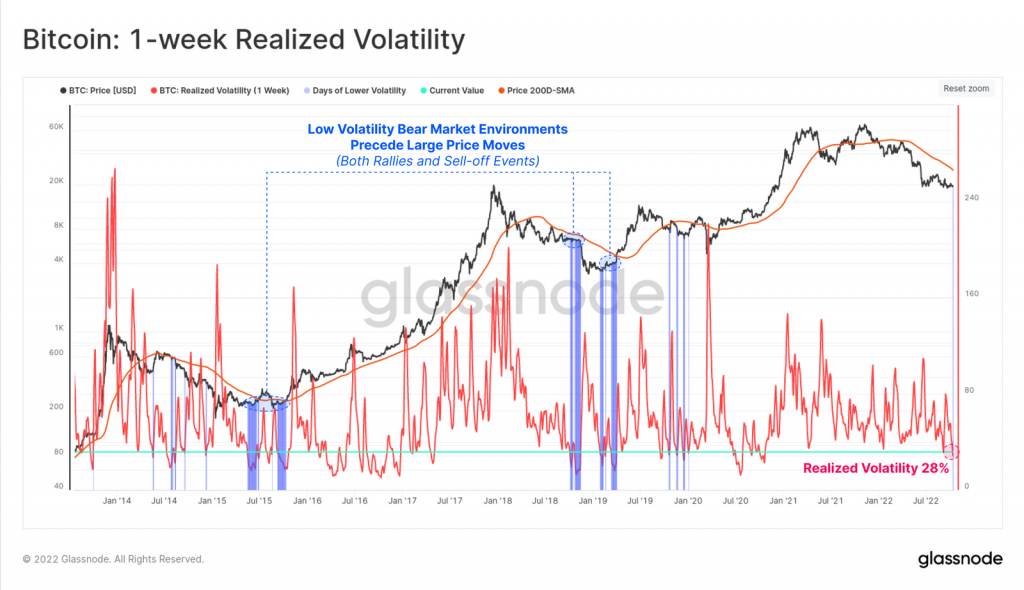

Реалізована волатильність біткоїну впала до значень, що близькі до історичних мінімумів. Зазвичай подібні епізоди передували значним ціновим рухам.

Наприкінці жовтня 30-денний показник волатильності біткоїну наблизився до шестирічного мінімуму, опинившись нижче відповідних значень індексів Nasdaq і S&P 500. Аналітики Arcane Research попередили, що учасникам ринку слід приготуватися до сильного руху.

Bitcoin’s 30-day volatility is currently lower than that of the Nasdaq and S&P 500 while nearing a 6-year-low, sitting slightly higher than low levels recorded in 2018, 2019, and 2020. pic.twitter.com/5IAeud7ceD

— Arcane Research (@ArcaneResearch) October 25, 2022

Згідно зі спостереженнями дослідників, приблизно такі ж малі розмахи коливань ціни цифрового золота зафіксовано в 2018, 2019 та 2020 роках. Тоді кожен період екстремально низької волатильності змінювався впевненим відновленням ціни першої криптовалюти.

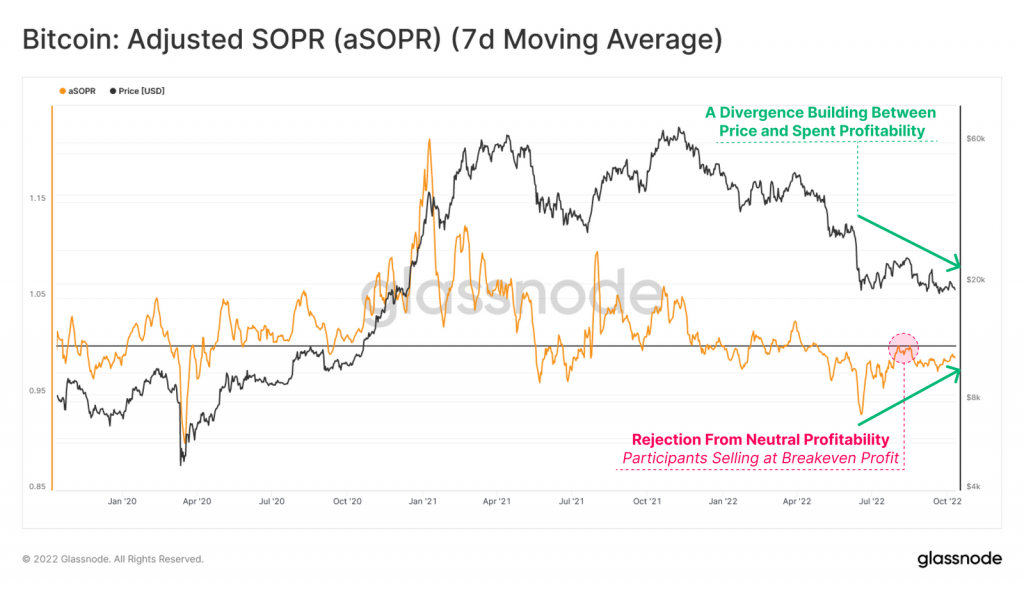

Аналітики Glassnode звернули увагу на значну розбіжність між ціною та індикатором aSOPR. На тлі переважання спадного руху котирування величина зафіксованих втрат зменшується, що вказує на виснаження продавців.

Із наближенням aSOPR до значень беззбитковості 1,0 знизу-вверх зростають шанси на стрибок волатильності — або у вигляді прориву, або як черговий відкат від вказаних рубежів.

Позитивні прогнози

Засновник Galaxy Digital Майк Новограц висловив думку, що нинішня ведмежа фаза крипторинку може тривати ще до шести місяців.

“Знаєте, ведмежий кейс означає, що у нас залишилося від двох до шести місяців цієї болі. У бичачому випадку ринок починає ламатися. Ми побачимо багато переломів. Не обов’язково в криптовалютах, але й у іншому світі”, — сказав він.

За його словами, імпульс продажів на ринці цифрових активів здебільшого вичерпано.

Тиск ведмедів Новограц пов’язав із агресивним підвищенням відстокових ставок ФРС. При цьому на цифрове золото політика регулятора вплинула сильніше, ніж на багато інших активів.

“Думаю, коли відбудеться пауза [у підвищенні ставок], ми побачимо зростання біткоїну. Як й інших криптовалют. Чи прийдемо ми до паузи? В якийсь момент, так”, — сказав Новограц.

За його словами, кампанія ФРС з підвищення ставок відібрала у біткоїна статус “потужного засобу захисту від зростання споживчих цін”. Політика Федрезерва мала більший вплив через кореляцію з традиційними фінансовими активами, ніж сама інфляція, зазначив він.

Старший стратег Bloomberg Intelligence з біржових товарів Майк МакГлоун надав незмінно “бичачий прогноз”: до кінця 2022 року цифрове золото перевершить конкурентів.

Експерт назвав підвищення відсоткових ставок центробанками “сильним попутним вітром” для біткоїну та Ethereum.

Засновник MicroStrategy Майкл Сейлор прогнозує зростання ціни цифрового золота вище рекордного максимуму в $69 000 найближчими чотирма роками.

Він впевнений, що біткоїн досяг дна в нинішній ведмежій фазі, та очікує досягнення рівня $500 000 наступного десятиліття.

Сейлор також зазначив, що перша криптовалюта має високі шанси замінити золото в якості активу для збереження цінності через неможливість її контролю з боку урядів.

Подібний сміливий прогноз надав і відомий трейдер Тон Вейс. Він вважає, що котирування біткоїну досягнуть $100 000 наступного року на тлі наближаючогося халвінгу.

Втім він також попередив про можливість падіння ціни цифрового золота до рівня $14 000 перед бичачим ринком.

За його словами, стимулювати зростання може спрямування капіталів з Європи до США та синдром втраченої вигоди.

Вейс також вказав на децентралізованість та стійкість до цензури першої криптовалюти. Він впевнений, що ці характеристики забезпечать активу масове прийняття.

Глава управляючої компанії ARK Invest Кеті Вуд нещодавно нагадала про свої очікування відносно капіталізації першої криптовалюти.

Вона прогнозувала зростання показника до $4,5 трлн, коли біткоїн торгувався на рівні $250. Саме тоді Вуд звернулася до відомого економіста Артура Лаффера з проханням ознайомитися з white paper цифрового золота.

CEO ARK Invest цікавили перспективи біткоїну як розрахункової одиниці, засобу збереження вартості та обігу. Лаффер позитивно оцінив першу криптовалюту:

“Я шукав це з моменту, як ми відмовилися від золотого стандарту. Біткоїн — заснована на правилах грошова система”.

Він також порівняв перспективи капіталізації цифрового золота з розміром монетарної бази США.

Станом на 30.10.2022 ринкова капіталізація біткоїна складає $398,5 млрд, згідно з CoinGecko. Історичний максимум показника вище за відмітку в $1,2 трлн зафіксовано в листопаді 2021 року, коли ціна першої криптовалюти наблизилася до $70 000.

На тлі пожвавлення на ринці 25 жовтня Міхаель ван де Поппе заявив про можливе зростання ціни першої криптовалюти до рівня $30 000 найближчими тижнями.

Within 2-3 weeks, #Bitcoin will break out significantly.

— Michaël van de Poppe (@CryptoMichNL) October 24, 2022

My take is the upside.

My guess is probably $30K.

Негативні прогнози

Ведучий шоу Mad Money на каналі CNBC Джим Крамер впевнений, що ФРС продовжить жорстку монетарну політику, яка призведе до “вимивання” спекулятивних активів на кшталт криптовалют.

За його словами, прихильність Федрезерву до стримання інфляції може принести “трохи болю” американським підприємствам та домогосподарствам. Це продовжиться доти, доки влада “не покладе край азартним іграм”.

Під останніми ексуправляючий хедж-фондом Cramer & Co розуміє, зокрема, й криптовалюти. Він зазначив, що більше не вірить в аргумент про біткоїн як про засіб збереження цінності. До спекулятивних активів Крамер також відніс NFT та цінні папери збиткових публічних компаній.

The Fed is telling you to sell the cryptos and the nfts and the ipos and the SPACs before they take your life’s savings. No more nonsense!!!

— Jim Cramer (@jimcramer) August 30, 2022

«ФРС каже вам продавати криптовалюти, NFT, IPO та SPAC, перш ніж вони віднімуть ваші заощадження. Більше ніяких дурниць!” — підкреслив він.

Спираючись на дані попередніх ринкових циклів, аналітики Arcane Research припустили зниження першої криптовалюти до $10 350. На їхню думку, дно ведмежої фази “може бути досягнуто десь наприкінці четвертого кварталу 2022 року”.

Експерти зазначили, що останніми роками на біткоїн стали більше впливати макрофактори — фінансові ринки, зміни ставки ФРС, вибори в США та регулювання криптоіндустрії.

Дослідники підкреслили, що другий квартал став найгіршим для інвесторів за всю історію першої криптовалюти.

За їхніми словами, падінню котирувань сприяв “коктейль з неприємних подій”, включно з колапсом Terra та його наслідками для всієї індустрії.

Деякі користувачі Twitter впевнені, що ведмежий ринок ще не досяг фінальної стадії, а інвесторам слід підготуватися до подальшого падіння.

It’s probably not the bottom. Be ready for bitcoin to go lower. This winter will be hard.

— Crypto Joker///BTC,ETH,AVAX (@Mirna_lesvi) September 22, 2022

“Скоріш за все, це не дно. Будьте готові до того, що біткоїн впаде ще нижче. Ця зима буде важкою”, — зазначив один з учасників опитування Cointelegraph.

Користувач The Crypto Native поділився графіком, який іронічно ілюструє “кожне дно біткоїну”.

— The Crypto Native 🏝️ (@thecryptonative) September 22, 2022

Песимістична картина була б неповною без думки затятого критика біткоїну та прихильника золота Пітера Шиффа. В серпні він заявив, що перша криптовалюта навряд чи досягне нових максимумів, а скоріш за все продовжить падіння до $10 000 і нижче.

За його словами, нинішнє зростання крипторинку не є стійким. Він назвав його “ралі лохів”.

“Ринок буде падати. Вважаю, люди мають скористатися ралі, яке є зараз, і піти. Багато ще мають прибутки від цих токенів. Хтось купляв біткоїн чотири, п’ять, шість років тому, і він в гарному плюсі. Те ж з Ethereum. Люди мають піти, бо інакше ринок забере ці прибутки”, — вважає він.

Шифф підкреслив, що криптовалютний ринок перебуває у бульбашці, незважаючи на досить глибоке падіння ціни біткоїну від максимумів.

Висновки

Думки експертів часто сповнені суб’єктивізму та значно відрізняються одна від одної, що відображається на широті діапазону прогнозів щодо ціни. Тому подібні передбачення варто сприймати зі значною часткою скепсису.

На ринок, як і раніше, серйозно впливають рішення щодо ставки ФРС і геополітична ситуація. З великою вірогідністю біткоїн почне швидко відновлюватися на тлі пом’якшення монетарної політики США, що рано чи пізно відбудеться.

Загальновідомо, що ринкам властива циклічність. Отже, розворот тренду не за горами. Довгострокових інвесторів має обнадіювати те, що більшість ончейн-індикаторів вказують на глибоку перепроданість біткоїну.

Після тривалого флету зазвичай починається сильний рух. Деякі метрики вже віщують майбутній сплеск волатильності, натякаючи, що інвесторам варто “застібнути паски”.

Читайте біткоїн-новини ForkLog UA у нашому Telegram — новини криптовалют, курси та аналітика.