Суперечлива ідея: чи виживе стейблкоїн DAI після відв’язки від долара

Санкції США проти Tornado Cash мали значний вплив на криптоспільноту, продемонструвавши крихкість DeFi-екосистеми.

Незабаром після блокування пов’язаних із міксером адрес засновник MakerDAO Руне Крістенсен запропонував радикальну ідею: зробити стейблкоїн DAI вільно плаваючим та неприв’язаним до долара США. На його думку, лише це є правильним рішенням, оскільки проєкт не може повністю відповідати нормам регулювання.

Пропозиція Крістенсена зіткнулася з жорсткою критикою та викликала чималий подив серед учасників криптоком’юніті. Багато хто вважає його план не просто утопічним, а й шкідливим для проєкту, DeFi-екосистеми та всієї індустрії.

Ми розібралися в особливостях суперечливої ідеї засновника MakerDAO, виділили основні сторони боротьби всередині самого проєкту та оцінили потенційні ризики, викликані можливою “відв’язкою” одного з найбільших стейблкоїнів.

- Засновник MakerDAO Руне Крістенсен вважає санкції проти Tornado Cash вкрай серйозними — подібний ризик може загрожувати його проєкту та DeFi-сегменту загалом.

- Більшість учасників ринку вбачає у стейблкоїнах засіб збереження вартості та “тиху гавань” в умовах глобальної невизначеності.

- Сегмент DeFi часто називають “фінансовим LEGO”, оскільки застосунки дуже взаємоповязані. Тому потенційний крах висококапіталізованого DAI загрожує екосистемі та криптоіндустрії загалом.

Особливості MakerDAO та стейблкоїну DAI

Щоб зрозуміти сутність проблеми, слід згадати головні особливості роботи сервісу. Також важливо розібратися у механізмі забезпечення стабільності DAI — першого децентралізованого стейблкоїну та ключового елементу екосистеми.

MakerDAO — це платформа смартконтрактів на базі Ethereum, яка дозволяє випускати прив’язаний до долара DAI під заставу криптоактивів.

Стейблкоїн забезпечений Ethereum та різноманітними токенами. Схему його емісії можна порівняти з випуском забезпечених золотом грошей. Різниця у тому, що замість дорогоцінного металу використовуються криптоактиви: користувач відправляє деяку кількість Ethereum чи інших монет до смартконтракту, який і випускає токен. Система має назву Vaults.

Її важлива особливість — вимоги до “надзабезпечення” для випуску стейблкоїну. Наприклад, Vault з коефіцієнтом ліквідації у 150% буде потребувати як мінімум $1,50 заставної вартості за кожен $1 створеного DAI.

Якщо вартість застави падає до рівня $1,49 — його ліквідують для покриття згенерованого DAI. Крім того, накладається так званий ліквідаційний штраф.

Токени DAI фактично є забезпеченим заставою боргом перед MakerDAO. При цьому застава завжди перевищує розмір позики.

Якщо вартість забезпечення падає нижче певної вартості позики, починається аукціон, в межах якого учасники мережі, яких називають ліквідаторами, викуповують заставу за DAI. Після цього система спалює отримані стейблкоїни, зменшуючи емісію. Такий механізм покликаний забезпечити прив’язку до долара.

Організацію Maker Foundation заснував датчанин Руне Крістенсен у 2014 році. Згодом він разом з іншими розробниками почав працювати над створенням децентралізованої платформи, яка дозволяє брати в борг забезпечені криптовалютою стейблкоїни.

У першій ітерації сервісу центральним елементом виступав Single Collateral Dai (SCD, «багатозаставний Dai»), який був випущений у грудні 2017 року. Єдиним активом, який використувався як застава для отримання позик, був Ethereum.

Згодом засновники проєкту вирішили перейти до концепції Multi Collateral DAI (MCD) з мультизаставним токеном DAI. Нова версія стейблкоїну почала працювати в листопаді 2019 року.

Першим додатковим варіантом заставного забезпечення став Basic Attention Token (BAT). Стару версію “стабільної монети” перейменували у Sai.

12 березня 2020 року на фоні обвалу котирувань Ethereum зловмисники вивели з системи MakerDAO більше $8 млн. Однією з головних причин цього стала недосконалість системи Auction Keeper. Інцидент спонукав ком’юніті прискорити повний перехід до MCD.

3 травня 2020 року власники MKR затвердили використання токенізованих біткоїнів Wrapped Bitcoin (WBTC) та tBTC в якості заставного забезпечення.

Завдяки переходу від SAI до DAI з’явилася можливість випускати стейблкоїн не лише під заставу Ethereum, але й ERC20-токенів: WBTC, tBTC, BAT, LINK, LRC, COMP та централізованих стейблкоїнів Pax Dollar (USDP) і USD Coin (USDC). Частка останнього у заставному забезпеченні з часом значно зросла.

Окрім стейблкоїну DAI, платформа використовує Maker (MKR) — токен управління Maker Protocol.

Коли ліквідаційний залишок системи перевищує мінімальне порогове значення, MKR виводять із обігу. Токени також спалюють, коли продають на аукціоні залишки DAI. І навпаки, коли у Maker Protocol є дефіцит, а борг системи перевищує максимальне порогове значення, створюються токени MKR, які продають на аукціоні для рекапіталізації системи.

Головна відповідальність власників MKR — забезпечувати стабільність курсу DAI та здоров’я системи загалом.

Крім того, MKR виконує функцію управління. Токен використовується при голосуваннях за механізми ризик-менеджменту та зміни у бізнес-логіці платформи. Власники нативної монети — вища інстанція у MakerDAO. Вони управляють системою та беруть участь у розподілі прибутку, проте змушені зазнавати збитків, якщо прийняті рішення виявляються невдалими.

Взимку 2021 року почав працювати механізм під назвою Peg Stability Module (PSM).

«Peg Stability Module надає користувачам можливість обмінювати певний тип забезпечення безпосередньо на DAI за фіксованою ставкою замість того, щоб позичати стейблкоїн», — сказано в описі на сайті спільноти проєкту.

Поміж інших особливостей PSM можна виділити нульове значення стабілізаційного збору (Stability fee) та коефіціент ліквідації (Liquidation Ratio) на рівні 100%.

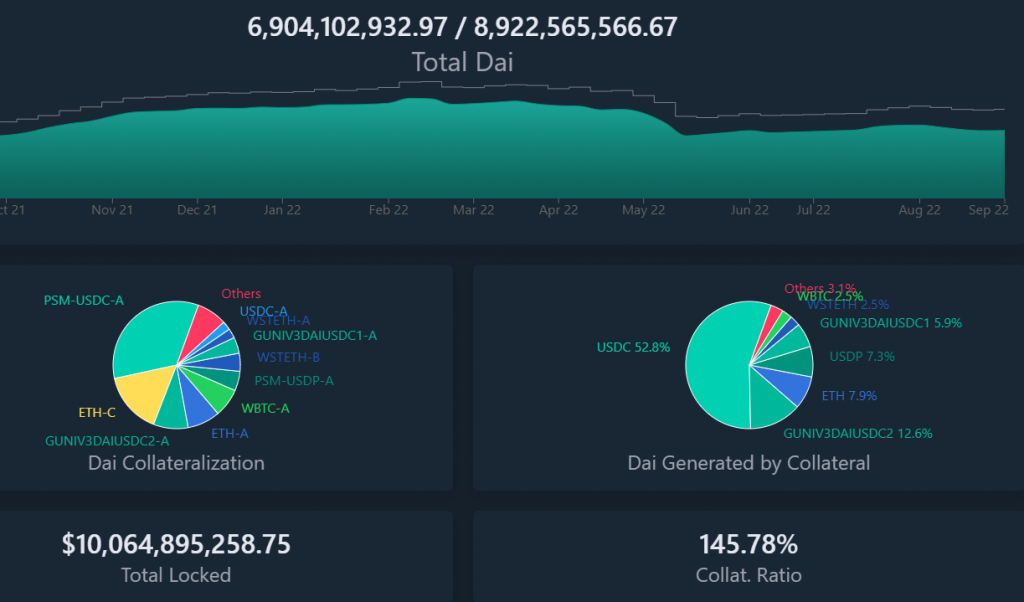

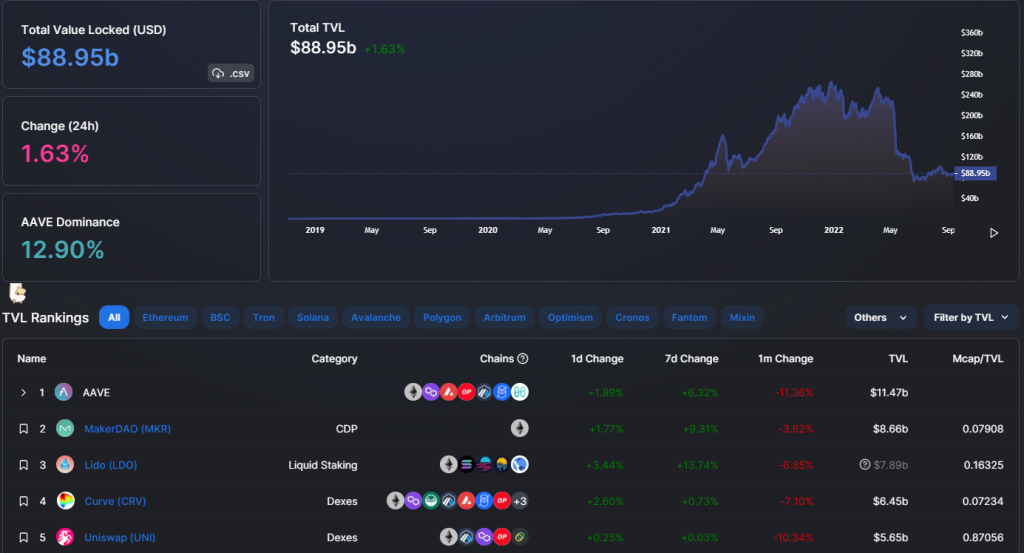

MakerDAO — один з перших DeFi-застосунків, який отримав широке поширення. Платформа є однією з найбільших у Ethereum-сегменті з показником TVL у $8,6 млрд (станом на 11.09.2022).

Успіх MakerDAO значною мірою обумовлений стабільністю курсу DAI. На графіку нижче видно, що навіть на тлі вкрай високої волатильності у березні 2020 року токен відхилявся від $1 лише на декілька відсотків.

Станом на 22 вересня 2022 року ринкова капіталізація DAI становить близько $6,4 млрд. Актив посідає четверту сходинку рейтингу стейблкоїнів від CoinGecko, поступаючись USDT, USDC та BUSD.

Страхи Крістенсена

На початку серпня Мінфін США вніс до санкційного списку популярний сервіс мікшування Tornado Cash, а також Ethereum- та USDC-адреси, які з ним взаємодіяли.

Відомство запідозрило платформу у відмиванні близько $7 млрд з 2017 року. Понад $455 млн, як вважається, пов’язані з хакерами КНДР.

Ця подія викликала значний резонанс у криптоспільноті. На тлі ситуації з Tornado Cash команда MakerDAO почала розробку плану на випадок, якщо ключові смартконтракти протоколу підпадуть під санкції влади. Механізми зниження залежності від USDC розглядають і в інших DeFi-проєктах.

Незабаром після інциденту з Tornado Cash, за деякими даними, Руне Крістенсен оголосив про намір позбутися USDC вартістю $3,5 млрд в забезпеченні DAI — очевидно, для мінімізації регуляторних ризиків.

MakerDAO is considering a $3.5 billion ETH market buy, converting all USDC from the peg stability module into ETH.

— banteg (@bantg) August 11, 2022

За інформацією розробника yEarn Finance під ніком banteg, ідея засновника MakerDAO передбачає купівлю Ethereum “за ринком” шляхом конвертації всіх USDC з модулю PSM. Як вже зазначалося, саме стейблкоїн від Circle становить левову частку забезпечення DAI.

Співзасновник Ethereum Віталік Бутерін назвав цю ідею просто жахливою.

Errr this seems like a risky and terrible idea. If ETH drops a lot, value of collateral would go way down but CDPs would not get liquidated, so the whole system would risk becoming a fractional reserve.

— vitalik.eth (@VitalikButerin) August 11, 2022

«Якщо ціна Ethereum обвалиться, вартість забезпечення сильно впаде, але CDP не ліквудується. Тому вся система ризикує перетворитися у часткове резервування», — прокоментував Бутерін.

Крістенсен написав у Discord-каналі спільноти MakerDAO, що вищезгадані санкції набагато серйозніші, ніж він міг припустити. Він також висловив думку про доцільність “відв’язки DAI від долара”.

За його словами, конвертація заставних USDC у ETH сприймається як “очевидне самогубство”. З іншого боку, “співвідношення ризику та прибутку від часткового викорчування [USDC] може виявитися прийнятним”.

Окрім Бутеріна, багато інших учасників спільноти розкритикували пропозицію Крістенсена як надто радикальну. Деякі навіть порівняли потенційно “відв’язаний” DAI з зазнавшим краху алгоритмічним стейблкоїном UST від Terra.

Terrable idea, agree pic.twitter.com/BQUYvMnBh1

— Raja (@RajaZuberi) August 11, 2022

Дослідник криптоіндустрії Міка Хонкасало у розмові з Blockworks підкреслив, що потенційні санкції загрожують не лише MakerDAO. За його словами, з такими ризиками може зіштовхнутися будь-який DeFi-протокол, який використовує USDC в якості забезпечення.

“Що буде, якщо смартконтракт автоматизованого маркетмейкера з використанням USDC, який насправді є ринком, внесуть до санкційного списку?” — ставить питання Хонкасало.

У пості на форумі MakerDAO Руне Крістенсен висловив думку, що вільно плаваючий DAI є єдиним шляхом до децентралізації та відповідності нормативним правилам.

“Фізичні репресії проти криптоіндустрії можуть відбуватися без попереднього повідомлення та можливості відновлення навіть для законослухняних, невинних користувачів”, — підкреслив він.

Maker не може створити чорний список, тому платформа не в змозі дотримуватися комплаєнсу, вважає Крістенсен.

“Єдиний вибір — обмежити атаку, зменшивши вплив RWA до мінімального фіксованого відсотку від загального об’єму забезпечення. Для цього необхідне вільне плавання від USD», — заявив засновник MakerDAO.

На його думку, роботу нової системи допоможуть забезпечити два головних інструмента: MetaDAO та Protocol Owned Vault.

Дохідне фермерство DAI через MetaDAO дозволить користувачам прийняти плаваючий щодо долара курс монети. Отримані токени винагороди стимулюватимуть пропозицію стейблкоїну за рахунок децентралізованого забезпечення, припустив Крістенсен.

Сховище протоколу Protocol Owned Vault дозволить платформі отримувати прибуток від від’ємних цільових ставок DAI та обмежувати їх.

Після цього засновник MakerDAO опублікував таймлайн та більш детальний опис плану відв’язки DAI від долара.

Ключові положення:

- DAI залишиться прив’язаним до долара у співвідношенні 1:1 протягом як мінімум трьох років;

- перехід стейблкоїну до вільно плаваючого курсу відкладуть за відсутності “безпосередньої авторитарної загрози”;

- прив’язка до долара у співвідношенні 1:1 збережеться на невизначений термін, якщо децентралізоване забезпечення у протоколі досягне 75% та збережеться на цьому рівні;

- протягом перших трьох років протокол фактично подвоїть об’єм RWA для накопичення Ethereum та збільшення частки децентралізованого забезпечення.

3/ He highlights three different "stances" of collateral backing, each at a different point in this timeline and contingent upon the threat of an authoritarian attack. pic.twitter.com/UP25i1O3PX

— Westie 🟪 (@WestieCapital) August 31, 2022

Крістенсен виділив три ситуативних підходи для реалізації описаного плану:

- «Голуб» — максимальне, але нестійке зростання. Необмежене використання RWA, весь прибуток задіяний для купівлі Ethereum;

- «Орел» — баланс зростання та стійкості. RWA обмежені 25%. «Скоріш за все, необхідний» вільно плаваючий DAI;

- «Фенікс» — максимальна стійкість на шкоду зростанню. Об’єми RWA незначні. Вільно плаваючий DAI досить вірогідний.

Зазначимо, що раніше MakerDAO активно укладала партнерства з традиційними фінансовими установами. Наприклад, у липні спільнота DeFi-платформи схвалила створення сховища з лімітом у 100 млн DAI для заснованого у 1891 році американського Huntingdon Valley Bank (HVB).

Ексглава відділу розвитку бізнесу Maker Foundation Грег Ді Пріско зазначив, що угода з HVB стала “кульмінацією майже шестимісячної роботи” з різноманітними підрозділами, зацікавленими сторонами та “постачальниками послуг реального світу”.

The HVB deal was the culmination of approximately 6 months of work with various Core Units and stakeholders, not to mention the various real-world service providers required to complete the transaction flow. (7/38)

— Greg Di Prisco | gdip.eth (@g_dip) August 30, 2022

Напочатку вересня біржа Coinbase винесла на голосування спільноти MakerDAO пропозицію про переказ третини USDC з модуля PSM вартістю $1,6 млрд до Coinbase Prime під ставку до 1,5% річних.

Якщо її схвалять, MakerDAO зможе отримувати щорічний прибуток у $24 млн в межах програми винагороди інституціоналам.

Coinbase є партнером Сircle у консорціумі Centre, який займається випуском USDC.

Протистояння у спільності

За словами Ді Пріско, ком’юніті MakerDAO є неоднорідним — його можна умовно класифікувати на декілька груп:

- футуристи. До них відноситься Крістенсен, а також прихильники його радикальних планів;

- централісти. До їхнього числа входять венчурні інвестори, які сподіваються розширити кредитні можливості протоколу. На їхню думку, це зробить ДАО прибутковою;

- децентралісти — прагнуть “нульової залежності протоколу” від централізованих активів.

Ді Пріско підкреслив, що є й інші політичні ідеології. Проте баланс сил між трьома вищезазначеними групами “визначає долю протоколу”.

When the bull market was raging, all of these underlying ideological differences were swept under the rug. Everyone was doing well. This worked until the market pulled back and the DAO started losing money. The mythical end of this era was the closing of the HVB deal. (20/38)

— Greg Di Prisco | gdip.eth (@g_dip) August 30, 2022

“Коли панував бичачий ринок, усі ці фундаментальні ідеологічні розбіжності були прихованими. У всіх усе було добре. Це працювало до моменту, доки ринок не скоригувався та ДАО не почала втрачати грощі. Міфічним кінцем цієї епохи стало закриття угоди з HVB», — пояснив експерт.

DeFi-оглядач на платформі rekt написав, що під час бичачого циклу ринку зростання було пріоритетом для будь-якого протоколу. Свіжонадрукований фіат вливався до екосистеми, а потенційна загроза з боку регуляторів часто ігнорувалася.

Він додав, що після колапсу UST та Terra, стійкість курсу стала головним пріоритетом для емітентів “стабільних монет”. USDC та USDT стали “тихою гаванню” для інвесторів під час корекцій ринку влітку:

«DAI залишався сильним, не дивлячись на хаос».

За словами Ді Пріско, пов’язані з MetaDAO плани Крістенсена підтримують децентралісти та футуристи. Централісти ж говорять про непрактичність таких радикальних рішень. Вони впевнені, що відв’язаний від долара DAI не матиме жодної користі.

Учасник спільноти Maker під ніком monet-supply вказав:

“Навіщо авторитарному уряду забороняти прив’язані до фіату стейблкоїни, але допускати обіг плаваючих стабільних монет (або навіть волатильних базових криптоактивів), якщо ті все одно підривають державний контроль за монетарною системою?”

Позиція Крістенсена про те, що у Maker немає іншого вибору, крім як підготуватися до вільно плаваючого DAI, контрастує з нещодавньою пропозицією про депонування USDC з PSM на $1,6 млрд у Coinbase Prime для отримання відсоткового прибутку.

“Цей план передбачає, що значна частина заставного забезпечення платформи може бути заморожена, якщо уряд візьме під контроль Coinbase та USDC”, — зазначили в rekt.

Дослідники вважають, що ведуча американська біржа, як і Circle, може піти на це в будь-який момент.

Не нова концепція

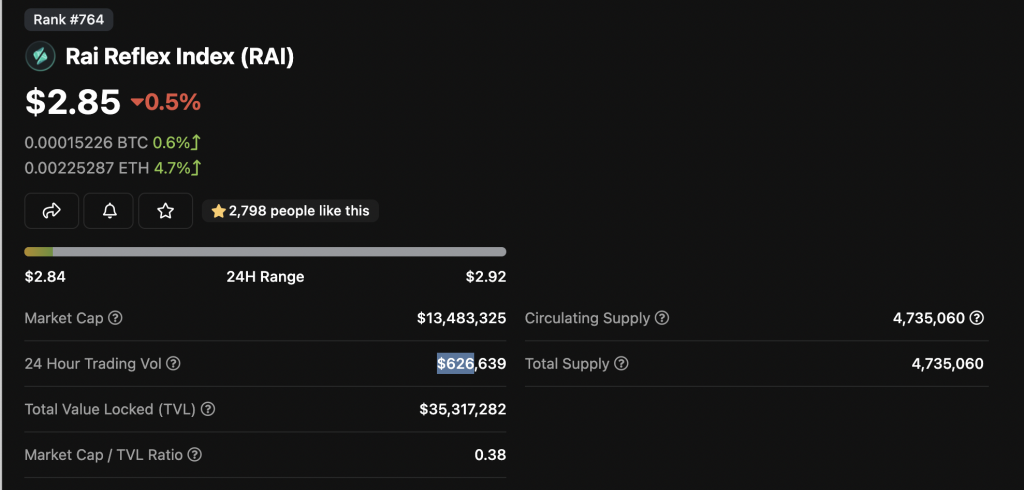

Один з анонімних авторів платформи rekt написав, що “неприв’язаний” DAI концептуально схожий з низьковолатильним токеном RAI від Reflexer, який запустили у 2021 році.

“Актив із фокусом на неприв’язану стабільність, з одним лише Ethereum в якості забезпечення та мінімальним управлінням привернув увагу прибічників децентралізації”, — зазначив він.

Проте після нещодавніх обвалів ринку, на тлі страху перед санкціями, “модель неприв’язаної стабільності” так і не стала популярною. Більшість користувачів й досі відчувають себе комфортно з активами на базі долара, підкреслили у rekt.

Станом на 22 вересня 2022 року токен RAI займає 764 сходинку в рейтинзі капіталізації від CoinGecko. Вартість його ринкової пропозиції становить усього $13,4 млн, а добовий обсяг торгів — лише близько $626 000.

У травні 2022 року співзасновник Ethereum Віталік Бутерін відніс RAI до порівняно стійких алгоритмічних стейблкоїнів.

“Безпека RAI залежить від зовнішнього щодо системи стейблкоїна актива (Ethereum). Тому RAI значно простіше безпечно згорнути діяльність”, — зазначив він.

Бутерін підкреслив, що в інструменті від Reflexer Labs можна реалізувати від’ємну відсоткову ставку. Наприклад, у UST такої можливості не було.

Разом з тим він додав, що виконання цієї умови не робить актив повністю “безпечним”:

“Він все ще може бути нестійким через інші причини (наприклад, недостатній коефіцієнт забезпечення), мати баги чи пов’язані з механізмом управління вразливості”.

Оглядач rekt припустив, що власники висококапіталізованого DAI нескоро зможуть звикнути до “нового визначення стабільності”:

“Потрібен час і, можливо, трохи небажаної волатильності перш ніж користувачі [DAI] звикнуть до операцій у повністю альтернативній економіці”.

Do or DAI

Оскільки в екосистемі децентралізованих фінансів усе є дуже взаємопов’язаним, раптовий перехід DAI до плаваючого курсу може призвести до обширних системних ризиків.

Автор статті на rekt також впевнений, що кожному проєкту рано чи пізно доведеться вирішувати проблеми, з якими зіштовхнувся MakerDAO.

“Приємно бачити, як одні з найголовніших DeFi-протоколів роблять кроки для вирішення складних проблем та ведуть перемовини про те, як продовжити існування на тлі екзистенційних загроз”, — написав експерт.

За його словами, суперечливий план Крістенсена може стати основою нової парадигми — “несприйнятливості до долара”, яка зробить DeFi недосяжним для регуляторів та інших супротивників криптоіндустрії.

Експерт підкреслив, що засновник MakerDAO ризикує знищити DAI власними руками. З іншого боку, на тлі ситуації у реальному світі з фіатними валютами, що знецінюються, нова концепція — вікно можливостей, яке швидко зачиняється.

На його думку, сучасне суспільство знаходиться в стані “невідворотного занепаду, що прискорюється”, головні фактори якого: надвиробництво, перенаселення, зміна клімату, пік нафти, дефіцит земельних ресурсів, постправда в ЗМІ тощо.

“Світ входить до нової, хаотичнішої та непередбачуванішої рівноваги, де панує анархія, екофашизм, деглобалізація та людські страждання гігантських масштабів”, — написав автор статті.

Він впевнений, що “сучасний глобальний капіталізм” навряд подолає ці виклики, а з часом політика стане ще “поляризованішою та неврівноваженішою”.

“Справжній дух шифропанку може виявитися рятувальним кругом, оскільки ми рухаємося по спіралі до все більш нестійкого майбутнього”, — вважає експерт.

Автор також нагадав, що конкуренція у сегменті стає жорсткішою, оскільки Aave та Curve готують до запуску власні стейблкоїни з надлишковим децентралізованим забезпеченням.

Заключення

Санкції щодо Tornado Cash розворушили DeFi-сектор та криптоіндустрію загалом. Багато розробників усвідомили хиткість положення власних проєктів перед обличчям авторитарної загрози.

З урахуванням масштабів MakerDAO та DAI ідея Крістенсена є радикальною, проте зовсім не новою. Донині не існує висококапіталізованих проєктів, які використовують концепцію “неприв’язаної стабільності”.

Очевидно, що більшість власників стейблкоїнів звикли “мислити в доларах”. До того ж, багато хто прагне знайти “тиху гавань” на тіл падаючих ринків та глобальної невизначеності.

Учасники спільноти здебільшого скептично налаштовані щодо пропозиції Крістенсена, називаючи її радикальною, утопічною та вкрай ризиковою.

Оскільки у DeFi все є вкрай взаємопов’язаним, потенційний крах DAI загрожує екосистемі децентралізованих застосунків та індустрії криптовалют загалом. Вплив може виявитися ідентичним до наслідків колапсу горезвісного UST, від якого ринок не оговтався й досі.

Читайте біткоїн-новини ForkLog UA у нашому Telegram — новини криптовалют, курси та аналітика.