Як «метод черепах» використовують на криптовалютному ринку?

У 1980-х роках «метод черепах» (англ. Turtle Trading) кинув виклик класичному принципу «купи дешево, продай дорого». Ця стратегія продемонструвала, що суворе дотримання фіксованих правил може навчити заробляти на біржі навіть новачків.

Розглянемо, в чому полягає легендарна стратегія черепах і як її адаптують для волатильного ринку криптовалют.

Хто розробив стратегію черепах?

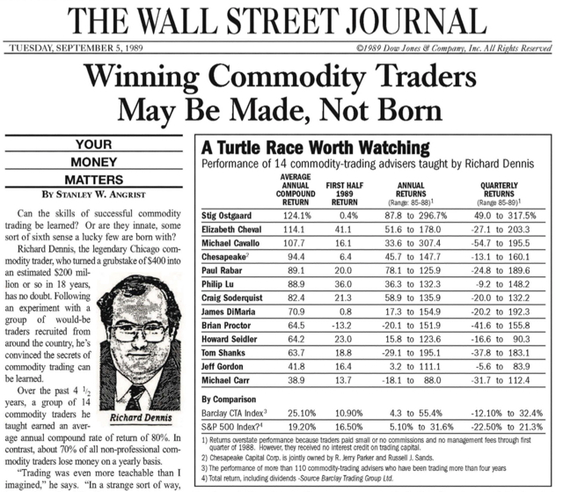

Метод черепах був створений видатним трейдером Річардом Деннісом. Річард народився 1949 року в Чикаго і ще підлітком працював кур’єром на Чиказькій біржі, заробляючи $40 на тиждень — усі ці гроші він одразу пускав у торги.

Розуміючи важливість освіти, Денніс розробив власний системний підхід до трейдингу. У 1968 році він позичив $1600 для старту і вже до 1973-го збільшив капітал до $100 000; у 25 років Денніс заробив свій перший мільйон.

Його хедж-фонд Drexel Fund стрімко зростав і був одним із найуспішніших на ринку. Проте саме експеримент з «черепахами» приніс Деннісу справжню славу.

У 1983 році він уклав парі з колегою Вільямом Екхардтом, щоб перевірити ідею. Денніс вважав, що успішного трейдера можна створити — будь-кого можна навчити торгувати за чіткими правилами і дисципліною, незалежно від вроджених якостей. Екхардт, навпаки, був переконаний, що Денніс досяг успіху завдяки унікальному таланту.

Щоб вирішити парі, Денніс набрав групу новачків (серед них були бармени, гравці у покер, навіть учень школи) і назвав їх «черепахами» — на честь черепашиної ферми в Сінгапурі, де спостерігав як швидко зростають черепашата. Після двотижневого навчання власній методиці Денніс довірив кожному студентові торговий рахунок приблизно по $1 млн, щоб вони випробували стратегію в реальних ринкових умовах.

Результати перевершили очікування: група «черепах» за кілька років перетворила сумарно близько $23 млн стартового капіталу на понад $200 млн прибутку (за іншими даними, понад $175 млн за п’ять років).

Експеримент довів, що набір правил та дисципліна можуть бути важливішими за інтуїцію, а методика Денніса стала легендою серед трейдерів.

Що таке метод черепах?

Стратегія черепах — це трендова (trend-following) система торгівлі, яка базується на суворих механічних правилах входу, виходу та управління ризиками. Метою є спіймати і «осідлати» значні тренди на ринку, усунувши емоції з процесу прийняття рішень.

Трейдери-«черепахи» слідують за ринковим імпульсом: купують, коли ціна проривається вище певного рівня (входять у тренд угору), або продають/шортять, коли ціна опускається нижче рівня (входять у тренд вниз). Важливо, що рішення приймаються виключно за наперед визначеним алгоритмом — ніяких «відчуттів» чи імпровізації, тільки реакція на чіткі сигнали.

Основою методики є пробій цінового коридору. Денніс використав індикатор під назвою канал Дончіана — діапазон цін за останні N днів. Коли ринок виходить за межі цього діапазону, це сигнал про потенційний новий тренд. Стратегія передбачала дві паралельні системи — для коротших і довших трендів.

Правила відкриття угод за методом черепах

Входи в позиції (відкриття угод) здійснюються на основі проходження встановлених цінових рівнів, зокрема меж каналу Дончіана. Класичні правила Денніса передбачають дві системи входу:

- Система 1 (короткострокова): вхід, коли ціна прориває 20-денний максимум (для довгої позиції) або 20-денний мінімум (для короткої). Цей пробій міг давати більше хибних сигналів, але дозволяв раніше заходити в потенційний тренд.

- Система 2 (довгострокова): вхід при пробитті 55-денного цінового коридору. Вважалося, що сигнал на основі довшого періоду більш надійний, хоч і виникає рідше.

Таким чином, як тільки ринок встановлював новий ціновий максимум або мінімум за вказану кількість днів, «черепахи» відкривали відповідну позицію в напрямку прориву (купували на пробитті вгору або шортили на пробитті вниз).

Правила закриття угод та управління ризиками за методом черепах

Вихід з позиції у системі черепах відбувається при розвороті тренду — тобто при пробитті протилежного краю каналу.

Якщо трейдер зайшов у довгу позицію на пробитті 20-денного максимуму, то сигналом до виходу буде падіння ціни нижче певного Х-денного мінімуму. Класично для двох систем використовували такі правила закриття:

- Для системи 1: вихід при пробитті 10-денного каналу у протилежний бік (10-денного мінімуму для лонгу або максимуму для шорту). Це дозволяло зафіксувати прибуток чи обмежити збиток, коли короткий тренд змінював напрям.

- Для системи 2: вихід при пробитті 20-денного каналу у протилежний бік, тобто більш «інертне» правило, яке дає тренду більше простору для коливань і забезпечує вихід із довгострокового руху.

Управління ризиками — критично важлива частина методики. Для цього використовувався показник волатильності ATR (Average True Range) — середній істинний діапазон цін за останні дні.

ATR дозволяв оцінити, наскільки сильно коливається ринок, і відповідно розрахувати розмір позиції та стоп-лос. Трейдери встановлювали стоп-ордери заздалегідь, щоб обмежити збитки за кожною угодою.

За правилами методу, ризик на одну угоду обмежувався приблизно 1–2% від капіталу. Тобто розмір позиції обчислювали так, щоб навіть у разі спрацювання стоп-лосу втратити не більше цього відсотка від депозиту. Високоволатильні активи вимагали менших позицій, а низьковолатильні могли дозволити більший обсяг, аби ризик залишався сталим.

Окремо прописувалася тактика пірамідингу — нарощування позиції у разі успішного руху. Якщо після входу тренд продовжувався, «черепахи» могли додавати до вже прибуткової позиції нові лоти. Денніс дозволяв до 4 додаткових входів, кожен — після подальшого руху ціни на 0,5–1 ATR в сприятливому напрямку. Це давало змогу максимально використати сильний трендовий рух, збільшуючи позицію поступово (при цьому кожен додатковий вхід теж супроводжувався власним стоп-наказом).

Важливо, що усі правила — і входу, і виходу, і ризику — потрібно було виконувати неухильно. Як зазначали учасники експерименту, дисципліна була вирішальним фактором успіху системи.

«Головна проблема трейдерів — не стратегія. Проблема в тому, що вони не можуть виконувати прості правила, коли на кону їхні гроші», — зауважив Куртіс Фейс, один з найуспішніших учасників експерименту з «черепахами», який заробив близько $31 млн.

Метод черепах у торгівлі криптовалютами

Криптовалютний ринок відомий своєю високою волатильністю, різкими ціновими коливаннями та цілодобовою торгівлею без перерв. Стратегія черепах продовжує використовуватись і на цьому ринку, хоча потребує певних налаштувань під нові умови:

- Адаптація до волатильності. Через більші коливання цін у криптовалютах трейдерам доводиться встановлювати ширші стоп-лоси та закладати можливість глибших просадок. Зокрема, практики методу зазначають, що зараз доцільно ставити стоп-наказ подалі від точки входу — на відстані 4–6 ATR, адже ринок став «жорсткішим» і легко вибиває тісні стопи. Також інколи застосовують часткову фіксацію прибутку: наприклад, закривають половину позиції, коли рух пройшов 8–10 ATR у прибутковому напрямку, щоб зафіксувати частину отриманого прибутку. Усе це покликане підлаштуватися під різкіші коливання і зменшити вплив шуму на результати.

- Цілодобовий ринок. На відміну від традиційних бірж, крипторинок працює 24/7, тож великий прорив ціни може статися у будь-який час доби. Це вимагає від трейдера уважності або використання автоматичних алгоритмів для відстеження сигналів і виконання правил без вихідних. Денніс торгував на денному таймфреймі (D1), але сучасні трейдери можуть експериментувати з різними інтервалами — від 4-годинних графіків до денних — щоб знайти оптимальний баланс між чутливістю сигналів і надійністю трендів. Важливо мати план дій на випадок, якщо сигнал спрацьовує уночі чи на вихідних, адже ринок не зупиняється.

- Кореляція криптоактивів. Оригінальна стратегія черепах передбачала диверсифікацію — трейдери торгували ф’ючерсами на різні товари, валютами, індексами, які слабо корелювали між собою. На криптовалютному ринку ситуація інша: більшість монет рухаються синхронно відносно настрою ринку. Біткоїн задає тон, і альткоїни часто повторюють його тренди. Через це одночасні сигнали на купівлю по різних криптоактивах можуть фактично бути однією і тією ж ставкою на напрям ринку. Отже, ризики накопичуються. Це знижує ефективність диверсифікації: якщо ринок увійде в спадний тренд, стоп-накази спрацюють по багатьох позиціях одночасно. Тому сучасні «черепахи» в крипто найчастіше фокусуються на кількох основних активах (скажімо, BTC, ETH) та уважно стежать за загальним трендом ринку, щоб не йти проти нього.

Досвідчені трейдери внесли низку змін у правила черепах, щоб підвищити їхню результативність на крипторинку.

По-перше, багато хто використовує довші періоди для пробоїв — наприклад, вхід не при 55-денному, а при 90-денному прориві максимумів/мінімумів. Це дозволяє відсіяти більшість дрібних коливань і врахувати лише справді значимі тренди. Вихід, відповідно, зсувають з 20-денного на 45-денний канал або інший більший інтервал.

По-друге, як вже згадувалося, трейдери розширюють стоп-лоси (4–6 ATR) та можуть встановлювати додаткові фільтри тренду. Популярний підхід — додати фільтр на основі ковзної середньої 200 днів (EMA 200): наприклад, відкривати довгі позиції тільки якщо ціна вище 200-денної середньої, що вказує на довгостроковий підйом. Такий фільтр допомагає уникати численних хибних пробоїв під час бокового ринку.

Інша порада — торгувати лише у напрямку старшого тренду (принцип «trend is your friend»). На практиці це означає, що у довгостроковому буллрані краще брати тільки сигнали на купівлю, ігноруючи шорт-сигнали, які частіше завершуються збитком під час висхідного ринку.

Насамкінець, варто зазначити, що без адаптації класичні правила черепах показали посередні результати на криптовалютах — занадто багато хибних пробоїв і волатильних рухів заважають отримати стабільний високий прибуток. Однак модифікована методика, з менш частими угодами і кращим врахуванням особливостей ринку, може бути ефективнішою.

Головне, що стратегія черепах підтвердила свою життєздатність: навіть у світі цифрових активів її принципи трендового слідування та ризик-менеджменту залишаються актуальними.