Аналітики Bitfinex попереджають про «червоні дні» для біткоїна

Біткоїн завершує листопад у мінусі попри сприятливу історичну статистику. Аналітики Bitfinex вважають, що попит на актив може повернутися найближчим часом.

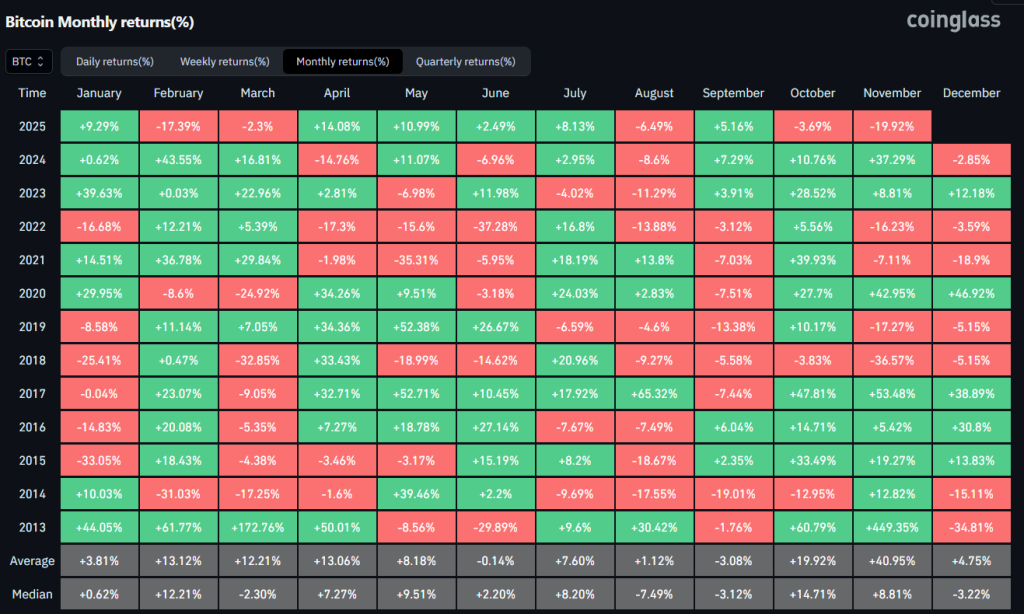

Листопад традиційно вважається найсильнішим місяцем для BTC із середньою дохідністю 40,95%. Втім цього року котирування з початку місяця просіли більш ніж на 23%. Жовтень також закрився падінням на 3,69%.

У Bitfinex констатували, що сезонні метрики в поточному кварталі не спрацювали. На момент підготовки матеріалу біткоїн торгується біля $87 000.

За даними CoinGlass, ціна активу опустилася нижче реалізованої вартості монет короткострокових холдерів — інвесторів, які утримують актив менш як 155 днів. Аналітики зазначили, що подібне трапляється лише втретє від початку 2024 року.

Експерти пов’язали падіння з перегрітим ринком. Покупці були «аномально активними» на рівнях $106 000–118 000. Нині ця група власників «капітулює та фіксує збитки».

У Bitfinex наголосили, що для ринку є два сценарії: суттєве відновлення попиту або перехід у тривалу й глибоку фазу накопичення.

Клас макроактивів

Індустрія цифрових активів переходить від венчурної моделі розвитку до формату традиційного торгованого макроактиву, повідомили у Zero Hedge з посиланням на звіт JPMorgan.

JPM: «Крипто відходить від схожості на екосистему у стилі венчурного капіталу до типового торгованого класу макроактивів, що підтримується інституційною ліквідністю, а не роздрібною спекуляцією… Один зі спікерів зазначив, що у довгостроковій перспективі вона потенційно може досягти $240 000, що свідчить…» pic.twitter.com/1dtHzegemu

— zerohedge (@zerohedge) November 25, 2025

Ключовим драйвером змін експерти назвали інституційну ліквідність, яка приходить на зміну роздрібним спекуляціям.

Один зі спікерів банку припустив, що у довгостроковій перспективі ціна активу може досягти $240 000.

Сигнал до зростання

Перехід ставок фінансування у від’ємну зону свідчить про капітуляцію трейдерів і зміну настроїв на ринку, заявив аналітик під псевдонімом Darkfost.

Здається, інвесторів, які намагалися відкривати лонги під час цієї корекції, нарешті вижали.

Ставки фінансування заспокоїлися і навіть стали від’ємними, що надсилає сильний сигнал про зміну поведінки інвесторів.

Вони чекали, доки BTC скоригується більш ніж на 30%, перш ніж… pic.twitter.com/HvIZtizjhp

— Darkfost (@Darkfost_Coc) November 25, 2025

За спостереженнями експерта, інвестори, які відкривали довгі позиції під час корекції, були змушені їх закрити. Учасники почали активно шортити біткоїн лише після падіння ціни більш ніж на 30%.

Darkfost нагадав механіку розрахунку фандингу:

- нейтральним рівнем вважається 0,01% (стандартна ставка на Binance);

- падіння нижче 0,01% свідчить про переважання продавців;

- від’ємні значення — ознака значного домінування коротких позицій.

Аналітик зазначив, що історично такі зсуви відбуваються, коли корекція близька до завершення. Трейдери намагаються приєднатися до низхідного тренду надто пізно.

Експерт вважає, що ринок може увійти у фазу «невіри». Якщо перша криптовалюта почне відновлюватися на тлі нарощування шортів, це спровокує ліквідації позицій ведмедів і пришвидшить зростання ціни.

Ризики для біткоїна

Аналітики Alphractal зафіксували різке зниження річного коефіцієнта Шарпа біткоїна. Індикатор сигналізує про падіння дохідності з поправкою на ризик у короткостроковій перспективі.

BTC Sharpe Ratio різко знижується — сигнал менш ефективного ринку у короткостроковій перспективі

Річний коефіцієнт Шарпа для біткоїна знову різко впав, і це несе важливий сигнал для тих, хто відстежує ринок професійно.

Коефіцієнт Шарпа… pic.twitter.com/G3ftPQkmH3

— Alphractal (@Alphractal) November 26, 2025

Раніше на це звернув увагу експерт під псевдонімом MorenoDV. Він зазначив, що поточні значення метрики не гарантують досягнення дна, але вказують на високий потенціал майбутнього прибутку. Для підтвердження зміни тренду індикатор має розвернутися вгору.

В Alphractal виокремили причини падіння показника:

- стрибок волатильності після серії розпродажів;

- часткова втрата накопиченої за 12 місяців дохідності;

- зростання системних ризиків, що послабило якість тренду;

- ринковий «шум» через агресивні дії китів і маржинальних трейдерів.

Співставна динаміка спостерігалася у 2019-му, на піку 2021-го та під час капітуляції ринку у 2022 році. Історично ці патерни передували складним періодам у коротко- та середньостроковій перспективі.

За зламу структури коефіцієнта Шарпа ціна біткоїна зазвичай переходить у затяжний боковик або стикається з додатковими корекціями. Відновлення стійкого тренду займає більше часу.

В Alphractal зазначили, що локально сигнал є «ведмежим». Однак бичачі ринки завжди зароджувалися після подібних «перезавантажень» і переоцінки ризиків учасниками.

Нагадаємо, в Bloomberg Intelligence припустили, що у 2026 році ціна біткоїна знизиться до $50 000.