Експерти провели аналіз вразливостей стейблкоїна USDe за екстремальних ринкових коливань

- На тлі ведмежого ринку одержуваних від шортів за деривативами винагород може виявитися недостатньо для підтримки стабільності курсу USDe.

- Певні питання викликає ступінь диверсифікації централізованих партнерів.

- Зростання капіталізації «синтетичного долара» може обмежити ємність ринку криптодеривативів.

Для завоювання довіри USDe від Ethena Labs необхідно показати стійкість у несприятливих ринкових умовах. Експерти представили Cointelegraph умови для подібного стрес-тестування.

Капіталізація CDP-стейблкоїна від Ethena Labs перевищила $2 млрд швидше, ніж будь-який інший схожий актив за всю історію криптовалют.

Стрімкий зліт і приваблива прибутковість у 17,2% річних посилили побоювання, що USDe може повторити гучні крахи аналогічних проєктів.

На відміну від сумнозвісного UST від Terra, в основі архітектури стейблкоїна від Ethena лежить стратегія дельта-нейтральної торгівлі та портфельного управління, що стала популярною в TradFi. До неї часто вдаються на ринку опціонів для контролю над ризиками, пов’язаними зі змінами цін базового активу.

Для випуску USDe користувачі вносять у протокол біткоїн, Ethereum, stETH або USDT. Заставні активи використовуються для відкриття еквівалентних коротких позицій за безстроковими контрактами.

За словами представника Keyrock Джастіна д’Анетана, стратегія дельта-нейтральної торгівлі зарекомендувала себе впродовж десятиліть як різновид торгівлі Сash-and-Сarry в TradFi. Вона вважається безпечною за сприятливих ринкових умов.

Ризики негативних ставок фінансування

На тлі ралі ринку криптовалют дедалі менше інвесторів готові йти на ризик падіння котирувань. Завдяки цьому Ethena може забезпечувати прибутковість в USDe за рахунок отриманих винагород від власників лонгів у вигляді ставок фінансування.

На ведмежому ринку ситуація зміниться — емітенту самому доведеться виплачувати ставки фінансування власникам довгих позицій.

«Шорти [стають] дорогими для підтримки, що потенційно може призвести до депегу, якщо витрати вийдуть за межі керованих рівнів», — пояснила співзасновниця Aqua Protocol у мережі TON Юлія Паламарчук.

Ethena може оплатити комісійні за рахунок отриманого доходу в stETH від стейкінгу. На токен припадає 16% від обсягу заставних активів, згідно з сайтом проєкту.

Наразі stETH приносить 3,3% річних, що може виявитися недостатньо для покриття зобов’язань у період стійких негативних ставок фінансування, зазначили у виданні.

У період загострення геополітичних ризиків на Близькому Сході 13 квітня ставки фінансування стали різко негативними. На цьому тлі USDe ненадовго відхилився від прив’язки, до $0,995.

На думку голови відділу зростання Ethena Серафима Чекера, «синтетичний долар» пройшов свій перший стрес-тест.

Команда не очікує, що тривалі періоди негативних ставок фінансування виникатимуть занадто часто.

У лютому засновник Ethena Гай Янг із посиланням на внутрішній аналіз заявив, що в 2022 році в умовах ведмежого ринку, середня ставка фінансування дорівнювала нулю. Найгірші періоди включали в себе метрику, близьку до -3%, протягом тижня.

«Коли відсоткова ставка занадто низька, ринок говорить, що пропозиція USDe занадто велика порівняно з потребами системи в цілому. Це означає, що нам потрібно її скоротити», — пояснив підприємець.

Невидима рука також може зіграти свою роль у підтримці прив’язки «синтетичного долара» під час колапсів на ринку. Щоб захистити свої інтереси, користувачі повинні викуповувати свої USDe, що призводить до зниження шортів, сприяючи відновленню ставок фінансування.

«На жодному з ринків TradFi немає ситуації з нульовим ризиком, і вже точно немає такої ситуації в DeFi. Стратегія Ethena, має сенс і повинна гарантувати стабільність поряд з прибутковістю. Остання залежатиме від того, наскільки затребувані деривативи. Тому вона може залишатися не такою високою, як зараз, але не повинна створювати серйозних проблем», — зазначив д’Анетан.

Ризики централізованих контрагентів

Останніми роками низка платформ ввели обмеження на виведення коштів або стали неплатоспроможними, тому залежність USDe від CEX викликає серйозні побоювання.

Команда частково знижує цей ризик шляхом залучення позабіржових кастодіанів. Останні зберігають криптовалюти інвесторів Ethena і використовують їх для відкриття позицій за безстроковими контрактами від імені клієнтів.

Якщо централізований майданчик зіткнеться з неплатоспроможністю або іншими ризиками, позиція проєкту в деривативах закриється, але самі заставні активи залишаться в безпеці, оскільки від самого початку вони ніколи не перебували на біржах.

Водночас ризик депегу USDe збережеться, якщо позицію за безстроковими контрактами не перенесуть на іншу платформу.

«Нинішня централізована операційна модель Ethena, що включає кастодіальні гаманці для управління фондами, створює значні ризики, пов’язані з безпекою, і суперечить децентралізованій етиці DeFi», — пояснила Паламарчук.

За спостереженнями доцента кафедри соціальних наук південнокорейського Університету Хансунг Джаєву Чо, значна частина wETH від Ethena потрапила безпосередньо Bybit, а USDT — Copper.

«Це створює враження, що ризик не дуже добре диверсифікований», — прокоментував фахівець.

Згідно з даними Ethena: Copper зберігає $1,28 млрд із заставних активів проєкту, Ceffu — $1,07 млрд, а Cobo — $4,87 млн.

Модель деривативів Ethena може обмежити пропозицію

USDe навряд чи зможе наздогнати за капіталізацією централізовані аналоги на кшталт USDT.

«Розмір ринку деривативів і обмеження щодо максимального відкритого інтересу (ВІ) на біржах можуть обмежити потенціал зростання активу», — пояснила Паламарчук.

Зростаюча капіталізація USDe збільшує обсяг коротких позицій у деривативах, що штовхає вгору негативні ставки фінансування. Теоретично, подібне скорочення прибутку спонукає інвесторів закривати шорти і ліквідувати «синтетичний долар».

Якщо обсяг USDe стане занадто великим для довгих позицій, щоб стабілізувати ставки фінансування, розширення активу може бути обмежено.

Станом на 11 квітня ВІ на Ethereum-контракти оцінювався в $9,75 млрд. 12% від величини припадали на пов’язані з емітентом позиції.

Проєкт вирішує проблеми масштабованості шляхом розширення заставних активів, додавши останнім часом біткоїн. ВІ за контрактами на базі цифрового золота становить $37 млрд.

CEO CryptoQuant Кі Юн Джу висловив побоювання щодо ризиків для біткоїна, які несе для криптовалюти включення активу в забезпечення USDe. Експерт провів паралелі з крахом токена Terra (LUNA) і пов’язаного з ним алгоритмічного стейблкоїна UST.

На відміну від stETH, біткоїн не приносить доходу від стейкінгу. Також як і USDT та ETH.

Це означає, що подушка безпеки, здатна пом’якшити удар від негативних ставок фінансування, буде меншою порівняно з іншими заставними активами на кшталт stETH.

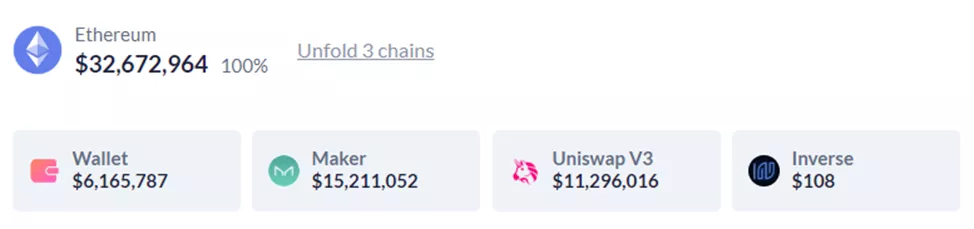

У результаті може виникнути перспектива використання командою страхового фонду. Наразі в ньому зосереджені криптовалюти вартістю $32,7 млн.

Зокрема, Ethena тримає $15,2 млн sDAI в Maker і $11,3 млн у парах USDe і USDT на Uniswap. Ще $5,1 млн — у USDT і $1 млн — у самому «синтетичному доларі».

Резерв в основному формується за рахунок доходів від деривативів, які вважаються надлишковими, оскільки власники USDe вважають за краще тримати цей актив, а не розміщувати його для отримання винагороди.

«У сценарії, коли Ethena використовує DAI у своєму страховому фонді, а Ethena і MakerDAO стикаються з ринковими спадами, взаємозалежність справді може становити ризики», — зазначила Паламарчук.

Гіпотетичну загрозу також несе відхилення stETH від ETH, хоча подібний сценарій виглядає малоймовірним.

Бувши новачком на ринку, Ethena має нести на собі важкий багаж минулих невдач зі стабільними монетами. Однак експерти стверджують, що ймовірність депегу не така велика.

«Якщо не брати до уваги операційних казусів або помилок під час виконання, сама торгівля практично безризикова», — заявив д’Анетан.

Насамкінець фахівець додав, що користувачі повинні порівнювати кастодіальні ризики і ринкові умови, зі «зручністю і привабливістю» стейблкоїна і його прибутковістю.

Нагадаємо, у квітні Ethena Labs збільшила винагороду для тих, хто заблокував великий обсяг ENA у стейкінгу.