Експерти вивчили вплив рестейкінгу на ончейн-метрики Ethereum

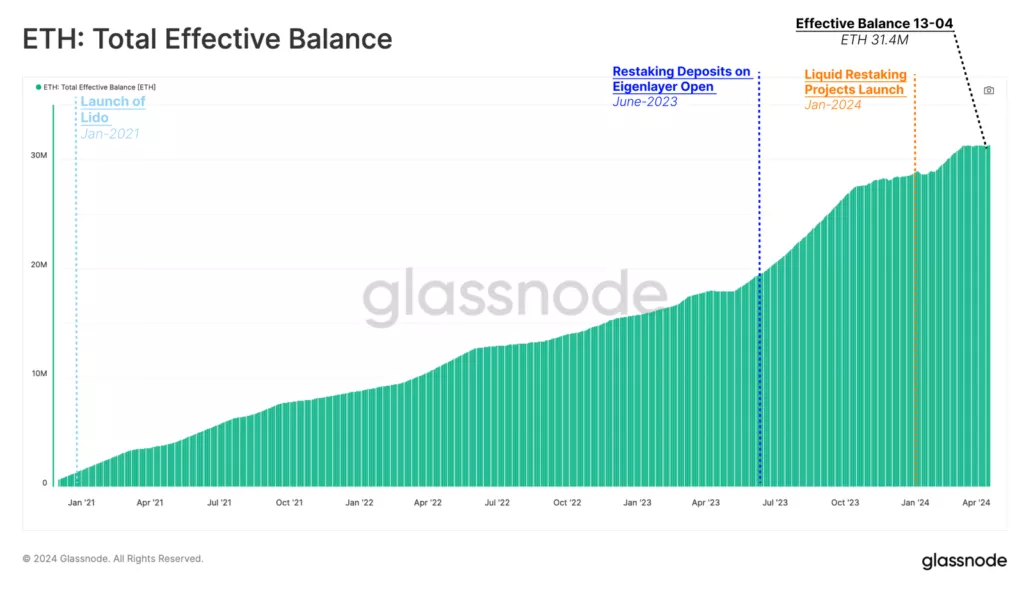

Поява протоколів рейстейкінгу EigenLayer і LRT збільшила частку ETH у стейкінгу до 26% від сукупної пропозиції. У Glassnode розглянули, наскільки тренд здатний вплинути на роль Ethereum як грошового активу.

Аналітики зафіксували збільшення загального зростання числа монет у стейкінгу до 31,4 млн ETH (станом на 13 квітня).

Унаслідок збільшення метрики рівень винагороди за забезпечення безпеки мережі в розрахунку на кожного валідатора опустився до 3,2% річних.

Інновації на кшталт MEV, ліквідного стейкінгу, рестейкінгу та ліквідного рестейкінгу призвели до підвищення потреб у стейкінгу понад початковий задум, згідно з фахівцями.

На частку протоколів ліквідного рестейкінгу припадає вже 27% монет, що відправляються в депозитний контракт.

TVL EigenLayer збільшився до 14,2 млн ETH (~$13 млрд). Настільки високий рівень попиту на рестейкінг також частково пов’язаний з очікуванням аірдропу, нагадали в Glassnode.

Понад 61,1% від зазначеної величини припадає на ETH. Іншу частину становлять LST, на кшталт stETH від Lido (21,6% від сукупного TVL проєкту).

За даними DeFiLllama, сукупна вартість заблокованих в EigenLayer активів (TVL) становить $12,6 млрд, у Lido – $29,06 млрд. Проєкти посідають друге і перше місце відповідно.

63% від активів, що надійшли в EigenLayer, користувачі спрямували з LRT-проєктів.

Дослідники Ethereum Foundation висловили стурбованість щодо темпів зростання монет у стейкінгу.

Незважаючи на те, що більша кількість ETH призводить до скорочення винагороди в розрахунку на не валідатора, загальна кількість виплачуваних винагород все одно може сприяти інфляції, за умови значної кількості заблокованих активів.

Після The Merge частка нових монет у сукупній пропозиції Ethereum досягла 1,01%. За цей період близько 3,55% ETH було виведено з обігу.

У міру збільшення ETH у стейкінгу вплив інфляції починає позначатися на все меншій кількості власників активу. Іншими словами, відбувається передача багатства до учасників, які генерують додаткову прибутковість від підтримки безпеки мережі.

Згодом цей компонент «реальної прибутковості» може зробити володіння ETH менш привабливим і звести нанівець функцію Ethereum як грошового активу в екосистемі Ethereum, вказали фахівці.

Замість цього роль «грошей» може перейти до LST на кшталт stETH або навіть до LRT як інструменту з підвищеною прибутковістю. Побічним ефектом стане надмірний вплив подібних проєктів на рівні консенсусу і виконання Ethereum.

До теперішнього часу вже більше половини ETH у стейкінгу пов’язано з LST (42,3%) і LRT (8,3%).

У Ethereum Foundation запропонували обмежити і стримати щорічну емісію з метою зменшення припливу нових учасників стейкінгу. Спільнота розкритикувала цю ініціативу, нагадали фахівці.

Експерти нагадали, що Dencun встановило фіксований ліміт для нових валідаторів (вісім на кожну епоху в 6,4 хвилини) з метою уповільнення ступеня їхнього зростання.

До оновлення кількість входів/виходів валідаторів зі стейкінгового пулу регулював ліміт відтоку. Нововведення стало ще одним кроком у напрямку до конкретизації темпів збільшення сукупного числа активних валідаторів. Це дасть змогу знизити побічний ефект у вигляді погіршення уповільнення взаємодії між нодами.

Нагадаємо, 10 квітня розробники запустили EigenLayer та її рівень доступності даних EigenDA (у бета-версії) в основній мережі Ethereum.