Інвестори звинуватили JPMorgan в атаці на Strategy Майкла Сейлора

Банківський гігант JPMorgan відкрив коротку позицію за акціями Strategy. Про це заявив телеведучий Макс Кайзер, однак офіційних підтверджень його словам немає.

UNCONFIRMED: JP Morgan appears to have an existentially threatening short $MSTR position that can potentially bankrupt $JPM if $MSTR trades 50% higher above Friday’s close.

GAMESTOP VIBES INTENSIFY‼️@FoxBusiness @cvpayne

— Max Keiser (@maxkeiser) November 23, 2025

Якщо котирування MSTR зростуть на 50% від рівня закриття в п’ятницю, це може призвести до банкрутства фінансової організації, зазначив він.

Деякі користувачі стверджують, що JPMorgan має намір організувати скоординовану атаку проти Strategy. Підставою для таких заяв став звіт від 10 жовтня, який банк поширив лише наприкінці листопада — через 42 дні.

PROOF of coordinated FUD against $MSTR

I said it feels manufactured. Here is the smoking gun.

Look at the source date on the “news” they are using to panic you today. October 10th.

This document has been public for 42 days.

The market ignored it for 6 weeks. Now suddenly,… https://t.co/Nu4S65cZ8n pic.twitter.com/3UnyUjrvZk

— Adrian (@_Adrian) November 21, 2025

У документі йдеться про ризики виключення MSTR з ключових біржових індексів MSCI, що може спричинити відтік у $2,8 млрд. Це також підтвердив голова відділу досліджень цифрових активів VanEck Метью Сігел.

$MSTR — JPM says MicroStrategy “at risk of exclusion from major equity indices as the January MSCI decision approaches.”

“With MSCI now considering removing MicroStrategy and other digital asset treasury companies from its equity indices…outflows could amount to $2.8bn if… pic.twitter.com/gMqlYtcZII

— matthew sigel, recovering CFA (@matthew_sigel) November 20, 2025

«У світлі рішення MSCI розглянути питання про виключення MicroStrategy та інших компаній із цифровими активами в казначействі зі своїх фондових індексів, потенційний відтік капіталу може сягнути $2,8 млрд у разі видалення MicroStrategy з індексів MSCI. Якщо ж інші провайдери індексів наслідують цю практику, сукупний відтік з усіх фондових індексів може становити $8,8 млрд», — процитував звіт експерт.

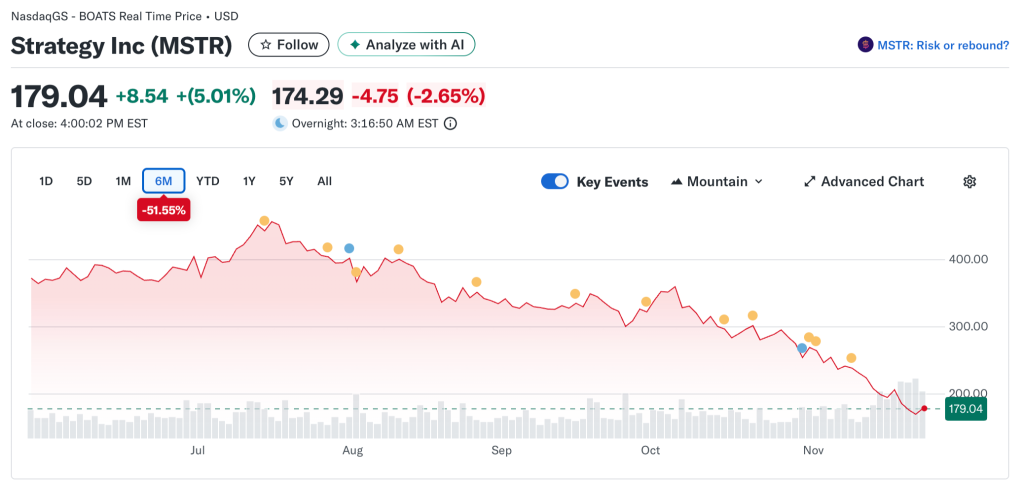

Як ще один аргумент на користь скоординованої атаки користувачі навели факт, що в липні JPMorgan посилив маржинальні вимоги за кредитами, забезпеченими акціями MSTR. На їхню думку, саме тоді у Strategy почалися проблеми.

MSTR was on a tear until JPMorgan quietly tightened margin rules on MSTR-backed loans in July. pic.twitter.com/Q50UH6RRXJ

— TFTC (@TFTC21) November 24, 2025

За останні пів року котирування акцій компанії Майкла Сейлора знизилися більш ніж на 51% — з $370 до $179.

Втім, дехто не погоджується з такою точкою зору. Користувачі назвали різке зниження ціни MSTR саме з липня збігом і зазначили, що посилення вимог — стандартна процедура.

Показово, що в третьому кварталі JPMorgan продав акції Strategy на $134 млн.

Деякі учасники криптоспільноти також згадали GameStop і запропонували влаштувати для банку аналогічний шорт-сквіз.

Одночасно навколо корпорації спалахнув ще один скандал, пов’язаний із Джеффрі Епштейном. Сенатор-демократ від Орегону Рон Вайден закликав провести розслідування щодо JPMorgan — банк нібито роками приховував підозрілі операції Епштейна на суму понад $1 млрд.

Мінімуми «криптозими»

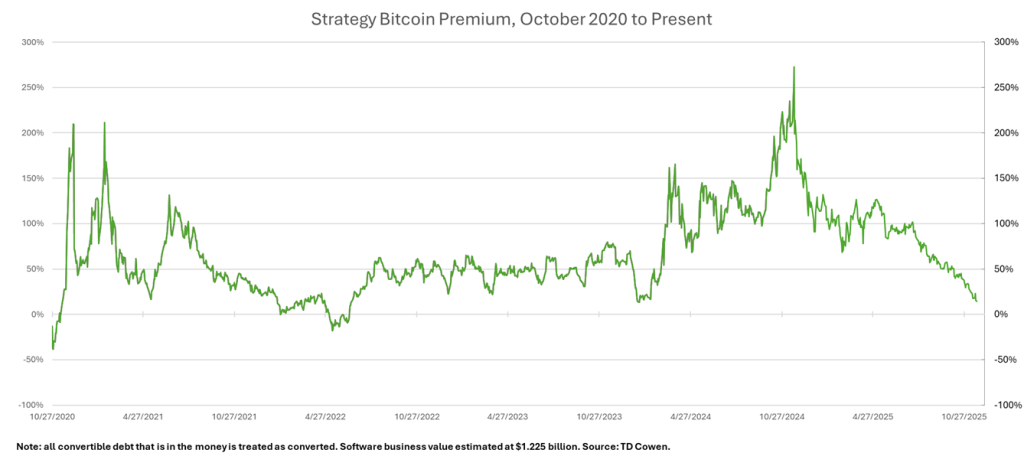

Премія акцій Strategy до чистого прибутку від біткоїна наблизилася до мінімальних із 2021 року значень, заявили аналітики TD Cowen у коментарі для The Block. Експерти поділилися оновленими графіками:

Обидва демонструють стійку тенденцію до зниження mNAV до рівнів минулої «криптозими».

Водночас фахівці зберігають оптимістичний прогноз щодо MSTR із цільовою ціною на рівні $535.

«Ми не змінюємо наші базові прогнози щодо біткоїна і досі очікуємо, що Strategy володітиме 815 000 BTC до кінця 2027 фінансового року. Відповідно, ми прогнозуємо обсяг холдингів понад $185 млрд до грудня 2027 року, що передбачає внутрішню вартість приблизно $540 за акцію», — підкреслили вони.

У TD Cowen також назвали ймовірним виключення компанії з індексів MSCI у лютому 2026 року. За їхніми словами, це очікує всі компанії з BTC на балансі.

Сейлор відповів на побоювання 21 листопада, заявивши, що «класифікація компанії в індексах не відображає її сутність».

Response to MSCI Index Matter

Strategy is not a fund, not a trust, and not a holding company. We’re a publicly traded operating company with a $500 million software business and a unique treasury strategy that uses Bitcoin as productive capital.

This year alone, we’ve completed…

— Michael Saylor (@saylor) November 21, 2025

«Strategy не є фондом, трастом або холдинговою компанією. Ми — публічна операційна компанія з бізнесом у сфері програмного забезпечення обсягом $500 млн і унікальною казначейською стратегією, що використовує біткоїн як продуктивний капітал», — написав він.

Сейлор підкреслив, що жодна структура не здатна повторити діяльність Strategy.

«Наша стратегія має довгостроковий характер, упевненість у біткоїні непохитна, а місія лишається незмінною: побудувати першу у світі цифрову грошову інституцію на основі цифрових грошей і фінансових інновацій», — підсумував він.

Коментатори нагадали, що ще пів року тому Сейлор називав Strategy «біткоїн-казначейством». У жовтні 2024 року він говорив про намір трансформувати фірму в банк для першої криптовалюти з ринковою капіталізацією в $1 трлн.

На момент написання під управлінням компанії — 649 870 BTC на $56,5 млрд, згідно з Bitcoin Treasuries.

Нагадаємо, у жовтні 2025 року агентство S&P Global Ratings присвоїло Strategy рейтинг емітента «сміттєвих» облігацій.