Glassnode: ходлери розпочали продажі після виходу біткоїна на новий ATH

Ралі біткоїна вище $70 000 спричинило зміну балансу між довгостроковими інвесторами і спекулянтами. Подробиці зміни ончейн-метрик представили в Glassnode.

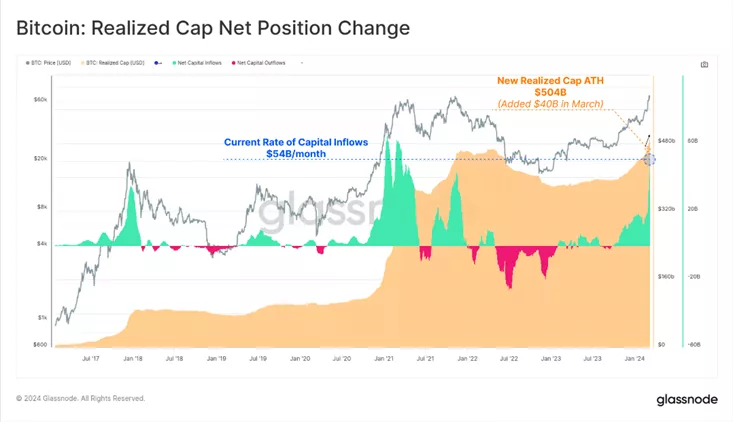

Крім ціни, історичний максимум оновив показник реалізованої капіталізації. Індикатор, який оцінює «сукупне ончейн-багатство», з 1 березня зріс на $40 млрд, до $504 млрд.

Щомісячні темпи зростання індикатора досягли $54 млрд, що востаннє спостерігалося під час бичачого ринку 2021 року. Згідно з аналітиками, це підкреслює, наскільки значним був приплив капіталу у світлі успіху ETF у США.

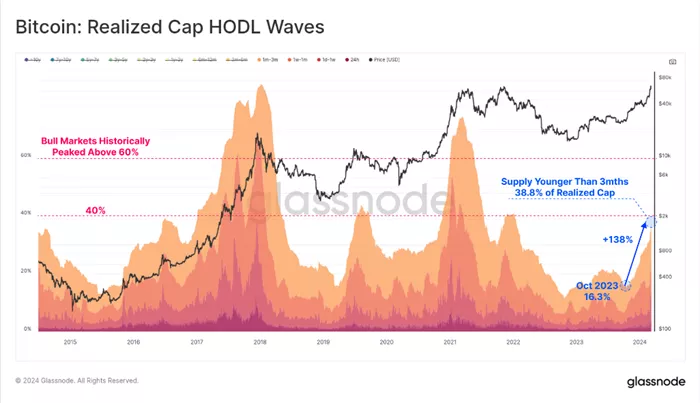

Фахівці зафіксували передачу «багатства» від довгострокових інвесторів до спекулянтів, що спостерігається в умовах нових ATH.

З жовтня 2023 року частка «реалізованої капіталізації», що припадає на «молоді» монети (з останніми переміщеннями протягом трьох місяців), зросла на 138%. Це стало можливим завдяки чистим продажам тих учасників ринку, які купували біткоїни за нижчими цінами.

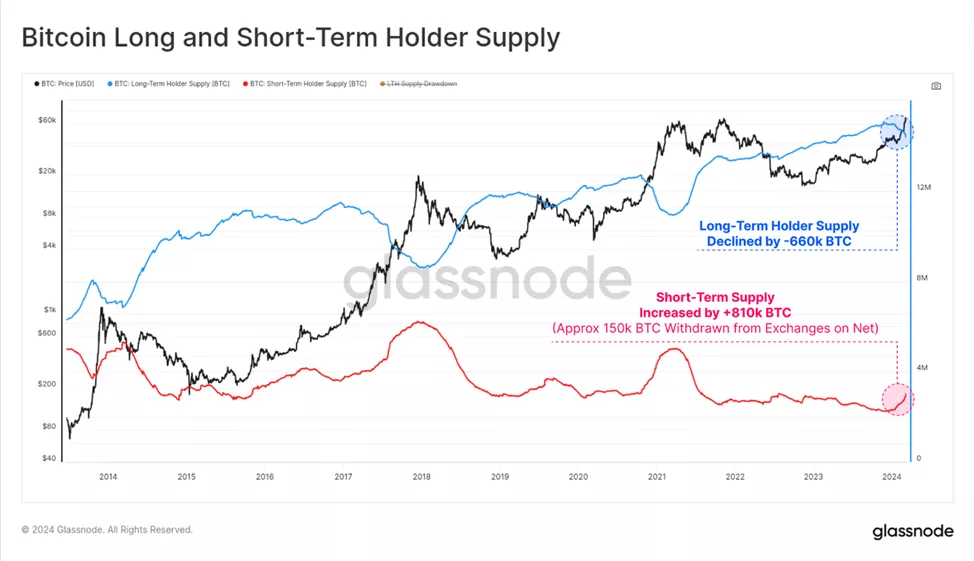

Наступний графік ілюструє зниження пропозиції ходлерів на 660 тисяч BTC з піка в листопаді 2023 року. Раніше фахівці підрахували, що 57% зниження пов’язано з погашеннями GBTC від Grayscale. Кількість монет у розпорядженні короткострокових інвесторів зросла на 810 тисяч BTC. Додаткові 150 тисяч BTC надійшли з біржових балансів.

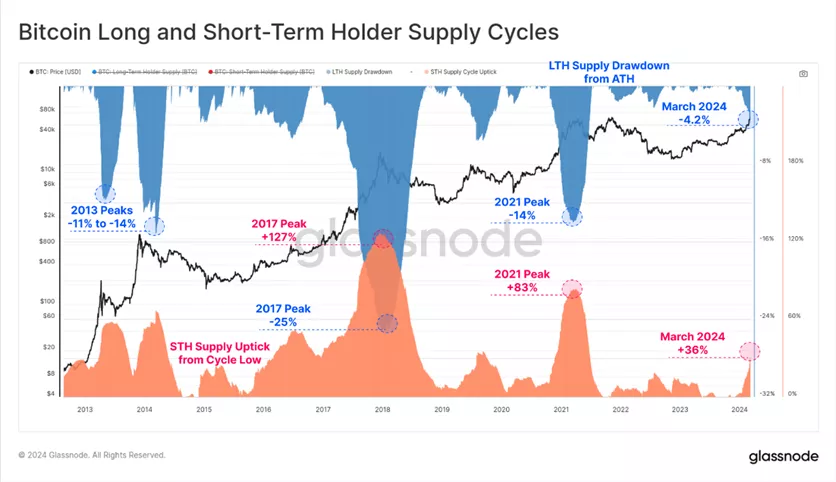

Для оцінки поглинання монет, що розподіляються ходлерами, новим попитом у Glassnode проаналізували дві тенденції:

- 🔵 динаміка відносного зниження пропозиції довгострокових власників від піків;

- 🔴 динаміка приросту пропозиції спекулянтів від циклічних мінімумів.

Після оновлення ATH у попередні бичачі ринки перший показник варіювався в діапазоні від -14% до -25%. Другий досягав максимуму поблизу формування циклічного піка, збільшуючись понад 83%.

«Якщо ми зробимо надмірно спрощене, приблизне припущення, що ці параметри відображають точку розвороту попиту/пропозиції на піках циклу, можна дійти висновку, що поточний ринок пережив близько 30% типового циклу розподілу», – заявили фахівці.

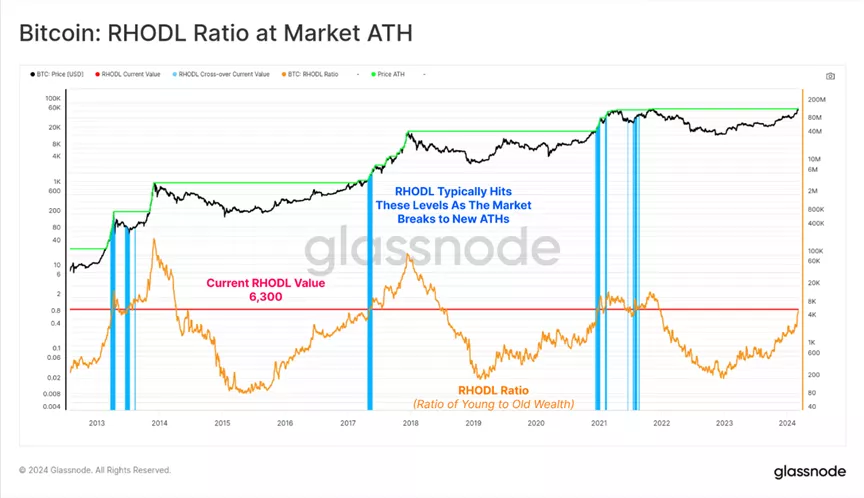

Коефіцієнт RHODL також дає змогу оцінити передачу «багатства» від «старих» власників до нових інвесторів і спекулянтів. На наведеному нижче графіку 🔵 виділено зони, де метрика перевищує її поточне значення в 6300. Поточна динаміка узгоджується з історичними прецедентами оновлення історичного максимуму, пояснили аналітики.

«За багатьма показниками поточний цикл […] схожий на попередні прориви ATH […]. Динаміка відображає здоровий баланс між розподілом і новим попитом і дає уявлення про механіку, яка призводить до встановлення циклічних максимумів», – підсумували експерти.

Нагадаємо, лише за два місяці після запуску перших спотових біткоїн-ETF у США AUM дев’яти «нових» структур (за винятком «конвертованого» GBTC від Grayscale) досяг близько 420 000 BTC. Це приблизно 2% від загальної емісії першої криптовалюти.

12 березня чистий приплив у спотові біржові фонди на базі першої криптовалюти становив $1,05 млрд. Показник на 56% перевищив попередній лютневий рекорд у $673 млн.