Аналітики JPMorgan пов’язали перспективи біткоїна з фінансовою стійкістю Strategy

Стійкість балансу Strategy та здатність компанії уникати продажів першої криптовалюти мають більше значення для короткострокової ціни активу, ніж тиск з боку майнерів. Такого висновку дійшли аналітики JPMorgan, пише The Block.

Ніколаос Панігірцоглу виокремив два основні фактори тиску на котирування біткоїна:

- зниження хешрейту та складності майнінгу в мережі «цифрового золота» через жорсткіші заборони у Китаї після сплеску приватного видобутку та відтоку неефективних гравців за межі КНР;

- нервозність ринку на тлі заяв гендиректора Strategy Фонга Ле.

Падіння хешрейту зазвичай сприяє короткостроковому зростанню доходів майнерів — до наступного перерахунку складності. На момент написання перша криптовалюта торгується поблизу рівня собівартості видобутку — $92 000.

«Оскільки прибуток скорочується, деякі майнери з високою собівартістю в останні тижні були змушені продавати біткоїни», — зазначили експерти.

Втім їхні дії — не вирішальний чинник для подальшого руху ціни «цифрового золота». За словами аналітиків, значно більшу роль відіграє фінансовий стан Strategy.

Запас міцності

У JPMorgan назвали коефіцієнт mNAV головним індикатором стійкості компанії Майкла Сейлора. Цей мультиплікатор відображає співвідношення ринкової вартості фірми до її біткоїн-резервів. Попри різкий спад у другій половині року, показник утримується на рівні 1,13.

«Якщо значення залишиться вище 1 і Strategy уникне розпродажу біткоїнів, це заспокоїть ринок, і найгірше для ціни криптовалюти, ймовірно, залишиться позаду», — вважають аналітики.

Додатковий сигнал стабільності — створення резерву на $1,44 млрд. За оцінками банку, ці кошти зможуть покрити два роки дивідендних і процентних зобов’язань перед акціонерами, що усуне ризик вимушеної реалізації цифрових активів «у близькому майбутньому».

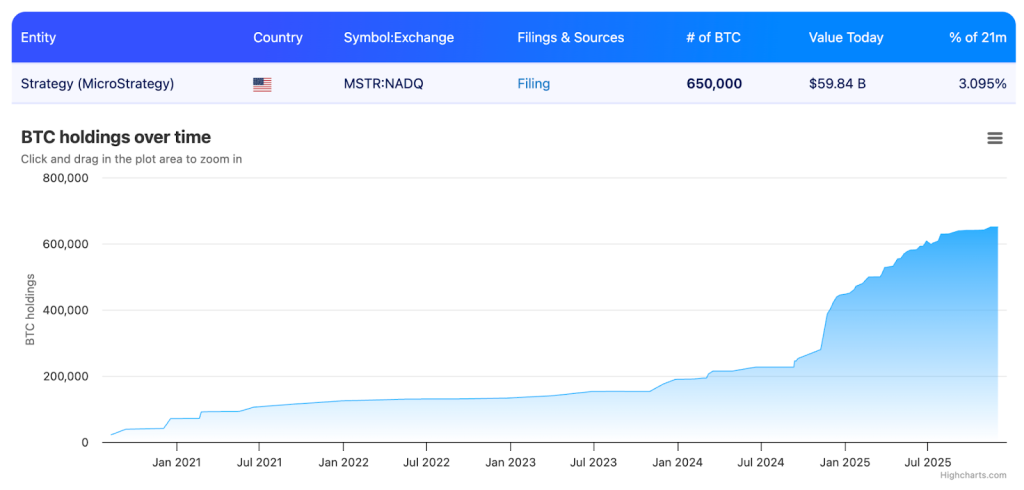

Strategy уповільнила темпи закупів, але продовжила нарощувати позиції в біткоїні. З 17 по 30 листопада компанія придбала 130 BTC за ~$11,7 млн за середньою ціною $89 960.

Сукупний обсяг першої криптовалюти на балансі фірми досяг 650 000 BTC, що оцінюється в $59,8 млрд.

Ризик виключення з індексу MSCI

Ринок очікує рішення MSCI щодо статусу акцій Strategy та інших криптоказначейських компаній у глобальних індексах. Воно очікується 15 січня.

Аналітики JPMorgan вважають, що вплив буде асиметричним: потенційні втрати від виключення обмежені, а вигода від збереження в індексі — суттєва.

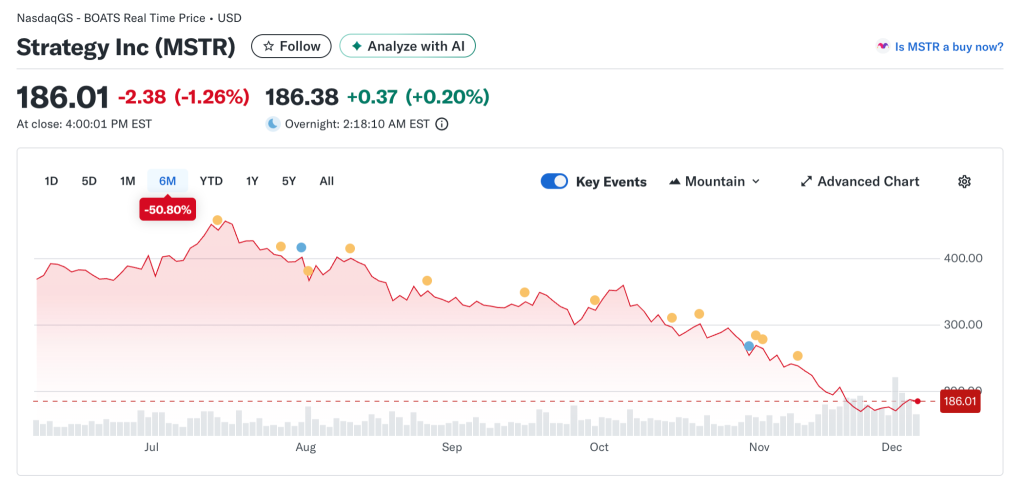

На думку експертів, ризики вже закладені в ціну. З 10 жовтня, коли MSCI оголосила про перегляд класифікації, акції Strategy обвалилися на 40%. Така глибока корекція вказує на те, що ринок врахував не лише виключення з індексів провайдера, а й можливий вихід з інших великих бенчмарків.

Раніше в JPMorgan оцінювали потенційний відтік капіталу в $2,8 млрд. У разі аналогічних кроків з боку інших індексних провайдерів втрати можуть сягнути $8,8 млрд.

Засновник компанії Майкл Сейлор заявив:

«Індексна класифікація нас не визначає. Наша стратегія довгострокова, упевненість у біткоїні — непохитна».

На думку експертів, збереження Strategy в індексі MSCI стане потужним позитивним сигналом. У такому разі акції компанії та курс біткоїна мають усі шанси «суттєво відновитися» до рівнів, що передували жовтневому обвалу.

Аналітики підтвердили, що собівартість видобутку ($90 000) історично слугує «м’яким дном». Тривале перебування котирувань нижче цього рівня, як у 2018 році, може посилити тиск на майнерів і зсунути поріг підтримки ще нижче.

У довгостроковій перспективі JPMorgan зберігає оптимізм. Їхня модель порівняння біткоїна із золотом (з поправкою на волатильність) надалі вказує на справедливу ціну близько $170 000. Це передбачає значний потенціал зростання в наступні 6–12 місяців за умови стабілізації ринку.

Strategy не потрібно продавати біткоїни

Інвестиційний директор Bitwise Метт Хоуган відкинув побоювання, що Strategy буде змушена продати свої цифрові активи через виключення з індексу MSCI або тиск ринку. Він назвав цей сценарій помилковим.

Експерт визнав, що делістинг вплине на ситуацію, але ефект виявиться слабшим за очікування. Хоуган нагадав: включення до Nasdaq-100 спровокувало купівлю акцій MSTR фондами на $2,1 млрд, однак ціна паперів практично не змінилася.

Як і аналітики JPMorgan, Хоуган впевнений, що негативне рішення MSCI вже враховано в котируваннях.

Топменеджер Bitwise вважає необґрунтованими прогнози про падіння ринкової оцінки компанії нижче вартості її біткоїн-резервів. Навіть якщо акції торгуватимуться з дисконтом до NAV, фірмі не доведеться продавати криптовалюту.

Основні зобов’язання компанії — щорічна виплата $800 млн за боргами та погашення облігацій — не створять негайного тиску на казначейство, підсумував Хоуган.

Нагадаємо, аналітики CryptoQuant розцінили створення доларового резерву Strategy як підготовку до затяжного ведмежого ринку.