Що таке стейблкоїни та як саме вони працюють?

Більшості криптовалют на ринці притаманна висока волатильність ціни, яку багато хто називає тим недоліком, що ускладнює їхнє масове використання. Втім, існує клас цифрових активів, який намагається вирішити проблему нестабільності та різких коливань вартості, — стейблкоїни.

ForkLog UA розібрав головні властивості “стабільних монет”, як вони працюють, а також що очікує цей сегмент у майбутньому.

- Стейблкоїни — це криптовалюти, курс стабільніший за рахунок прив’язки до певного резервного активу. Вони можуть мати різні джерела та активи як забезпечення.

- “Стабільні монети” виступають універсальною одиницею розрахунку, зручні для торгівлі, зберігання капіталу та захисту інвестиційного портфелю від волатильності криптовалют.

- Єдиної класифікації стейблкоїнів не існує, проте дослідники поділяють проєкти з огляду на такі критерії як централізація емітенту, норма резервування, клас активів у забезпеченні тощо.

- До “стабільних монет” прикута увага влади багатьох країн. Впровадження більш жорсткого регулювання емітентів подібних активів потенційно може ускладнити їхнє використання.

Стейблкоїни: що це?

Суть стейблкоїнів — у їхній назві. Stablecoin або “стабільна монета” є типом криптовалюти, вартість якої прив’язана до іншого класу активів, наприклад фіату, золота або інших цифрових валют, для стабілізації її ціни.

Навіщо вони потрібні?

Популярні стейблкоїни — ліквідний актив: вони є практично на будь-якій платформі у великій кількості.

Крім того, ці монети є універсальною одиницею обміну та зберігання капіталу серед криптоінвесторів і трейдерів. Ними простіше торгувати в парах з іншими криптовалютами, а також можна швидше переказувати між адресами, ніж у випадку з фіатом.

Крім того, стейблкоїни називають засобом захисту від волатильності у криптовалютному портфелі та активно використовують на DeFi-платформах.

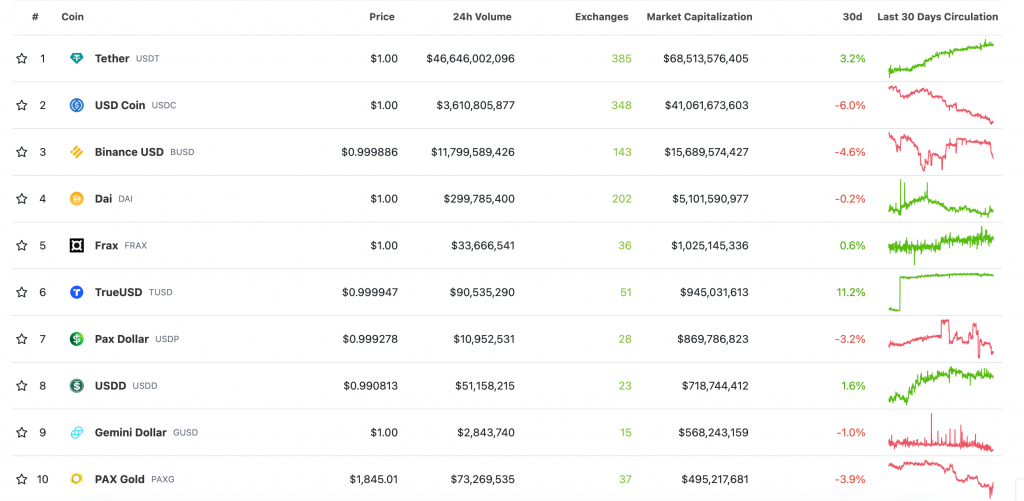

Які існують популярні стейблкоїни?

На ринку криптовалют представлені сотні стабільних монет. Ось список 10 найбільших за капіталізацією стейблкоїнів (дані CoinGecko станом на лютий 2023 року):

До яких активів прив’язані “стабільні монети”?

У криптоіндустрії найбільш поширені стейблкоїни, прив’язані до ціни долара. Найвідоміший приклад такої монети — Tether (USDT). 1 USDT дорівнює $1 і має мінімальні відхилення від цієї вартості.

Існують “стабільні монети” на базі інших валют, наприклад, євро — EUROe, або сінгапурського долара — XSGD.

Деякі стейблкоїни можуть бути прив’язані до ціни фіатної валюти, але використовувати як забезпечення криптоактиви. В цьому випадку стабільності ціни токену вдається досягти завдяки надмірному резервуванню або ж арбітражному алгоритму. Найвідомішим прикладом стейблкоїну з криптовалютними резервами є DAI від MakerDAO.

Також можна придбати стейблкоїни, прив’язані до ціни золота — PAX Gold (PAXG) і Tether Gold (XAUT). На відміну від традиційних інструментів на базі золота (наприклад, ETF) емітенти стейблкоїнів не стягують комісію за управління, а розрахунки в криптовалютах проходять швидше та дешевше. Втім, такі монети не є надто популярними.

Чим відрізняються стейблкоїни між собою?

Кожна “стабільна монета” має свою систему, яка забезпечує її вартість. Загальноприйнятої класифікації не існує, але можна виділити кілька видів за певними критеріями:

- клас активів у резерві — фіат чи криптовалюта;

- норма резервування. Резерви можуть покривати частину вартості всіх токенів певного стейблкоїну в обігу, але також і відповідати чи навіть перевищувати її;

- спосіб утримання ціни: або тільки резерви (більше стосується централізованих проєктів), або резерви й алгоритм (такий підхід застосовують у алгоритмічних стейблкоїнах).

Що таке централізовані стейблкоїни?

Більшість популярних “стабільних монет” випускають централізовані емітенти. Кожен з них управляє фондом, де зберігаються резерви з різних активів і цінних паперів. Він має регулярно проходити незалежний аудит, спрямований на підтвердження відповідності заявленого розміру та складу фонда реальному.

Tether, яка управляє найбільшим за капіталізацією стейблкоїном USDT, оприлюднює результати таких аудитів на своєму сайті. У жовтні 2022 року компанія повідомила, що повністю відмовилася від комерційних паперів у забезпеченні активу, замінивши їх американськими казначейськими векселями.

Другим за капіталізацією доларовим стейблкоїном (станом на лютий 2023 року) USDC управляє консорціум американських компаній Circle та Coinbase. Він контролює резерви, які здебільшого складаються з готівки та короткострокових державних облігацій США.

За емісію централізованого стейблкоїну відповідає виключно його емітент — він збільшує чи зменшує обсяг монети залежно від резервів у забезпеченні.

У чому переваги та недоліки централізованих стейблкоїнів?

З одного боку, такі монети досить стабільні, оскільки їхня ціна на 100% забезпечена активами з низькою волатильністю. Також вони ліквідні, доступні практично на будь-якій платформі торгівлі криптовалютами.

Популярні стейблкоїни зручні для розрахунків та зберігання капіталу. Їх зручно розміщувати як базову валюту у торгових парах на криптобіржах.

З іншого боку, централізація — це слабке місце таких монет. Будь-які труднощі в організації, яка контролює резерви, зокрема претензії з боку регуляторів або маніпуляції звітністю, можуть спричинити проблеми у всіх власників стейблкоїну. Крім того, невідомо, як саме оператор “стабільної монети” може використати резерви.

Яскравий приклад — USDT. На початку 2019 року прокуратура штату Нью-Йорк звинуватила біржу Bitfinex в тому, що вона використала капітал афілійованої з нею Tether, щоб компенсувати власні втрати коштів. Йшлося про $850 млн, доступ до яких платформа втратила після їхнього переказу панамському процесинговому сервісу Crypto Capital.

Bitfinex погасила основну заборгованість перед Tether лише на початку 2021 року і незабаром врегулювала конфлікт із владою. Водночас на Tether подали до суду інвестори, звинувативши компанію у «незаконних та обманних» практиках. У квітні 2022 року відповідач із Crypto Capital визнав провину за всіма пунктами, включаючи звинувачення у «тіньовому банкінгу».

Що таке алгоритмічні стейблкоїни?

Стабільність деяких монет забезпечують не традиційні інструменти, а криптовалюти.

Вартість цифрових активів може різко змінюватись, тому забезпечення 100% ціни стає непростим завданням. Один із способів його вирішення — впровадження децентралізованої системи керування, а також спеціального алгоритму, що підтримує вартість активу з огляду на певні принципи.

Втім, після колапсу алгоритмічного стейблкоїну TerraUSD (UST), регулятори декількох країн все більше говорять про заборону випуску подібних активів.

Як розвиватиметься сегмент?

Після краху Terra багато хто втратив довіру до алгоритмічних стейблкоїнів. До “стабільних монет” також прикута увага влади багатьох країн.

Наприкінці 2021 року Мінфін США випустив звіт про ризики подібних активів, у яких відзначив непрозорість їхніх резервів та оцінив їх як загрозу для інвесторів. У ФРС впевнені, що стейблкоїни створюють ризики через можливі проблеми з їх конвертацією у фіат. Інциденти, подібні до знецінення UST, лише прискорюють введення більш жорсткого регулювання щодо “стабільних монет”.

Централізовані проєкти, на кшталт USDT та USDC, залишаються головними гравцями в сегменті стейблкоїнів. Втім, низка країн, зокрема й Сполучені Штати та ЄС, планують запровадити обширне регулювання емітентів подібних активів, що може ускладнити їхнє використання.

У лютому 2023 року Департамент фінансових послуг штату Нью-Йорк розпочав розслідування щодо Paxos, яка є емітентом стейблкоїну BUSD – третього за капіталізацією. Крім того, Комісія з цінних паперів і бірж США повідомила компанію, що готує позов проти неї, — регулятор вважає BUSD незареєстрованим цінним папером.

Згодом Paxos заявила про припинення випуску нових монет BUSD під тиском Департаменту фінансових послуг Нью-Йорку.

Втім, сегмент стейблкоїнів розвиваються та поступово отримують все більше масове впровадження, зокрема й через інтеграцію з традиційними платіжними системами. Так, Visa вважають, що “стабільні монети” мають великий потенціал для розрахунків, та вже проводять тестові платежі з ними.

Що ще почитати?

Незважаючи на високу популярність стейблкоїнів на кшталт USDT, їхнім головним недоліком залишається централізація. Почитайте про справді децентралізований актив, який не контролюється жодною установою чи компанією, а надає повний контроль за власними фінансами користувачам: