Як колапс FTX та Alameda Research вплине на криптоіндустрію

Ще кілька місяців тому важко було уявити, що велика швидкозростаюча бізнес-імперія FTX зазнає краху, а її засновник — Сем Бенкман-Фрід (SBF) — у рекордні терміни позбудеться свого багатомільярдного статку.

Ми розібралися в причинах колапсу однієї з найбільших криптовалютних бірж та оцінили потенційні наслідки цих подій для індустрії.

- Першопричиною краху бізнес-імперії SBF стали високоризикові операції торгової фірми Alameda Research, які виконувались за рахунок клієнтських коштів на біржі FTX.

- Непрозорість управлінського обліку, поганий ризик-менеджмент та сумнівні інвестиції стали причиною величезної «дірки» в балансі та подальшого банкрутства нещодавно процвітаючих фірм.

- Колапс FTX і Alameda негативно позначився на багатьох інших компаніях індустрії та загальному стані ринку, який навряд чи скоро відновиться після цього інциденту.

Ілюзія приголомшливого успіху

Засновник біржі FTX та компанії Alameda Research Сем Бенкман-Фрід до своїх 30 років увійшов до ТОП-100 впливових людей за версією TIME і зайняв другий рядок рейтингу найбагатших представників індустрії блокчейну та криптовалют від Forbes.

Влітку 2021 року FTX залучила $900 млн фінансування, обсяг якого згодом був збільшений до $1 млрд. У січні 2022 року біржа отримала $400 млн у межах раунду Серії C, а оцінка компанії досягла $32 млрд.

Тоді статок SBF оцінювався у $24 млрд, а його плани були дійсно далекоглядними. Наприклад, Бенкман-Фрід не виключав ймовірність купівлі Goldman Sachs та CME Group. Але тільки після того, як біржа, яку він очолює, обжене конкурентів — Coinbase і Binance.

Глава FTX просував платформу як надійне місце заощадження грошей не тільки для зовнішніх користувачів, а й для колективу компанії. Унаслідок цього багато співробітників депонували на біржу зарплату одразу після її отримання.

Бонуси працівників зазвичай складалися з акцій FTX та utility-токенів біржі (FTT), які також були розміщені на платформі.

У жовтні 2021 року компанія викупила частку Binance. Згідно зі словами інсайдерів, Бенкман-Фрід та директор із продукту Рамнік Арора запропонували співробітникам придбати акції зі знижкою 50%.

Керівництво представляло ці інвестиції як «чудову можливість», яка «на 100%» найближчими роками зросте в 4–5 разів.

Та і справді, як можна засумніватися в стійкості становища компанії, яка наймає нових співробітників на тлі масових скорочень?

1) Zig Zag and hiring:

— SBF (@SBF_FTX) June 6, 2022

why FTX is going to keep growing as others cut jobs

Бізнес-імперія стрімко зростала, зокрема завдяки поглинанням нових компаній та портфельним інвестиціям.

Перерахуємо лише деякі важливі операції останніх місяців:

- у травні пов’язана із SBF фірма Emergent Fidelity Technologies стала власником 7,6% частки Robinhood. Котирування акцій онлайн-брокера відреагували на купівлю різким зростанням;

- наступного місяця FTX поглинула канадську регульовану криптоплатформу Bitvo;

- американський підрозділ — FTX US — у липні уклав з BlockFi угоду про надання відновлюваного кредиту на $400 млн із можливістю купівлі лендингової платформи. Незадовго до цього домовленості про кредитну лінію на $250 млн було досягнуто з FTX;

- у вересні інвестиційний фонд FTX Ventures анонсував придбання 30% акцій заснованої Ентоні Скарамуччі компанії SkyBridge Capital.

У серпні джерела Bloomberg повідомили про інтерес Сема Бенкмана-Фріда до купівлі криптобіржі Huobi. Однак пізніше він спростував цю інформацію.

Бенкмана-Фріда та топменеджерів його бізнес-імперії характеризувало прагнення «допомагати» проблемним компаніям. Наприклад, у червні SBF заявив, що Alameda Research готова підтримувати учасників криптовалютного ринку «навіть, якщо це буде на шкоду самій фірмі».

У вересні глава FTX натякнув на готовність витратити «приблизно мільярд доларів» на криптовалютні компанії та проєкти. Влітку пов’язані з ним фірми направили аналогічну суму на підтримку індустрії.

Наприкінці того ж місяця FTX US виграла аукціон із продажу активів Voyager Digital, запропонувавши близько $1,4 млрд. Потім американський підрозділ вирішив повернути клієнтам збанкрутілого кредитора 72% від суми їхніх активів.

Розкидаючись грошима, Сем Бенкман-Фрід місцями нарікав, що інші гіганти сфери цифрових активів байдужі до ослаблих компаній і не рятують їх.

Бізнес-імперія SBF розвивалася не тільки екстенсивно — функціональність платформ розширювалася, обростаючи новими можливостями:

- у липні 2022 року клієнти FTX US отримали доступ до торгівлі класичними акціями;

- у серпні FTX анонсувала запуск торгівлі ф’ючерсними спредами «в один клік»;

- у жовтні компанія повідомила про поетапний запуск дебетової картки Visa у понад 40 країнах;

- того ж місяця Сем Бенкман-Фрід розповів про роботу над стейблкоїном;

- також у жовтні SBF анонсував масштабне оновлення FTX, що включає новий механізм зіставлення торгових заявок.

Значна увага приділялася й міжнародній експансії:

- у червні відбувся запуск японської філії — FTX Japan — на базі придбаної раніше біржі Liquid;

- у липні FTX отримала повну ліцензію криптобіржі в Дубаї;

- у серпні південнокорейське місто Пусан підписало угоду з FTX про розвиток індустрії блокчейну та створення інфраструктури для торгівлі цифровими активами, що передбачає запуск місцевої біржі.

Фінансові показники також були вражаючими. У 2021 році дохід FTX перевищив $1 млрд — приблизно в 10 разів більше, ніж роком раніше ($90 млн).

У вересні з’явилася інформація, що біржа планує залучити $1 млрд і підтвердити оцінку попереднього раунду фінансування у $32 млрд.

Тривожні дзвіночки

Майбутнє бізнес-імперії багатьом здавалося безхмарним, але тривожні дзвіночки були вже тоді.

У серпні FDIC звинуватила FTX.US у введенні клієнтів в оману.

Бенкман-Фрід у відповідь пояснив, що біржа не входить до системи застрахованих відомством організацій, але цей статус мають її банки-партнери.

У вересні аналітики Bloomberg з’ясували, що 22% від обсягу всіх депозитів та виведень коштів із використанням цифрових гаманців FTX пов’язані з Alameda Research. Дослідники не виключили можливість конфлікту інтересів.

Того ж місяця FCA випустило застереження щодо роботи FTX. За заявою відомства, зареєстрована на Багамських островах платформа веде неліцензовану діяльність у Великій Британії.

Також у вересні про відставку оголосив президент FTX US Бретт Харрісон.

У жовтні фінансовий регулятор та генеральний прокурор Техасу запідозрили американський підрозділ у порушенні законів про цінні папери.

Директор відділу з правозастосування Ради з цінних паперів штату Джозеф Джейсон Ротунда заявив, що його відомство «розслідує діяльність FTX Trading, FTX US та їхніх керівників, включаючи Сема Бенкмана-Фріда». Регулятора цікавлять продукти біржі, що нараховують відсотки на депозит, та мають ознаки інвестиційного контракту.

На порозі краху

Серйозним драйвером волатильності стали твіти глави Binance Чанпен Чжао. Він заявив про наміри позбутися FTT, які разом з BUSD сумарно на $2,1 млрд стали підсумком виходу компанії з портфельної інвестиції в FTX.

Чжао пообіцяв звести до мінімуму вплив угоди на ринок та висловив готовність завершити її протягом кількох місяців. Він підкреслив, що рішення не спрямоване проти конкурента, оскільки Binance важливо підтримувати стійкість індустрії, що формується.

Причиною стали «нещодавні викриття», під якими CEO Binance міг мати на увазі розслідування CoinDesk. Останнє показало тісний взаємозв’язок FTX та Alameda Research.

«Більшість чистого капіталу в бізнесі Alameda є власним централізовано контрольованим і роздрукованим із повітря токеном FTX», — прокоментував виданню CEO Swan Bitcoin Корі Кліппстен.

У відповідь на публікацію CEO Alameda Research Керолайн Еллісон пояснила, що згадані в статті цифри не розкривають повної картини — фірма нібито також має активи на суму понад $10 млрд.

Крім того, Еллісон повідомила Чжао про готовність викупити у Binance токен FTT по $22 за одиницю.

Після вищезгаданих твітів події на ринку почали розвиватися приголомшливо швидко. Але перш ніж поринути в хроніки колапсу бізнес-імперії SBF, зупинимося на деяких подробицях про Керолайн Еллісон.

З інвестиційного досвіду у 29-річної фанатки Гаррі Поттера – лише стажування на посаді молодшого трейдера одразу після коледжу. Про свою першу роботу в Jane Street Еллісон сказала, що не хотіла займатися торгівлею фінансовими активами, але «просто не знала, що робити зі своїм життям».

Деякі фрагменти відео із висловлюваннями Керолайн стали вірусними. Наприклад, на одному інтерв’ю вона сказала, що користувалася у роботі лише елементарної математикою і не визнає концепцію стоп-лосів як інструменту ризик-менеджменту:

Бенкман-Фрід зізнався, що раніше він був пов’язаний з Еллісон романтичними відносинами, але тепер це в минулому.

Згідно з джерелами The New York Times, SBF брав участь у прийнятті рішень щодо великих угод. При цьому межі між FTX та торговою фірмою «фактично не існувало». Еллісон сиділа поруч із моніторами, що відображають торгові дані з біржі.

Незабаром після твітів Чжао про прагнення позбавитися FTT ціна токена відправилася у вільне падіння. На тлі ринкової турбулентності біткоїн провалив психологічний рівень $20 000.

За добу статки засновника криптовалютної біржі FTX Сема Бенкмана-Фріда впали на 94% — з $15,6 млрд до $992 млн. Bloomberg позбавив його членства у своєму списку мільярдерів. За словами агентства, це найбільше падіння капіталу серед найбагатших людей за історію індексу.

Раптом мережу сколихнула новина про стратегічне партнерство Сема Бенкмана-Фріда та Чанпена Чжао. Воно було покликане вирішити кризу ліквідності та передбачало можливе поглинання FTX біржею Binance.

Однак ринок відреагував негативно — раптове зростання ціни біткоїну швидко змінилося обвалом нижче $19 000.

Аналітики Bloomberg припустили, що через проблеми Alameda Research інвестори FTX, включно із Бенкманом-Фрідом, можуть повністю втратити активи після купівлі Binance.

Відомі гравці один за одним стали всіляко відгороджуватись від усього, пов’язаного з SBF. Наприклад, Браян Армстронг виключив вплив кризи FTX на очолювану ним компанію Coinbase. У Kraken повідомили про відсутність операцій із Alameda Research.

Про повне припинення роботи також заявила команда Future Fund — структури, створеної для інвестування до $1 млрд в «амбітні проєкти з метою покращення довгострокових перспектив людства».

CEO Circle Джеремі Аллейр порівняв потенційний крах із колапсом інвестбанку Lehman Brothers, який став каталізатором кризи 2008 року. Він запевнив, що поточна турбулентність не вплинула на USDC, соемітентом якого є його компанія.

Неочікувані відкриття

Багато аналітиків зацікавилися причинами раптової кризи. Керівник відділу R&D у Coin Metrics Лукас Нуцці написав про «значну фінансову допомогу» Alameda Research з боку FTX.

За його спостереженнями, 28 вересня зафіксовано найбільший щоденний рух utility-токена FTX за всю історію його існування — на суму понад $8,6 млрд. Після аналізу Нуцці з’ясував, що одержувачем FTT на $4,19 млрд була пов’язана з біржею Alameda Research.

Не залишилися осторонь проблеми й аналітики Glassnode. За їхніми спостереженнями протягом останнього року Ethereum-гаманці Alameda Research взаємодіяли переважно з FTX (~90%) і Binance (~9%).

З 8 листопада 2021 року компанія загалом внесла на адреси біржі цифрові активи вартістю понад $49 млрд.

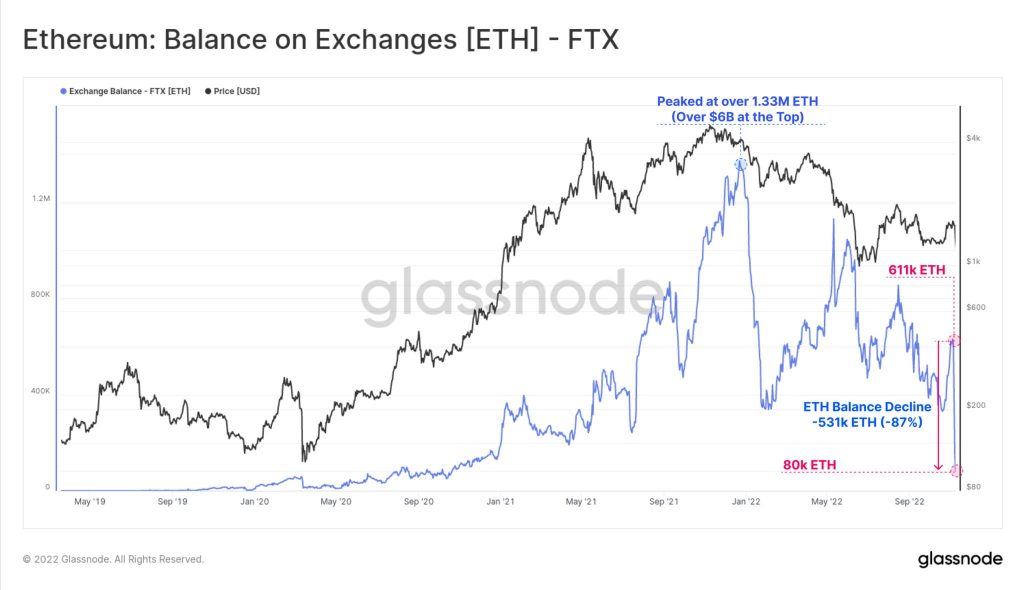

За дві доби на момент проведення дослідження резерви FTX в Ethereum майже обнулилися. Показник скоротився з понад 611 000 ETH до 80 000 ETH.

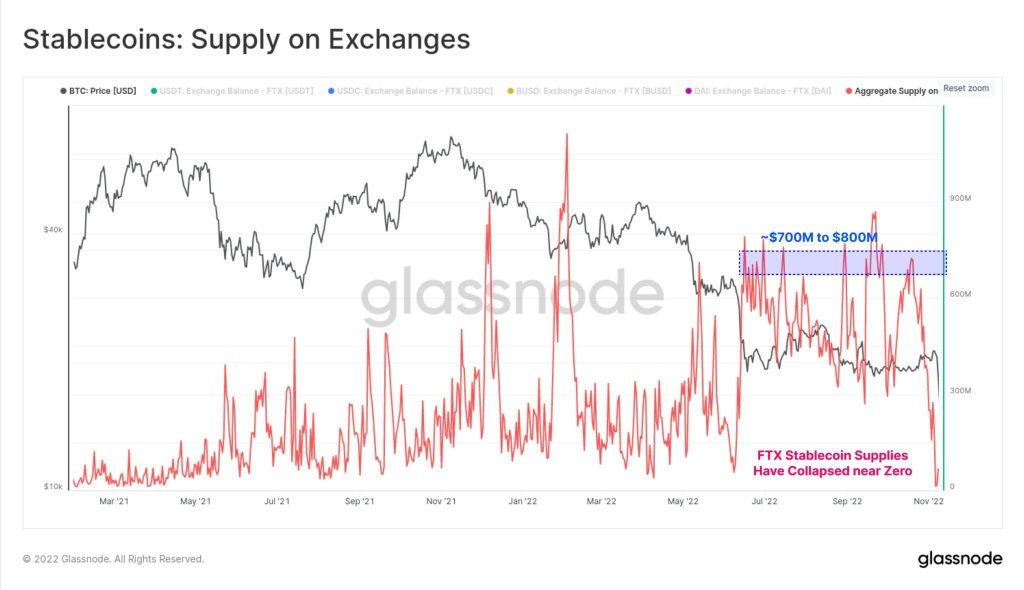

Ця метрика для стейблкоїнів також впала до нуля з ~$700–800 млн, які були в середині жовтня.

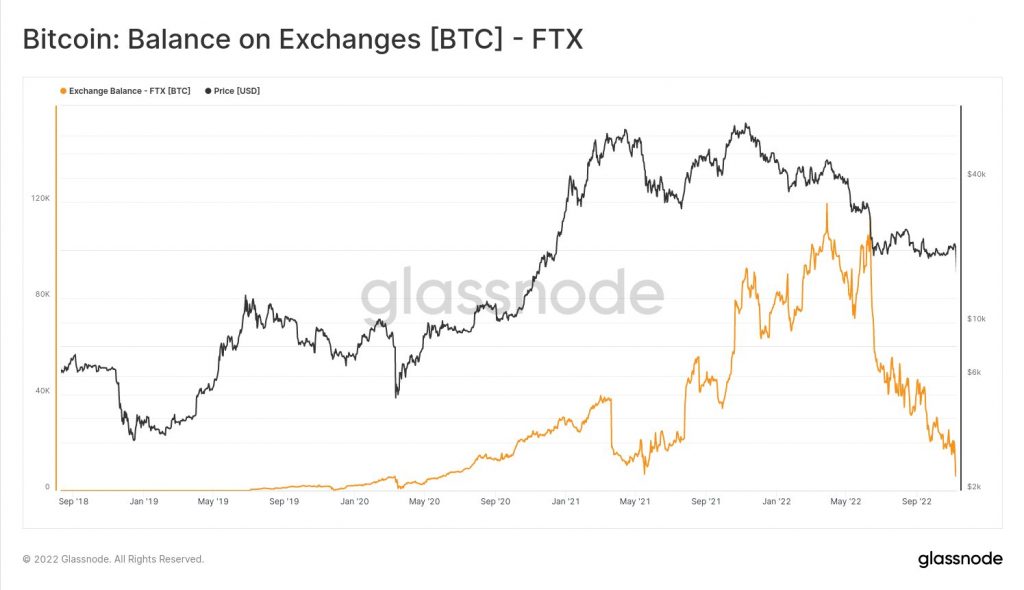

Подібну динаміку продемонстрували резерви в першій криптовалюті — зі 108 000 BTC наприкінці березня баланс знизився майже до нуля. Тренд сформувався відразу після краху екосистеми Terra.

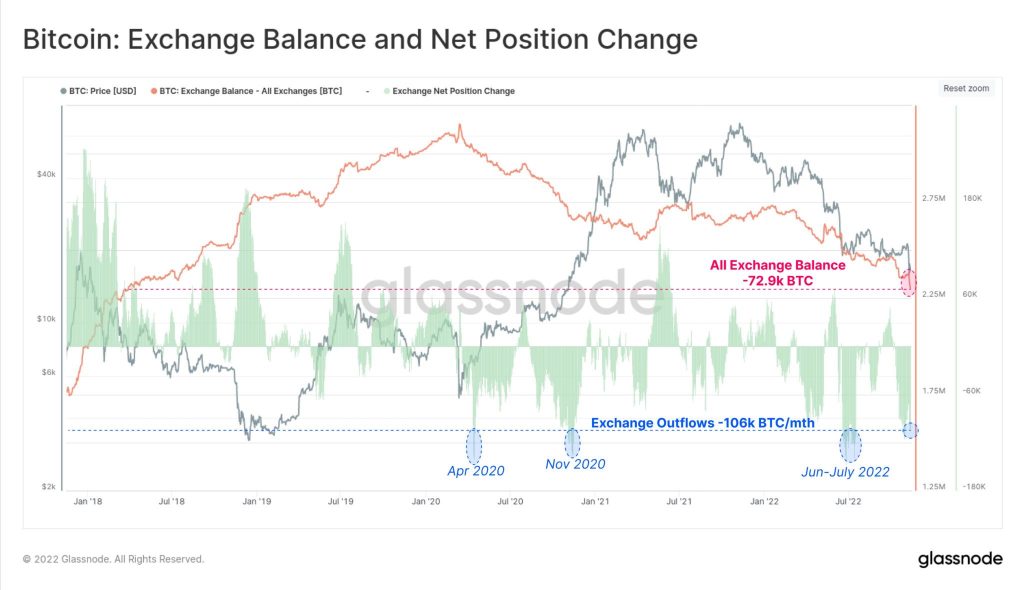

На тлі колапсу FTX відбувся рекордний відтік біткоїнів із балансів бірж на холодні гаманці. Щомісячний темп досяг 106 000 BTC.

Зазвичай переміщення монет із бірж на некастодіальні гаманці виступає сигналом впевненості інвесторів у довгострокових перспективах цифрового золота. Цього разу процес обумовлений втратою довіри до централізованих бірж. Тенденцію підтверджує сплеск продажів апаратних гаманців Ledger та Trezor.

«Проблеми FTX стали надзвичайно складною подією для ринку, з ударами по котируванням, довірі інвесторів і наслідками, які ще належить оцінити», — підсумували фахівці Glassnode.

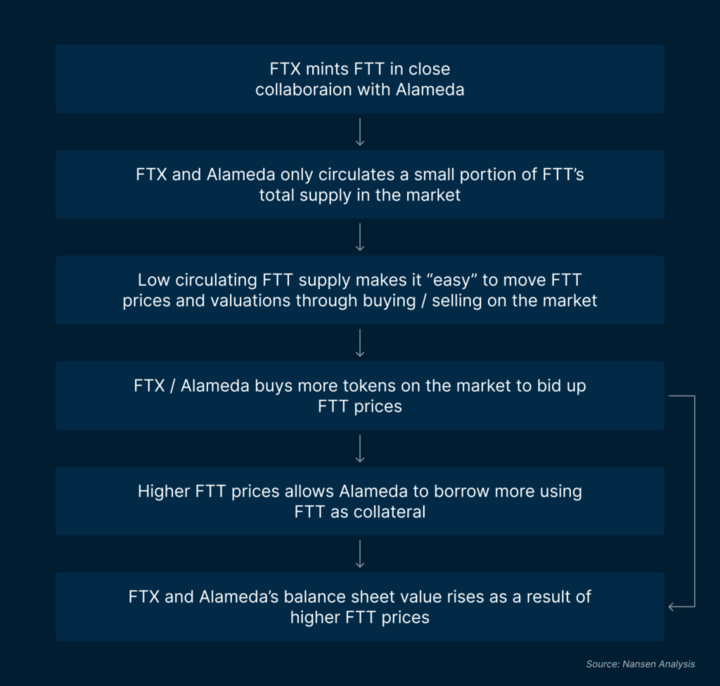

Пізніше аналітики Nansen на основі ончейн-даних виявили, що близько 86% FTT (280 млн із початкової емісії в 350 млн) спочатку контролювалися біткоїн-біржею і Alameda Research. Остання була одиним із перших постачальників ліквідності для FTX у травні 2019 року.

Усі токени біржі, включно з більшістю непроданих, депонували на адресу з трирічним вестингом торгової фірми у якості єдиного бенефіціара.

На думку аналітиків, це призвело до обмеження ліквідності токенів, що зробило їх вразливими до маніпуляцій.

В умовах бичачого ралі 2021 року, коли ціна на FTT зросла з $0,1 до $84, афілійовані організації вирішили не “продавати в ринок”, а використовувати токени як забезпечення для запозичень.

Торгова фірма Бенкмана-Фріда направляла отримані кошти для пампа utility-токена і, як наслідок, підвищення можливого левериджу.

Ця схема працювала до викликаного колапсом Terra падіння ринку в червні 2022 року. З припиненням діяльності таких фірм, як Three Arrows Capital та Celsius, які мали відношення до Genesis Trading, Alameda, ймовірно, зіткнулася з делевериджем та кризою ліквідності.

Проблеми можна було вирішити за рахунок продажу FTT за готівку. Побічним ефектом стало б падіння ціни активу та «зараження» FTX.

Ончейн-дані показали перекази токенів у травні-червні Alameda на гаманець біржі загальною вартістю приблизно $4 млрд з подальшою можливістю залучення кредиту на аналогічну суму, що підтвердили обізнані джерела.

Експерти припустили, що отримане торговою фірмою екстрене фінансування могло складатися із клієнтських коштів FTX.

WSJ з посиланням на фінансові документи біржі повідомило, що Бенкман-Фрід продав частку в компанії на $300 млн для викупу акцій, що належать Binance.

У жовтні 2021 року FTX залучила $420 млн у межах раунду фінансування Серії B-1. Повідомлялося, що капітал спрямують на розвиток бізнесу, стратегічні інвестиції та розширення списку ліцензій.

Згідно з WSJ, три чверті зібраних коштів отримав особисто Бенкман-Фрід, який реалізував частину своєї частки в компанії. Співрозмовники видання зазначили, що тоді засновник FTX назвав транзакцію частковим відшкодуванням його витрат на зворотний викуп акцій, що належать Binance. Відповідну операцію провели в липні 2021 року.

Проблеми розкрилися 6 листопада 2022 року. Саме тоді CEO Binance Чанпен Чжао вирішив позбутися FTT, вийшовши з портфельної інвестиції в FTX.

За спогадами керуючого партнера Hack VC і співзасновника Dragonfly Capital Олександра Пака, «катастрофічна» схильність до ризику в Сема Бенкмана-Фріда виявлялася ще до початку платформи.

«Це було зрозуміло чотири роки тому — хлопець приховував серйозні речі та дуже ризикував грошима інших людей. Тепер він, здається, зробив те саме в більш грандіозних та катастрофічних масштабах», — зазначив співзасновник Dragonfly.

Також, за словами Пака, SBF ніколи не показував потенційним інвесторам бухгалтерські книги, у яких і «відбувалося все погане».

Неліквідний товар

Незабаром Чанпен Чжао опублікував лист до співробітників, у якому закликав утриматися від торгівлі FTT.

«Падіння FTX — погано для кожного в індустрії. Не розглядайте це як “перемогу для нас”. Довіра користувачів серйозно похитнулася. Регулятори перевірятимуть біржі ще ретельніше. Отримати ліцензії у всьому світі буде важче», — додав він.

Потім була відмова від придбання FTX. Представники Binance заявили, що не зможуть вирішити проблеми, які виникли у платформи.

«У результаті комплексної корпоративної перевірки, а також у зв’язку з останніми повідомленнями про неправильне поводження з клієнтськими коштами й можливі розслідування американськими регуляторами ми вирішили, що відмовимося від потенційної купівлі FTX.com», — заявили в компанії.

На той час FTT подешевшав на 90% — з моменту публікації твітів Чжао про utility-токен конкурента минуло лише три дні.

Після відмови Binance від придбання платформи засновник Tron Foundation Джастін Сан заявив, що спільно з FTX «розробляє рішення, яке дозволить розпочати рух уперед».

У розмові з журналістом Bloomberg Томом Макензі фундатор TRON зазначив, що готовий надати «мільярдну допомогу» криптобіржі, яка знаходиться у кризисі.

На тлі цього з’явилася інформація про розслідування SEC і CFTC щодо взаємозв’язків FTX з її американським підрозділом та Alameda Research.

Регуляторів зацікавило, наскільки в бізнес-операції FTX та Alameda Research залучалися кошти клієнтів біржі, склад бази інвесторів, ступінь сегрегації рахунків, структура власності юридичних осіб, їхні фінансові відносини, а також перетин керівництва та ради директорів із персоналіями.

Сем Бенкман-Фрід вирішив дати схвильованим учасникам ринку «заспокійливе». Він написав, що вартість активів FTX нібито перевищує зобов’язання перед клієнтами, а криза ліквідності не торкнулася американського підрозділу криптовалютної біржі.

SBF також зізнався, що його мучає совість за цю ситуацію.

«Я шкодую, це найголовніше. Я облажався й повинен був зробити краще. […] У мене були зв’язані руки через можливу угоду з Binance; мені не надто дозволялося говорити публічно. Але, звісно, це на моїй совісті, що ми взагалі до цього дійшли», — написав він.

Бенкман-Фрід додав, що біржа не є неплатоспроможною. Однак через неправильну оцінку маржі клієнтів у неї виникли труднощі.

Але джерела WSJ з’ясували, що причиною колапсу платформи стало надання клієнтських коштів FTX Alameda Research для фінансування ризикованих операцій.

За їхніми словами, на зустрічах з інвесторами Сем Бенкман-Фрід заявив, що Alameda Research мала непогашену заборгованість перед FTX у розмірі $10 млрд.

Видання нагадало про заяву Бенкмана-Фріда від 7 листопада. Він стверджував, що FTX не інвестує кошти клієнтів навіть у такі надійні активи, як держоблігації США. Згодом твіт було видалено.

Згідно WSJ, Alameda Research заробляла на арбітражі, маркетмейкінгу та прибутковому фермерстві.

Лють регуляторів

Звичайно, регулятори різних країн уважно спостерігали за ситуацією та готувалися до рішучих заходів.

Уже 11 листопада Комісія з цінних паперів Багамських островів заблокувала активи дочірньої компанії — FTX Digital Markets (FDM) та афілійованих юридичних осіб, а також призупинила ліцензію компанії в країні.

Агентство фінансових послуг Японії наказало місцевому підрозділу біржі FTX призупинити операції та перейти в режим close-only.

Турецький підрозділ компанії повідомив про плани конвертувати баланси користувачів у ліру в співвідношенні 1:1 для подальшого відправлення на банківські рахунки.

Фінансовий регулятор Кіпру (CySEC) призупинив ліцензію FTX EU Ltd, завдяки якій платформа могла обслуговувати Європейську економічну зону.

На запит правоохоронних органів Tether Limited заблокувала 46 370 701 USDT компанії FTX на блокчейні Tron.

«Нам наказали заморозити активи на час розслідування», — прокоментували CoinDesk представники емітента стейблкоїну.

Це перший випадок, коли заморожування торкнулося активів криптобіржі.

На тлі проблем із FTX глава міністерства фінансів США Джанет Йеллен заявила про необхідність «дуже ретельного регулювання» криптоіндустрії, яка поки що не настільки тісно переплітається з традиційною фінансовою системою.

Член Палати представників Патрік Макгенрі повідомив, що Конгрес США вивчає роль Binance у неочікуваному колапсі конкурента. За його словами, вплив публічних заяв Чжао на інцидент буде у фокусі слухань уже в грудні.

«Це серйозна і велика подія», — підкреслив конгресмен.

Сам же голова Binance анонсував спільну роботу криптогігантів із політиками та регуляторами.

«Асоціація забезпечуватиме зв’язок із регулюючими органами та підтримуватиме передові практики в індустрії, включаючи забезпечення прозорості та підтвердження резервів», — сказав він.

Представники біржі підтвердили обговорення її ролі в краху FTX з установами з багатьох країн.

Колапс

Банкрутство

Логічним підсумком усієї цієї історії стала подана FTX Group заява про неплатоспроможність відповідно до Глави 11 Кодексу США про банкрутство та відставку Бенкмана-Фріда. Останнього змінив Джон Рей III, який раніше займався реструктуризацією сумнозвісної енергетичної компанії Enron.

Біткоїн відреагував падінням до рівня $16 300.

Із судових документів з’ясувалося, що кількість кредиторів FTX може перевищувати мільйон. Структура запропонувала розглядати справи по всіх 130 афілійованих організаціях, включаючи Alameda Research, у межах єдиного процесу, а не індивідуально в кожному випадку.

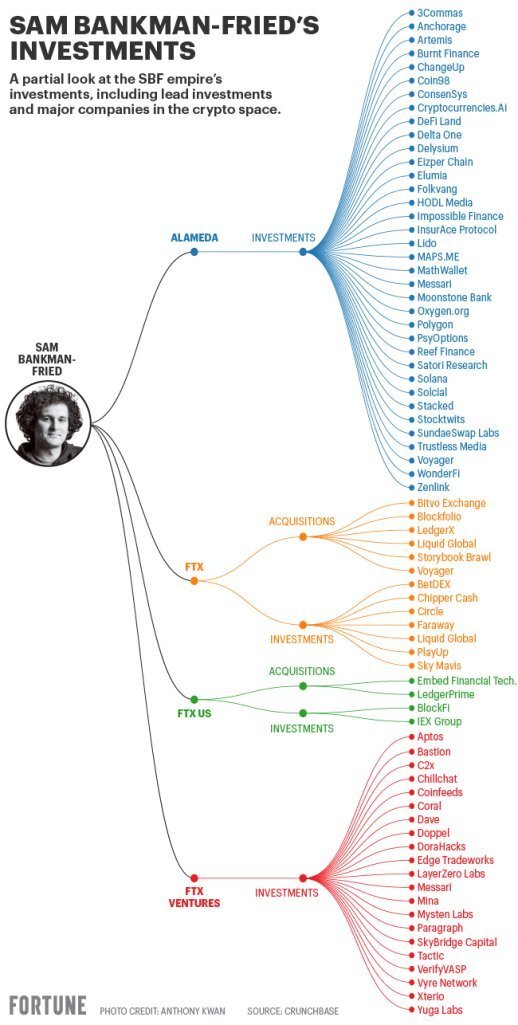

На інфографіці нижче зображено частину інвестиційних об’єктів бізнес-імперії SBF. Повний перелік компаній представлений у твітах Blockworks.

Портфель Alameda Research та раунди, у яких вона брала участь, можна переглянути на сервісі Cryptorank.

Серед інвесторів FTX – Softbank, Temasek Holdings, BlackRock, Ontario Pension Fund, Paradigm, Tiger Global та інші відомі компанії.

Funding overview pic.twitter.com/wZP6If6OtK

— Frank Chaparro (@fintechfrank) November 9, 2022

Пізніше суд Багамських островів затвердив тимчасових ліквідаторів FTX Digital Markets. Місцева Комісія з цінних паперів переказала всі активи FDM на контрольований гаманець.

У свою чергу дочірня компанія FTX подала до суду Південного округу Нью-Йорка заяву відповідно до Глави 15 Кодексу США про банкрутство.

Згідно з законодавством, такий крок полегшує розгляд справ про неплатоспроможність, пов’язаних з активами та юридичними особами, які перебувають у більш ніж одній юрисдикції.

Глава 15 може захистити FDM від конфіскації активів на території Штатів під час ліквідації на Багамських островах.

На тлі цієї плутанини новий CEO FTX звинуватив Сема Бенкмана-Фріда та інших екскерівників біржі в прихованні незаконного використання клієнтських коштів та наданні преференцій Alameda Research щодо «деяких аспектів автоліквідації» на платформі.

«Ніколи в кар’єрі я не бачив такого повного провалу корпоративного контролю та абсолютної відсутності достовірної фінансової інформації», — охарактеризував стан справ Джон Рей .

Він зазначив, що у великого не лише за масштабами криптоіндустрії бізнесу був відсутній відділ бухгалтерського обліку. Ці послуги надавалися з аутсорсингу.

«У FTX Group був відсутній централізований контроль коштів. Процедурні порушення в управлінні грошима включали відсутність точного списку банківських рахунків та осіб, які їх підписали», — додав Рей.

У судових документах розкрилися й інші, ще цікавіші подробиці. Наприклад, підконтрольна Alameda Research фірма Euclid Way Ltd. видала кредит на $2,3 млрд компанії Paper Bird Inc., якою володіє Бенкман-Фрід. Сама венчурна фірма також надала:

- $1 млрд — главі групи Сему Бенкману-Фріду;

- $543 млн — співзасновнику FTX Нішаду Сінгху;

- $55 млн — co-CEO Райану Саламе.

Корпоративні кошти також використовувалися для придбання нерухомості на Багамах для проживання керівництва та радників.

У підрозділах компанії не було корпоративного управління — ради директорів практично не проводились. Усі рішення приймало вузьке коло осіб на чолі з Бенкманом-Фрідом та двома співзасновниками, зазначив Рей.

Злом на $477 млн

І без того вкрай складне становище FTX посилило загадкове виведення понад $400 млн із гаманців біржі на сторонні адреси.

Адміністратор офіційного Telegram-каналу FTX написав, що біржа зламана, а всі активи вкрадені. Згодом він видалив повідомлення, уточнивши про викрадення «частини коштів».

Засновник IBC Group Маріо Науфал зазначив, що хакер також використав Kraken для виведення монет. Директор із безпеки платформи Нік Перкоко написав, що команді відома особа користувача.

We know the identity of the user.

— Nick Percoco (@c7five) November 12, 2022

Через кілька днів пов’язана з ймовірним зломом FTX адреса відновила активність. Акаунт, названий FTX Accounts Drainer з позначкою Heist [пограбування], здійснив безліч обмінних транзакцій DAI на ETH, свопів в екосистемі BNB Chain, а також переказ коштів на Ethereum через кросчейн-міст.

Опинившись у списку Ethereum-китів, FTX Accounts Drainer згодом обміняв 50 000 ETH на обгорнутий біткоїн від Ren Protocol і підключив активи до кросчейн-мосту для переведення в основну мережу першої криптовалюти.

Згідно з Elliptic, сумарні збитки від дій хакера становили $477 млн.

Опитані Cointelegraph експерти на момент інциденту припустили, що злам здійснив інсайдер біржі.

Ізоляція

Не дивно, що після всіх цих подій FTX стала занурюватися в дедалі більшу ізоляцію. Різні компанії та установи вжили наступних заходів:

- Binance призупинила депозити у FTT, аргументувавши рішення порушенням графіка розблокування додаткових utility-токенів. Проте невдовзі біржа відновила депозити;

- Kraken заблокувала пов’язані з FTX та Alameda рахунки на запит правоохоронних органів;

- Paxos на вимогу влади США заморозила 11 184,38 PAXG, які раніше перебували на FTX.com;

- Visa припинила співпрацю з FTX щодо випуску дебетових карт;

- японська біткоїн-біржа Liquid, що належить FTX, заморозила виведення коштів у криптоактивах і фіатних валютах;

- регулятор Австралії припинив ліцензію місцевого підрозділу FTX.

Перед SBF постала реальна перспектива кримінального переслідування. У розмові з Fortune юрист, який побажав зберегти анонімність, послався на федеральний закон, що охоплює шахрайство з використанням електронних засобів. Максимальне покарання становить до 20 років ув’язнення.

Фахівець із багаторічним досвідом у криптоіндустрії додав, що у якості доказів наміру правоохоронці зможуть використати умови обслуговування платформи, презентації для інвесторів та публічні заяви Бенкмана-Фріда. У тому, що бізнес-практики біржі та поведінка її голови були шахрайськими, юрист не сумнівається.

Наслідки для криптоіндустрії

Діра в балансі

Згідно з Bloomberg, під час телеконференції Бенкман-Фрід заявив, що через кризу ліквідності компанія зіткнулася з дефіцитом на суму до $8 млрд. FTX потребує $4 млрд, щоби зберегти платоспроможність, зазначив він.

У The Wall Street Journal навели аналогічні оцінки. Джерела видання підтвердили, що платформа потребує фінансування для можливості виконання запитів клієнтів на виведення коштів.

За даними Reuters, прагнучи допомогти Alameda Research, Бенкман-Фрід переказав на рахунки компанії щонайменше $4 млрд. Ця сума складалася з токенів FTT, клієнтських коштів та акцій Robinhood.

Журналісти Bloomberg також дізналися про спроби FTX залучити екстрене фінансування у вигляді боргу, акціонерного капіталу або їхньої комбінації.

Згідно з Reuters, Бенкман-Фрід обговорив залучення коштів із засновником Tron Foundation Джастіном Саном, а також із керівництвом Sequoia Capital, OKX та Tether Limited. Агентство повідомило, що «дірка» в балансі становить $9,4 млрд.

CEO Ripple Бред Гарлінгхаус розповів, що SBF дзвонив йому, коли намагався залучити фінансування для порятунку бізнесу. Вони обговорили, чи має біржа підрозділи, які фірма «захотіла б придбати».

Збитки компаній

Безліч учасників ринку тією чи іншою мірою взаємодіяло з FTX та Alameda. Компанії одна за одною почали повідомляти про збитки. Деякі повністю або частково призупинили операції.

Наприклад:

- венчурна компанія Sequoia Capital визнала втрату $213,5 млн на інвестиціях у FTX;

- Sino Global Capital у листі інвесторам повідомила, що вартість її активів на зберіганні у FTX «обчислюється семизначними числами»;

- коемітент стейблкоїну USDC компанія Circle повідомила, що володіє частиною акціонерного капіталу FTX Group на суму близько $10,6 млн;

- Paradigm не розкрила точну суму, але наголосила, що глибоко шкодує про інвестиції в проблемну компанію;

- сінгапурський Temasek Holdings списав інвестиції у FTX та американський підрозділ платформи. Холдинг оцінив сукупні втрати у $275 млн;

- постраждала і Pantera Capital, хоч її представники назвали збитки незначними;

- NFT-маркетплейс Metaplex на базі Solana звільнив частину команди на тлі погіршення ринкових умов;

- лендингова платформа Vauld, що проходить через процедуру реструктуризації, тримала $10 млн на рахунках FTX;

- канадський пенсійний фонд Ontario Teachers’ Pension Plan спише інвестиції на $95 млн у FTX та її американський підрозділ;

- Jump Trading Group спростувала чутки про закриття через крах біржі SBF, але у спільноті скептично поставилися до повідомлення компанії;

- BlockFi призупинила виведення коштів на тлі кризи FTX. За інформацією WSJ, лендингова платформа готує заяву про банкрутство;

- криптовалютна OTC-платформа Genesis Trading заморозила виведення коштів та видачу нових позик.

За оцінкою експертів Crypto Fund Research, криза торкнулася 25–40% галузевих інвестиційних структур, що вклали кошти у FTX або її utility-токен. Йдеться про 7–12% активів під управлінням фондів.

З матеріалів суду випливає, що FTX та пов’язані з нею організації мають непогашені зобов’язання перед 50 найбільшими кредиторами на $3,1 млрд.

Крах бізнес-імперії SBF вдарив і по екосистемі Solana, оскільки на рахунках Alameda Research зберігалася криптовалюта SOL загальною вартістю $1,2 млрд (станом на 30 червня).

Ціна активу просіла на понад 60%. Її котирування втратили більше будь-якої іншої монети з топ-20.

Посилаючись на «нещодавні події в індустрії», платформа Crypto.com призупинила депозити та виведення коштів у стейблкоїнах USDC та USDT на Solana.

Також спостерігався масове виведення SOL зі стейкінгу.

Proof-of-Reserves

На ринку зародився новий тренд — Proof-of-Reserves. Початок йому поклала біржа Binance.

«Усі криптобіржі повинні підтверджувати свої резерви [за допомогою] дерева Меркла. […] Binance незабаром почне підтверджувати резерви. Повна прозорість», — написав Чжао.

Ініціативу підтримав CEO KuCoin Джонні Лю. За його словами, компанія випустить відповідний документ «приблизно за місяць».

Аналогічне рішення ухвалили в OKX, Gate.io та Huobi.

Буквально наступного дня після заяви Чжао на сайті Binance з’явилася сторінка із переліком криптовалютних резервів біржі.

Crypto.com також опублікувала відповідну інформацію. Виявилось, що на мем-токен SHIB припадає 20% резервів платформи.

Оцінна вартість криптоактивів на гаманцях Huobi становила $3,5 млрд. У Bitfinex цей показник перевищив $5 млрд, у Bybit становив близько $1,9 млрд.

Засновник Ethereum Віталік Бутерін запропонував використати zk-SNARKs для перевірки даних про резерви криптовалютних бірж. На його думку, технологія підвищить ефективність процедури Proof-of-Reserve.

Бутерін сподівається, що колись з’явиться система, яка не дозволить біржі оперувати коштами клієнтів без їхньої згоди.

Окрім підтвердження резервів, серед бірж з’явилася тенденція до створення фондів відновлення індустрії для допомоги проєктам, що зіткнулися з кризою ліквідності. Тренд очолила Binance, а незабаром про створення аналогічної структури з активами на $100 млн заявила OKX.

Чанпен Чжао також склав перелік найважливіших, з його погляд, вимог для централізованих бірж.

Каяття та одкровення SBF

В інтерв’ю New York Times Сем Бенкман-Фрід висловив жаль із приводу краху біткоїн-біржі й підкреслив, що події могли розвиватися більш драматичніше.

За його словами, маржинальна позиція «була значно більшою, ніж він вважав». SBF зізнався, що надто швидко розширив свої ділові інтереси та проґавив ознаки виникнення проблем.

Бенкман-Фрід також назвав «стратегічно неправильним кроком» критику Чанпена Чжао у своїх розмовах із регуляторами.

В одному з нещодавніх твітів SBF написав, що чиста вартість активів FTX та Alameda Research оцінюється в $1 млрд — зобов’язання становлять $8 млрд. Колишний гендиректор також заявив, що спробує «підвищити ліквідність, повернути активи клієнтам та перезапустити» бізнес.

Однак новий глава FTX і директор із реструктуризації Джон Рей підкреслив, що Бенкман-Фрід не має постійної ролі й не виступає від імені біткоїн-біржі та афілійованих із нею компаній.

16 листопада стало відомо, що група американських інвесторів подала позов проти SBF.

Позиції лідерів думок

У Bloomberg назвали малоймовірним повернення клієнтами FTX своїх коштів, оскільки запаси ліквідних активів FTX становлять лише $900 млн при зобов’язаннях у $9 млрд.

Чанпен Чжао попередив про майбутні «каскадні ефекти». На його думку, поточна ситуація в криптоіндустрії схожа на фінансову кризу 2008 року, і найближчими тижнями ще більше компаній можуть зазнати краху.

У Coinbase спрогнозували криптозиму до кінця 2023 року, оскільки колапс FTX підірвав довіру інвесторів і став причиною масового делевериджу та виходу з ринку великих покупців.

Експерти Multicoin Capital також переконані, що наслідки «зараження» крипторинка виявлять себе в майбутньому. Багато гравців просто перестануть існувати, що чинитиме тиск на ліквідність.

Проте керівництво венчурної фірми висловило впевненість у довгострокових перспективах криптовалют.

«У міру скорочення левериджу, ми очікуємо побачити зелені сходи наступного року», — спрогнозували в Multicoin Capital.

Більшість опитаних BDC Consulting експертів впевнені в подальшому зниженні котирувань біткоїну. У середньому респонденти очікують, що ціна першої криптовалюти зупинить падіння на рівні $11 479.

Юрист під ніком wassielawyer висловив думку, що SBF повинен сидіти у в’язниці.

9/ I don’t say this lightly – SBF should be in prison.

— wassielawyer (@wassielawyer) November 15, 2022

Do Kwon was reckless. Voyager had poor risk management. Celsius was mismanagement. 3AC was incredibly reckless with investor funds.

Not that we should forgive any of the above but this… this is straight up criminal.

«До Квон був безрозсудний. Voyager мав поганий ризик-менеджмент. Для Celsius було характерне погане керування. 3AC була неймовірно безвідповідальна із коштами інвесторів.

Не те, щоби нам слід було б прощати будь-що з вищепереліченого. Але це… Це чистої води злочин», — наголосив wassielawyer.

Висновки

Крах бізнес-імперії SBF — одне з найбільших потрясінь в історії індустрії, яке затьмарює за масштабами та потенційними наслідками колапс Terra та злом Mt. Gox. Ймовірно, ринок ще нескоро одужає від цього руйнівного для сфери криптовалют інциденту.

Непрозорість, безвідповідальне використання коштів клієнтів, безрозсудна кадрова політика та екстравагантні підходи до ризик-менеджменту зіграли злий жарт із процвітаючими компаніями та їхнім засновником.

Надмірний леверидж може давати плоди здебільшого лише спочатку. Волатильна природа ринку здатна в мить обнулити багатомільярдні цифрові резерви, створивши спіраль смерті.

Регулятори вже виявляють посилену увагу індустрії. Це означає, що можна очікувати подальшого «закручування гайок».

Невідомо, як усе складеться у сфері венчурних інвестицій. Найближчими місяцями кошти якщо і вливатимуться, то лише в найякісніші та перспективніші продукти й після жорстких процедур дью дилідженс.

Але попри все, ринок продовжує працювати — немає ознак масової втрати впевненості в його перспективах, особливо серед ходлерів. Туземун неодмінно настане, але доведеться ще почекати.

Читайте біткоїн-новини ForkLog у нашому Telegram — новини криптовалют, курси та аналітика.