Жадібність і нерозсудливість: чому крах FTX порівнюють із кризою 2008 року

2022 рік став для криптовалютної індустрії нелегким випробуванням — після краху Terra і банкрутства низки великих компаній, які відбулися на тлі цього, спільноту сколихнув колапс бізнес-імперії Сема Бенкмана-Фріда (SBF).

Практично відразу деякі представники сектору та регулятори провели паралелі між FTX і кризою 2008 року. Ми згадали, що передувало колапсу на Волл-стріт, як розвивалися події у 2008 і 2022 роках, а також порівняли реакцію регуляторів і наслідки для безпосередніх учасників.

Фінансова криза 2008 року: від буму до краху

Каталізатором подій 2008 року стала іпотечна криза в США. Проблеми у фінансовому секторі за короткий час перетворилися на снігову кулю, що викотилася за межі країни і в результаті накрила світові ринки. Але що призвело до цього?

Після Великої депресії фінансова галузь жорстко регулювалася, проте на початку 80-х підхід змінився. Етап пом’якшення розпочався з призначення голови інвестиційного банку Merrill Lynch Дональда Рігана міністром фінансів і продовжився після приходу 1987 року на посаду голови ФРС Алана Грінспена.

Свою роль у дерегуляції зіграв колишній CEO Goldman Sachs Роберт Рубін. Будучи главою Мінфіну, він запропонував зняти всі обмеження в роботі комерційних банків — вони змогли не тільки оперувати вкладами і видавати кредити, а й укладати угоди як від власного імені, так і від імені клієнтів.

Багато експертів вважають, що саме дерегулювання в підсумку призвело до глобального економічного колапсу. Згодом газета The Guardian назвала Грінспена одним із “винуватців” обвалу 2008 року.

“[…] Волл-стріт за рахунок свого впливу, лобі та величезних коштів поступово підпорядкував собі політичну систему — як демократичне, так і республіканське крило”, — зазначав професор економіки і критик криптовалют Нуріель Рубіні у фільмі “Інсайдери”.

Висновків про негативний вплив дерегулювання сектору (зокрема скасування закону Гласса – Стіголла у 1999 році) і розширення апетитів банків не було і після краху бульбашки доткомів. У цей час бурхливий розвиток отримав ринок деривативів. Згідно з тією ж статтею The Guardian, Грінспен активно захищав похідні фінансові інструменти, стимулював видачу високоризикованих іпотечних кредитів і спонукав домовласників переходити від фіксованих ставок за іпотекою до плаваючих.

Іпотечний капкан

Інтерес до іпотеки зростав, а послаблення регулювання призвело до появи субстандартних кредитів. Це істотно підвищило попит і викликало самопідтримуване зростання цін на нерухомість. У підсумку з’явилася тенденція виведення на ринок більш ризикованих продуктів.

На чому заробляли фінансові установи:

- CDO — цінні папери, забезпечені борговими зобов’язаннями, зокрема субстандартними іпотечними заставними. Найбільший гравець — Lehman Brothers;

- CDS (кредитні дефолтні свопи) — фінансовий своп, що купується для страхування від кредитного ризику (невиконання контрагентом фінансових зобов’язань). Найбільший гравець — American International Group Inc (AIG).

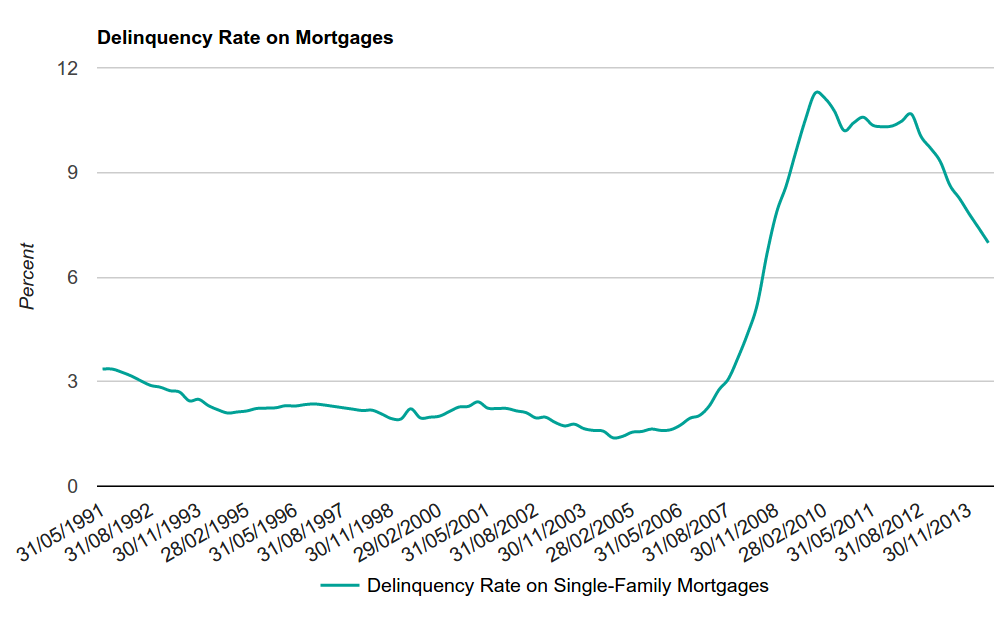

Снігова куля

Бульбашка на ринку нерухомості США досягла найвищої точки в 2005-2006 роках. Із середини 2006 року ціни на будинки почали падати, а плаваюча відсоткова ставка після закінчення пільгових умов і на тлі посилення політики ФРС — підвищуватися. Людям стало складніше погашати борги і домагатися рефінансування, що призвело до різкого стрибка випадків невиконання зобов’язань.

Банки стали виселяти позичальників з будинків, виставляючи останні на продаж, що посилило негативні тенденції.

Снігова куля неминуче накрила банки — у березні 2008 року зазнав краху Bear Stearns. Його викупив JPMorgan Chase за $236,2 млн (по $2 за акцію). ФРС підтримала угоду, гарантувавши вливання екстреного фінансування.

У вересні найбільші фінустанови — Fannie Mae і Freddie Mac, які утримували приватні іпотечні борги на $14 трлн, — викупила держава. Вона ж виділила допомогу AIG, яка виявилася не в змозі виконати зобов’язання за всіма страховими виплатами.

Наступним виявився Lehman Brothers із боргом у понад $600 млрд, який влада відмовилася “рятувати”. На черзі був Merrill Lynch, однак йому вдалося уникнути банкрутства завдяки Bank of America.

По допомогу до держави звернулися компанії General Motors, Chrysler та інші. “Зараження” охопило не лише американський, а й світовий ринок.

План порятунку

У межах передвиборчої кампанії на пост президента США Барак Обама назвав причинами кризи жадібність Волл-стріт і помилки регулювання. Ставши главою держави, у 2009 році він закликав засвоїти урок із банкрутства Lehman Brothers і підтримати реформу фінансового регулювання.

Зокрема, відповідями на кризу в США стали:

- закон Додда — Френка: зміна діяльності фінансових регуляторів, правила про банкрутство, запровадження нагляду за деривативами. Створення FSOC;

- правило Волкера: частина закону Додда — Франка, що обмежує участь банків США в операціях купівлі-продажу цінних паперів на власні кошти, які від самого початку призначені для покриття зобов’язань перед їхніми клієнтами;

- виділення коштів на стабілізацію банківських установ, перезапуск кредитних ринків, а також держпрограми для сімей, що потребують допомоги.

Антикризові заходи дали змогу поліпшити економічне становище в країні, але призвели до величезних бюджетних витрат і підйому держборгу США. Унаслідок зростаючого невдоволення заходами уряду, зокрема щодо учасників банківської сфери, у вересні 2011 року Волл-стріт охопив тривалий протест Occupy Wall Street.

До чого призвела криза

Обвал фондового ринку в жовтні 2008 року став рекордним для ринку США за попередні 20 років. Жорсткого впливу від кризи зазнали економіки Європи та Азії.

Криза спровокувала:

- падіння цін на нафту;

- скорочення ВВП низки країн і збільшення державних боргів;

- зниження інвестицій у виробництво;

- зростання безробіття і зниження народжуваності;

- відтік капіталу;

- міграцію;

- нерівність у доходах та інші проблеми.

Експерти МВФ у своєму дослідженні від 2018 року зазначили, що за десять років більшість країн так і не зуміли досягти обсягів виробництва, що спостерігалися до економічного колапсу.

“Фінансова криза 2008 року сягає корінням п’ятирічки іпотечного буму в США, що передувала їй. Її наслідки проявилися в усьому світі — від закритих виробництв у Мексиці до реструктуризації регіональних заощаджень і ощадних кас в Іспанії та тривалого безробіття серед мігрантів у Дельті Перлинної річки на півдні Китаю”, – йдеться у звіті.

Злочини і покарання

Незабаром після колапсу AIG американська влада почала розслідування щодо страхової компанії. Однак 2010 року Мін’юст, а потім і Комісія з цінних паперів і бірж США (SEC) відмовилися висувати будь-які звинувачення ексглаві AIG Financial Products Джозефу Кассано.

Збитки його підрозділу, що займався дефолтними свопами, становили $11 млрд, що стало причиною звільнення. Однак він отримав не тільки багатомільйонні виплати, а й новий контракт — AIG найняла Кассано на посаду консультанта із зарплатою $1 млн на місяць.

Стен О’Ніл, який обіймав посаду CEO Merrill Lynch, пішов у відставку 2007 року, коли компанія вже потребувала “порятунку”. Він узяв на себе відповідальність за те, що обсяг списаних коштів банку становив у третьому кварталі 2007 року $7,9 млрд, уточнивши, що неправильно оцінив ситуацію з високоризиковими іпотечними кредитами.

Згідно зі статтею WSJ, створена 2009 року Комісія з розслідування фінансової кризи запідозрила О’Ніла в порушенні закону про цінні папери та введенні інвесторів в оману. Групу розпустили через два роки, а проти ексглави Merrill Lynch так і не висунули жодних звинувачень. Він залишив компанію з вихідною допомогою в розмірі $161,5 млн, включно з акціями та опціонами.

Глава колись найбільшого постачальника іпотечних кредитів у США Countrywide Financial Анджело Мозіло добровільно відмовився від вихідної допомоги в розмірі $37,5 млн, а також гонорару за консультації ($400 000). Втім, за ним збереглися різні пенсійні виплати і зароблені компенсації на суму близько $44 млн.

SEC висунула Мозіло звинувачення в шахрайстві з цінними паперами та інсайдерській торгівлі. У 2010 році сторони уклали угоду, за якою ексглава Countrywide Financial погодився виплатити $67,5 млн.

Згідно з Fortune, Річард Сайрон пішов з посади генерального директора Freddie Mac з $3,8 млн, колишній голова і головний виконавчий директор Citigroup Чарльз Прінс отримав $41,9 млн. Однак самому банку зрештою довелося віддати $7 млрд у рамках врегулювання федерального розслідування.

Активні прихильники дерегулювання фінансового сектору і високоризикових іпотечних позик, серед яких був Грінспен, не понесли покарання. Вони виступали перед комісіями та Конгресом, однак зі справді реальними проблемами не зіткнулися.

Колапс FTX і роль Terra

Як і у випадку з кризою 2008 року, колапс бізнес-імперії Сема Бенкмана-Фріда став результатом більш ранніх подій, що послідовно “заражали” пов’язаних один із одним гравців.

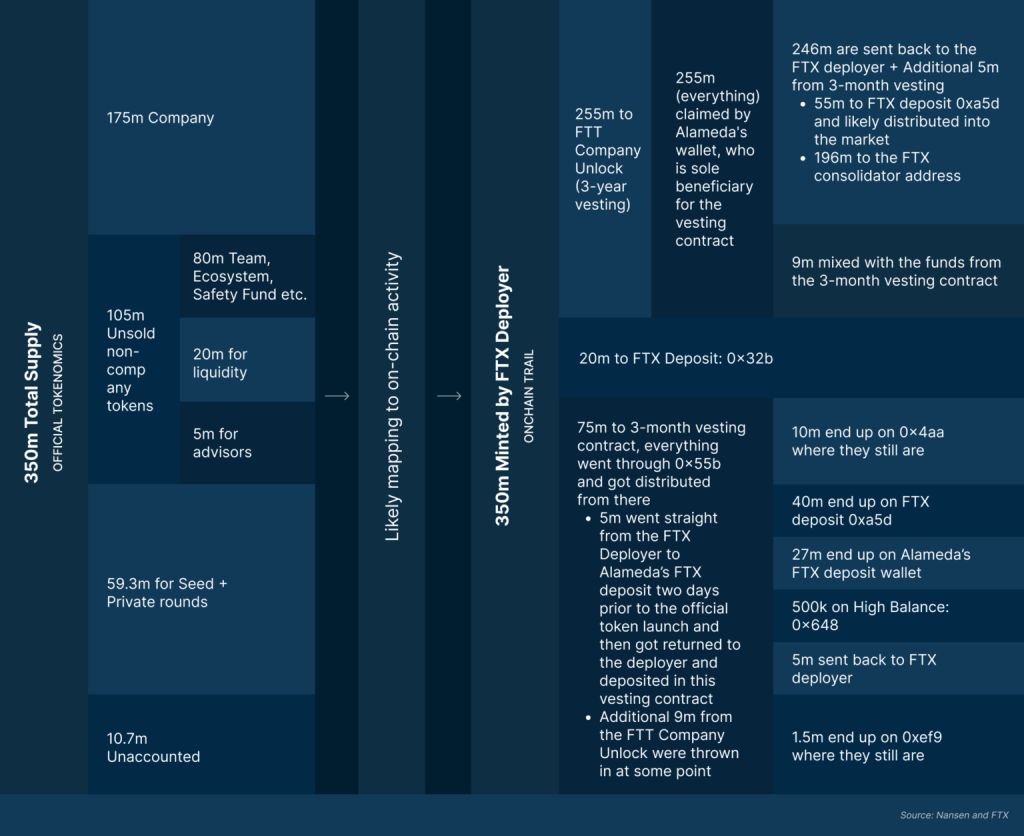

Головною проблемою FTX став її тісний зв’язок з Alameda Research. Біржа у співпраці з торговою фірмою випустила і контролювала більшу частину utility-токенів FTT (280 млн з початкової емісії в 350 млн). Alameda також виступала як один із перших постачальників ліквідності для FTX у травні 2019 року.

Низька частка FTT на ринку дозволяла впливати на ціну токена. Її зростання під час бичачого ралі 2021 року (з $0,1 до $84) дало Alameda можливість застосовувати монети як забезпечення для запозичень. Наприклад, у вересні того ж року торгова фірма таким чином використала FTT вартістю $1,6 млрд в угоді з Genesis Global Capital.

Вже після подій листопада 2022 року ексглава Alameda Research Керолайн Еллісон у суді заявила, що знала про доступ фірми до позик на FTX. За її словами, разом із SBF вона вирішила приховати таку угоду від кредиторів і підробити для цього фінансові звіти.

“Цей механізм дозволив Alameda отримати доступ до безлімітної кредитної лінії без необхідності надання застави”, — пояснила вона.

Схема дала збій на початку травня 2022 року, коли ринок зазнав потрясіння через колапс Terra. Останній “заразив” низку криптокомпаній, серед яких опинилися хедж-фонд Three Arrows Capital (3AC) і лендингова платформа Celsius.

Оскільки останні мали зв’язки з Genesis Global Capital, Alameda, за припущеннями Nansen, зіткнулася з делевериджем і кризою ліквідності. Згодом стало відомо, що FTX надала “велику фінансову допомогу” спорідненій фірмі.

Це дозволило SBF приховувати зростаючі в компанії проблеми аж до листопада і навіть заявляти про наявність значних сум на підтримку постраждалих учасників індустрії.

Ефект бомби, що розірвалася, справило рішення CEO Binance Чанпена Чжао позбутися FTT у світлі “недавніх викриттів”. Імовірно, він мав на увазі розслідування CoinDesk, в якому розкривалися подробиці балансу Alameda Research.

8 листопада котирування FTT впали майже на 30% на тлі побоювань щодо фінансової стійкості платформи. Уже 11 листопада FTX Group подала заяву про неспроможність, а Бенкман-Фрід залишив посаду CEO.

З цього моменту спільнота спостерігала, як криза, що охопила FTX і Alameda Research, накриває й інших гравців: BlockFi, Core Scientific, Genesis Global Capital.

На відміну від 2008 року компаніям із криптовалютної галузі не доводилося розраховувати на державну допомогу. Навпаки, індустрія зіткнулася з посиленням критики.

Реакція на кризу

Відсутність належного регулювання індустрії, на думку низки політиків та учасників криптовалютної спільноти, також стала причиною колапсу 2022 року. У листопаді членкиня банківського комітету Сенату США Елізабет Воррен не тільки порівняла цифрові активи із субстандартними іпотечними позиками, а й закликала федеральні агентства “жорстко боротися з криптошахрайством”.

FTX’s collapse should be a wake-up call. @SECGov,@TheJusticeDept & @USTreasury should use their expansive authority to crack down hard on crypto fraud. Congress must close loopholes & back up these financial cops on the beat with more resources.

— Elizabeth Warren (@SenWarren) November 22, 2022

My oped: https://t.co/ARdtun2pAb

Про необхідність суворішого контролю заявив і прихильник біткоїну, колишній глава MicroStrategy Майкл Сейлор. Він розкритикував Бенкмана-Фріда за випуск незареєстрованих цінних паперів, які допомогли йому заробити мільярди на “надрукованих із повітря” токенах, і визнав — регулювання галузі є необхідним елементом її зростання.

Член Палати представників США Том Еммер виказав претензії голові SEC Гері Генслеру. На його думку, крах FTX — це провал регулювання індустрії, при тому, що відомство повинно було в принципі контролювати такі проєкти, як Celsius Network, Terra і Voyager Digital.

FTX's collapse is not a crypto failure. It's a failure with CeFi, @GaryGensler, and Sam Bankman-Fried. Decentralization is the point. Watch below for more thoughts 👇 pic.twitter.com/VYacafc0ZD

— Tom Emmer (@GOPMajorityWhip) November 22, 2022

У грудні 2022 року члени Комітету Сенату США з питань сільського господарства (курує торгівлю деривативами) і глава CFTC Ростін Бенам дійшли висновку, що правила Комісії, які працювали десятиліттями, виявилися недостатніми в контексті FTX.

Водночас головна прихильниця криптовалют у SEC Хестер Пірс вказала, що винні в проблемах галузі цифрових активів не зробили нічого нового:

“Багато невдач 2022 року було пов’язано з тим, що учасники крипторинку здійснювали ті самі безглузді та шахрайські вчинки, які гравці інших ринків здійснювали протягом століть”.

У підсумку адміністрація президента США Джо Байдена закликала Конгрес “активізувати зусилля” щодо нагляду над індустрією цифрових активів. Зі свого боку, глава SEC відніс регулювання криптовалют до списку головних пріоритетів Комісії на 2023 рік.

Однак перший крок у цьому напрямку був не в бік платформ і проєктів, що похитнули крипторинок. Замість того, щоб розбиратися з тією ж FTX, відомство Генслера зробило несподіваний для всіх випад щодо біткоїн-біржі Kraken та її програми стейкінгу.

Дії Комісії викликали шквал критики, а Пірс назвала процес проти Kraken прикладом примусового регулювання у сфері цифрових активів.

Збитки

Несприятливі події в криптоіндустрії мали менш катастрофічний сценарій через відсутність прямого зв’язку з традиційною економікою. Однак у масштабах екосистеми 2022 рік став вкрай важким для учасників ринку та пов’язаних із ними гравців із TradFi.

Одним із перших паралель із подіями 2008 року провів співзасновник і CEO Circle Джеремі Аллейр. Він порівняв неплатоспроможність FTX з колапсом Lehman Brothers і зауважив, що створена у відповідь на крах інвестбанку технологія “породила власну копію”.

У листопаді експерти Crypto Fund Research припустили, що збитки криптовалютних фондів через банкрутство біржі Бенкмана-Фріда можуть становити до $5 млрд. На той момент аналітики заявили, що криза зачепила 25-40% галузевих інвестиційних структур, які вклали кошти в платформу або у FTT.

Згідно з матеріалами для суду, зобов’язання FTX і пов’язаних із нею організацій перед 50 найбільшими кредиторами досягли $3,1 млрд. Найбільша сума заборгованості становить понад $226 млн.

З поданого в січні 2023 року детального списку кредиторів випливає, що збанкрутіла біржа виявилася боржником:

- криптокомпаній (Coinbase, Galaxy Digital, Yuga Labs, Circle, Bittrex, Sky Mavis, Chainalysis, Messari, підрозділи Binance і Anchorage);

- компаній технологічного сегменту (Apple, Netflix, Amazon, Meta, Google, LinkedIn, Microsoft і Twitter);

- ЗМІ (The New York Times, The Wall Street Journal і CoinDesk);

- банків, благодійних організацій, федеральної податкової служби США, фіскальних відомств кількох штатів і різних держустанов Канади, Японії, Австралії, Гонконгу, Гібралтару, В’єтнаму.

Криптокриза оголила глибокі проблеми з прозорістю платформ, які не до кінця розкривають реальний обсяг резервів та їхній склад. Ще до того, як цей висновок перетворився б на зброю проти індустрії, глава Binance виступив з ініціативою Proof-of-Reserves.

Низка експертів поставила під сумнів ефективність подібних перевірок, зазначивши, що показники не свідчать про безпеку активів користувачів. Однак це не завадило деяким біржам — OKX, Gate.io і Huobi — і далі публікувати звіти.

Несприятливі умови на ринку стали каталізатором масових звільнень. За даними CoinGecko, тільки за січень 2023 року криптокомпанії скоротили 41% від загального числа звільнених за весь 2022 рік. За кількістю співробітників, які залишилися без роботи, аналітики особливо відзначили червень (3003), листопад (1805) і грудень (649) 2022 року.

Наслідки для винних

Після краху екосистеми Terra фінансові регулятори Південної Кореї провели екстрене засідання для оцінки наслідків інциденту. Надалі влада видала ордер на арешт CEO Terraform Labs (TFL) До Квона і ще п’ятьох співробітників за звинуваченнями, які включають порушення законодавства про ринки капіталу.

Квон назвав висунуті претензії “політично мотивованими” і заявив, що йому нічого приховувати. 16 лютого 2022 року SEC звинуватила його в організації багатомільярдного шахрайства з цінними паперами.

На момент написання статті Квон, як і раніше, переховується від влади.

За деякими даними, банкрутство 3AC привернуло увагу CFTC і SEC — хедж-фонд нібито вводив інвесторів в оману і не мав належної реєстрації. Засновники Three Arrows Capital Су Чжу та Кайл Девіс пояснили крах власною надмірною самовпевненістю.

Однак провал із 3AC не завадив їм переключитися на новий проєкт. У лютому 2023 року Чжу анонсував відкриття платформи OPNX для торгівлі правами на вимоги та деривативами на них. Серед потенційних користувачів ініціатори біржі бачать клієнтів FTX, Voyager, Celsius, Genesis, BlockFi та інших, хто “відчайдушно шукає рішення”.

Після колапсу криптолендингової платформи Celsius Network її CEO Алекс Машинський залишив посаду. У січні 2023 року офіс генерального прокурора штату Нью-Йорк подав на нього до суду за обман інвесторів “на мільярди доларів”. До цього представники влади США заявили про “численні питання” до керівництва фірми.

На поточний момент найгірше прийшлося Бенкману-Фріду — на його арешт владі знадобився місяць з моменту подання FTX заяви про неспроможність. Засновника біржі екстрадували до США, де суд погодився на звільнення під заставу в $250 млн.

Американська прокуратура висунула SBF обвинувачення у восьми кримінальних злочинах — по жодному з них ексглава FTX не визнав провину. Цивільні позови також пред’явили SEC і CFTC. Їхній розгляд відкладено до завершення справи, ініційованої Мін’юстом.

Колишня глава Alameda Research Керолайн Еллісон і співзасновник FTX Гері Ван визнали свою провину за звинуваченнями, пов’язаними з крахом бізнес-імперії Бенкмана-Фріда, і погодилися співпрацювати зі слідством.

Висновки

Проводячи паралелі між 2008 і 2022 роками, можна відзначити схожі риси — відсутність належного нагляду, ігнорування очевидних ризиків і “зараження” ланцюжком. Однак є й суттєві відмінності.

Оперативне введення регулювання для контролю над банківським сектором і загалом м’які наслідки для безпосередніх учасників контрастують із правозастосовчим підходом щодо криптоіндустрії, хоча масштаби колапсу 2008 року в рази перевищують проблеми, що охопили її.

Важливо й те, що в першому випадку жертвами стали звичайні люди, які не усвідомлювали ризиків і піддавалися запевненням не тільки банків, а й урядових чиновників. У другому ж інвестори могли припускати, що їм загрожує.

На відміну від краху 2008 року, винуватці якого загалом уникли покарання, у криптокризі вже знайшли головного лиходія. Судячи з розвитку подій, справа Бенкмана-Фріда може стати показовою.

Усе вищесказане не виправдовує ексглаву FTX, топ-менеджмент TFL, Celsius Network і Three Arrows Capital. Однак демонструє, що зараз регулятори керуються більше власним прагненням підпорядкувати криптовалютну галузь, відмовляючись від діалогу, ніж бажанням захистити споживачів.